大型中企重啟美上市 禾賽科技或成先行者

這家激光探測與測距(LiDAR)技術製造商,可能會成為一年多來首個大型中國公司赴美上市項目

重點:

- 禾賽科技IPO的保薦人包括高盛、瑞士信貸和摩根士丹利,這是它們一年多來首次保薦中國企業在美國的IPO

- 如果成功IPO,該公司將成為自動駕駛汽車使用的LiDAR技術之全球最大上市製造商

陽歌

元旦和中國農曆新年之間的這一個月時間,往往是中國企業IPO的沉寂期,因為很多擬上市企業都選擇在這個兩個重大節日結束後,待投資者回歸工作時再上市。但今年的情況大為不同,因為停滯了一年多的市況終於突然變得有利之際,一批IPO滯後的公司爭相上市。

過去兩周往往是這個沉寂期中過得最慢的一段時日,因為這是中國和香港迎來漫長假期、慶祝將於周日到來的兔年前的最後一段時間。但這期間,依然有兩家公司向美國提交了大型IPO申請,最新一份來自總部位於上海的禾賽科技,它於週二提交了申請。

在這兩份申請之前,還有一個IPO計畫,即我們本周較早前寫過的成人教育公司量子之歌。在該公司的申請中,大型投行花旗集團和中國國際金融股份有限公司,也是一年多來首次保薦中國企業在美國的IPO,該交易擬最高募資4,400萬美元(3億元)。

禾賽科技的申請文件沒有透露具體集資目標,但我們推測其金額應該會大得多,或許高達3億美元,箇中原因我們稍後再分析。與量子之歌的上市計畫類似,在禾賽科技的IPO中,大型投行高盛、瑞士信貸和摩根士丹利也是一年多來首次保薦中國企業在美國新發起的IPO。

三家這麼著名的投行共同參與一筆上市交易,在一定程度上解釋了我們為什麼認為這次IPO的規模可能相當大的原因,因為小規模的上市,往往只有一個保薦人。

更大的背景是,中國企業赴美IPO在2021年7月陷入近乎停滯的狀態,因為中美兩國的監管問題給這類上市的前景籠罩上了巨大的不確定性。其中兩個最大的問題來自中國,一個涉及數據安全,另一個涉及政府對所有中國企業的監管普遍趨嚴。這兩個問題現在基本上都已經解決了,為企業恢復赴美上市掃清了障礙。

另一個大問題是中美證券監管機構圍繞對紐約上市的中國公司審計數據存取權限的爭端。隨着雙方在去年8月簽署一份新協議,而且11月結束的初步檢查取得成功,這個爭端也基本上解決了。

大部分上市計畫的中斷要追溯到2021年7月,這意味著滯後了大約一年半的公司可能會突然重啟IPO計畫。因此,很多公司,比如量子之歌和現在的禾賽科技,都在加快速度,希望拔得頭籌。這些公司和它們的保薦人都意識到,隨著這一輪申請上市的公司如願啟動IPO,投資者不可避免地會產生疲勞,因此它們都試圖在投資者興趣高昂時成功敲鐘。

新的領導者

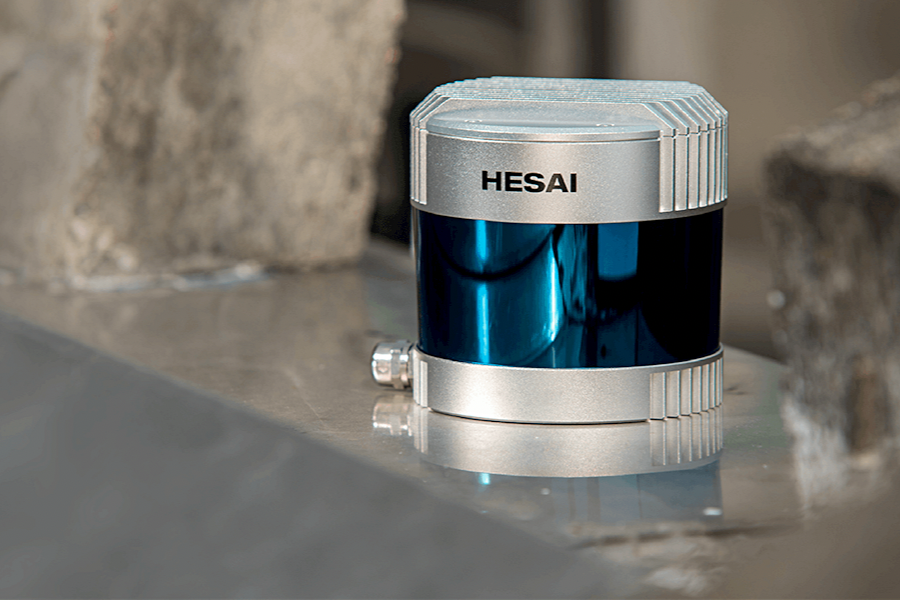

禾賽科技的故事看起來確實有趣,該公司自稱是世界上最大的LiDAR製造商,該系統利用激光確定物體的位置,用於自動駕駛汽車。該公司表示,截至2021年底,全球最大的自動駕駛公司中,有12家使用它的產品作為主要的LiDAR解決方案,從而使其在當年佔據了約60%的市場份額。

在實際客戶方面,該公司列出了三家中國企業:電動汽車製造商理想汽車(LI.US; 2015.HK),中國擁有的英國跑車製造商蓮花汽車(Lotus)和一家名為集度汽車的公司,它們是禾賽科技最大的三個客戶。這表明,禾賽科技仍然非常依賴中國本土市場。

有意思的是,我們在網上找到兩份世界頂級LiDAR企業的名單上,都沒有禾賽科技的名字,可能是因為名單上的大多數企業都是上市公司。其中,最大的三家公司是Velodyne LiDAR(VLDR.US)、Ouster Inc.(OUST.US))和Luminar Technologies(LAZR.US),這三家公司最新財報年度的收入都在4,000萬美元至4,500萬美元之間。Velodyne和Ouster的市銷率都在5倍左右,而Luminar則高達53倍。這使Luminar的市值在20億美元左右,比其他兩家高出大約10倍。

與這三家公司的收入比較,禾賽科技確實看起來像是行業領導者。該公司2021年的收入為7.21億元,較上年增長73%。2022年首9個月的收入又同比增長73%,達到7.93億元。按年化計算,該公司去年的收入約為1.56億美元,是這三家公司的三倍。

不過,禾賽科技目前處於虧損狀態,2021年淨虧損2.45億元,去年前9個月淨虧損1.65億元。

按照Velodyne和Ouster類似的市銷率計算,禾賽科技的市值約為7.8億美元。但我們相信,由於其市場領先地位,它可能會獲得更高的市銷率,估值在10億至15億美元之間。這讓我們回到之前關於集資的討論,由於公司通常會在上市的時候出售股本的10%至15%,因此禾賽科技上市可能至少籌集1億美元,如果需求強勁,可能會達到這個數字的三倍。

該公司此前曾於2021年申請在中國上海的科創板上市,籌集20億元人民幣,但後來撤回了申請。不過,這個金額也表明,禾賽科技可能會在最近這次上市嘗試中籌集2億美元或更多資金。

我們在本文開頭提到的另一個新上市申請來自生物技術製藥公司碩迪生物,該公司也沒有披露集資目標。大多數美國IPO申請通常至少包括一個初始集資目標,以便讓投資者了解公司的規模和估值。因此,這兩份新申請中都沒公布這個目標,表明它們提交得相對匆忙,因為已經等待了一年多的中國企業加快了進入美國市場的計畫,希望謀得先機。

欲訂閱詠竹坊每週免費通訊,請點擊這裏