Estrella Immunopharma即将完成SPAC上市

这家T细胞癌症疗法的研发公司总部虽然位于美国加州,但它表示,可能会因为自己与中国的诸多关联而面临风险

重点

- Estrella Immunopharma即将通过中国的老虎证券支持的特殊目的收购公司(SPAC)完成在纽约的上市

- 这家癌症治疗研发公司去年才成立,却认为可以利用创始人的专有技术,最早于2025年开始创收

阳歌

今年以来,中国公司在纽约的大型IPO几乎全部陷入了停滞,因为按照今年早些时候出台的新规定,这类公司要排队等待中国证券监管机构的正式批准。但一些较小的上市倒是源源不绝,这些公司大概是认为新规不适用于它们,因为它们太小了。

还有一些公司可能认为它们根本不需要接受审查,因为它们实际上就不在中国,哪怕它们与中国有着密切的关系。癌症治疗研发公司Estrella Nutrition Inc.就属于这一类,该公司由中国管理团队领导,并为计划中的SPAC上市聘请了一家中国承销商。

周一,因为SPAC合作伙伴TradeUP Acquisition Corp.(UPTD.US)宣布将两家公司完成合并的最后期限延长一个月,Estrella登上了新闻头条。延期意味着两家公司现在必须在10月19日之前完成合并,届时Estrella将接管这家SPAC,后者基本上是一家上市壳公司,只拥有4,540万美元。

如果两家公司未能在新的最后期限前完成合并,它们可以继续延长一个月,最晚可以一直延长到明年7月。

周一上午在纽约的交易中,TradeUp股价飙升34%,市场像是在得知原本定于今年上半年完成的交易仍在继续推进后出现了触底反弹。在该交易中,TradeUP 400万股公开交易股票的持有者将在合并后继续持有Estrella 11.1%的股份。Estrella的所有者将持有81.6%的股份,TradeUP的创始人将持股3.6%。

根据最新收盘价,该公司的估值约为4.22亿美元,与Estrella之前给出的3.9亿美元股权价值加上TradeUP持有的4,500万美元现金大致相当于。

尽管根据TradeUP 7月份向美国证券监管机构提交的一份类似招股说明书的文件显示,该公司总部实际位于加利福尼亚州埃默里维尔,那么,我们为什么还是说这家公司看起来非常中国呢?该公司以总裁兼首席执行官刘诚为首的高管团队都是中国人,刘诚本人本科毕业于北京大学,后在加州大学伯克利分校获得博士学位。

这份类似于招股说明书的文件还指出,该公司的三名高级管理人员和一名独立董事均居住在中国,不过它补充说合并完成后,他们大多都将移居美国。尽管如此,该公司的很多高管和董事都可能因为在华生活和工作的经历而在中国面临法律诉讼。

“因为与中国的显著关联,我们可能会因为中华人民共和国法律法规适用和解释的不确定性而面临风险,”该文件写道。

然后是TradeUP自己,它由老虎证券(TIGR.US)创办,这是中国的一家大型在线券商,实际上也是此次借壳上市的承销商。老虎证券本身就存在一些争议,今年早些时候,中国证券监管机构认定其非法经营。

尖端的癌症疗法

接下来,我们来看看Estrella的业务情况,这与刘诚密切相关。该公司与过去五年在香港、美国上市的数十家中国药品和医疗设备制造商非常相似。几乎所有这些公司都拥有自主研发的药品和医疗器械,或者拿到了授权许可,它们尝试在相对欠发达的中国市场将其商业化。这是一个因体量巨大而拥有无限潜力的市场。

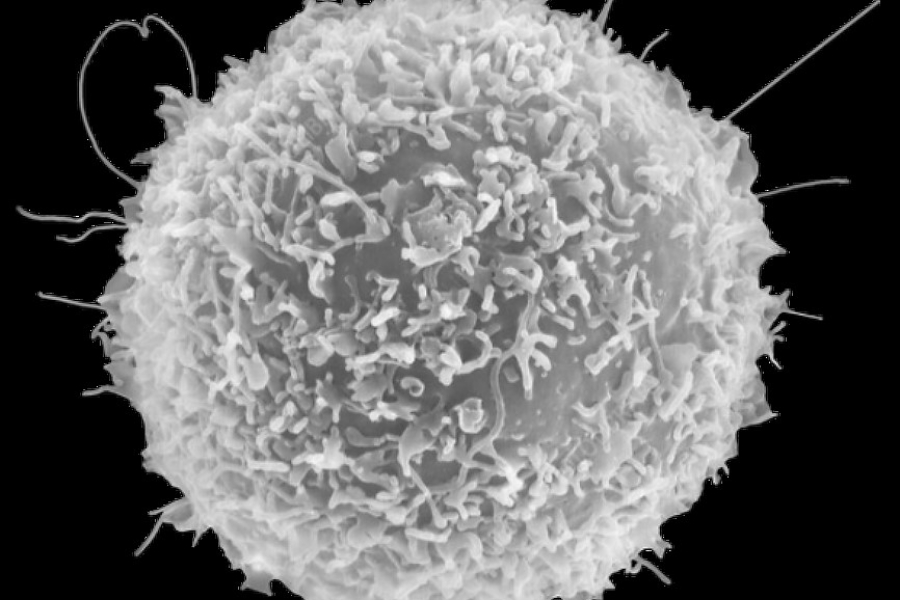

Estrella成立于去年,目前尚处于发展之初。该公司其实是优瑞科生物科技公司(Eureka Therapeutics)拥有的几种癌症治疗方法的商业化载体,后者由刘诚创办、领导。去年,Estrella从优瑞科拿到了两种疗法的授权,分别是治疗白血病的EB103,以及治疗淋巴瘤的EB104,它们都属于T细胞疗法。

该公司还与澳大利亚的Imugene(IMU.AX)合作开发一种溶瘤病毒,这种病毒可以帮助识别和标记实体肿瘤和癌细胞,使其成为其他疗法的靶点。

Estrella的年轻意味着它显然目前尚未取得任何收入。但它的亏损也相当小,在截至今年3月的9个月里,亏损总额在840万美元左右,这要拜业务量不大所赐。随着该公司开始对各种疗法展开临床试验,这种情况很快将会发生改变,临床试验需要数以百万计的美元开支,并持续数年时间。

有意思的是,该公司似乎认为它可以相对较快地开始产生收入,预计2025年将实现约1.33亿美元的收入,这可能是通过许可协议,而非实际的产品销售。如果一切按计划进行,该公司预计将在2028年突破年收入10亿美元的大关,届时预计可实现12.3亿美元的收入。

如果不了解该公司正试图商业化的治疗方法,就无法判断这次SPAC上市将有怎样的表现。收入预测显示,该公司对其前景充满信心,尽管大多数药物开发商都会提供这种乐观的前景以吸引投资者。

但至少从最近通过SPAC上市的其他几家中国公司的表现来看,Estrella的前景——至少是其股票的前景,显得不是太明朗。

复星国际(0656.HK)控股的奢侈品牌所有者复朗集团(LANV.US)股价自去年12月完成SPAC上市以来,已跌去逾一半。数字医疗公司医道国际(ETAO.US)的表现更糟,最新收盘价0.3145 美元,而2月份SPAC上市时为10美元。自大约一年前完成SPAC上市以来,餐饮运营商TH International(THCH.US)的市值也跌去了约四分之三。

Estrella显然与这些公司有很大的不同,有人甚至认为,由于总部位于美国,不应该将它与中国公司相提并论。不过,该公司缺乏收入,未来前景不明朗,再加上与中国的关系带来的不确定性,这些都意味着一旦最终完成SPAC上市,其股价可能很快就会面临压力。

有超赞的投资理念,但不知道如何让更多人知晓?我们可以帮忙!请联系我们了解更多详情。

咏竹坊专注于在美国和香港上市的中国公司的报道,包括赞助内容。欲了解更多信息,包括对个别文章的疑问,请点击这里联系我们。

欲订阅咏竹坊每周免费通讯,请点击这里