獲藥明康德投資 清晰醫療上市拓展

這家獲藥明康德成爲第三大股東的私營眼科醫療機構,正在港股市場招股

重點:

- 清晰醫療計劃籌資最多4.1億港元,準備在上市後擴展中國內地市場,但發展步伐明顯比同業慢

- 公司專注提供屈光手術治療服務,但收入太過依賴個別醫生,是業務的主要風險之一

莫莉

中國近視患者人數多達6億,是世界第一近視大國,由於市場龐大,孕育出了市值數百億的“屈光治療”(利用角膜屈光治療器改變角膜弧度,矯正近視、散光和遠視)市場。2021年以來,不少中國民營眼科醫療機構紛紛申請上市,專注於提供屈光治療服務的清晰醫療集團控股有限公司(1406.HK),就是其中一員。

清晰醫療的基地在中國香港,成立於2005年,是一家眼科專科私營醫療機構。按2020年所得收入計算,清晰醫療在當地私營眼科醫療機構的市場份額爲5%,排名第四。公司主要爲患者提供全面的眼科服務,包括屈光治療、白內障手術、基礎檢查服務、銷售處方藥物等。

在2019年至2021年分別三度向港交所遞交招股書之後,清晰醫療終於在1月31日進入招股階段,公司計劃發行1.36億股,籌資最多4.1億港元(3.3億元),並在2月10日截止認購,預計在2月18日上市。

清晰醫療上市後,未來的發展策略是進軍中國內地市場。據招股書引述的市場報告指出,預測2020年至2024年中國屈光治療服務的市場規模,將以14.4%的複合年增長率增長,在2024年達到647億元,爲集團帶來龐大機遇。

發展步伐比同業慢

清晰醫療的控股股東是擁有豐富醫療行業投資經驗的私募基金3W Partners,IPO前持股44.21%,而第三大股東是全球領先的醫藥研發外包(CRO)龍頭公司藥明康德(2359.HK),IPO前的持股比例爲20.83%,上述兩個單位的豐富醫療市場經驗,可以爲清晰醫療在中國內地拓展提供幫助。清晰醫療行政總裁黃棣彰也在招股記者會表示,一直在與藥明康德探討合作機會,只是受新冠疫情影響,進展减慢,當公司進軍內地市場時,會尋求其支持。

根據招股書,清晰醫療打算通過收購中國內地的眼科診所,來擴大自家品牌業務,而這次IPO所籌集的資金中,約35%將用於收購粵港澳大灣區城市的一到兩家眼科診所,14.7%的資金將用於與合作夥伴在內地設立眼科診所。

但值得注意的是,中國市場已有多家眼科連鎖醫療機構,競爭非常劇烈,例如市值1,745億元的愛爾眼科(300015.SZ),在全國經營超過600家眼科醫院;清晰醫療在香港的競爭對手之一的希瑪眼科(3309.HK)也早已走出香港,在中國內地擁有12家眼科醫療機構。事實上,早在2019年清晰醫療首次申請上市時,就曾經提及布局內地市場的計劃,但三年過去,公司仍然未公布任何實際行動。

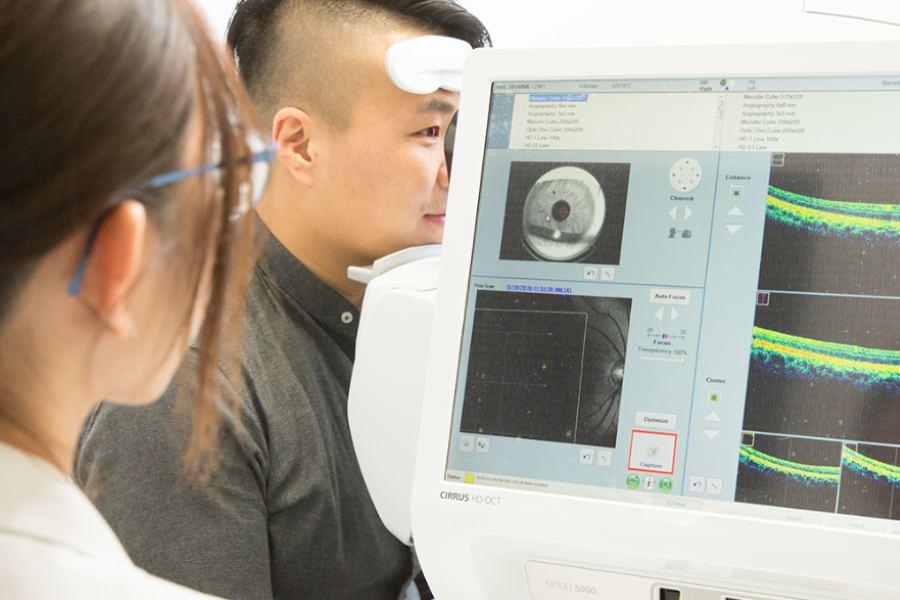

從業務範圍來看,清晰醫療屬於“小而精”的公司,專注提供屈光手術治療服務,也就是對近視、遠視、散光等眼部問題進行矯正手術。由於青少年經常對著手機、電腦和電視,近視問題恐怕會越來越嚴重,屈光治療業務前景廣闊。

在清晰醫療的營收中,屈光治療業務貢獻的收入超過七成,其中尤以SMILE手術爲主,它是目前矯正近視及散光的最先進方式,較上一代的LASIK手術具有切口更小、乾眼症較少等優勢。截至2021年3月31日,清晰醫療在該年度的收入爲2.2億港元,其中SMILE手術貢獻了1億港元,佔比爲45%。

清晰醫療是香港地區首批引入儀器進行SMILE手術的私營機構之一,雙眼進行SMILE手術的定價高達2.8萬港元,而每隻眼的醫療授權成本僅爲2,000到2,500港元。按2020年的SMILE手術收益計,清晰醫療在香港私營眼科服務機構中排名第一,市場份額高達38%,希瑪眼科和香港激光矯視中心位列第二和第三名,各佔18.4%和13%。根據清晰醫療引述弗若斯特沙利文的報告分析,隨著病人的教育及意識提高,香港的SMILE手術市場規模,將從2020年的2.6億港元增長至2025年的9.9億港元。

業績依賴個別醫生

但是,清晰醫療收入高度依賴於個別醫生。以2021財年爲例,該公司收入約2.22億港元,比之前一年增加2%;其中1.6億港元、即62.6%的收入來自三名執業醫生,當中兩人爲清晰醫療的股東,而貢獻收入高達38.4%的醫生,是根據顧問協議受聘於該公司,而且沒有任何條件阻止他與競爭對手合作。此外,這名醫生的新病人數量以每年約20%的速度增長,如果該醫生離職,或將對公司業績産生重大影響。

清晰醫療截至去年3月底止的盈利爲3,577萬港元,同比上升36%。這次招股的發行價區間爲每股1.6至3港元,以中位數2.3港元計算,預測市盈率(P/E ratio)約32倍。參考港股市場的同類型眼科醫療機構,以希瑪眼科去年上半年的盈利估計,預測市盈率高達246倍,屬明顯較高水平;但與朝聚眼科(2219.HK)及愛爾眼科的預測市盈率17.2倍和79.9倍比較,清晰醫療估值屬中間水平。

希瑪眼科和朝聚眼科上市前的基石投資者,均提前鎖定約四成的發售股份,而清晰醫療這次招股並無基石投資者支持,令吸引力减低。市場消息顯示,該股公開招股反應冷淡,截至2月3日,由券商“借錢打新”的部分僅錄得1,900萬港元,僅及46%公開籌資部分金額,顯示投資者對這家公司持謹慎態度。

欲訂閱咏竹坊每周免費通訊,請點擊這裏