億瓏完成境內備案 離美上市一步之遙

中國證券監管機構已批准這家鋰電池製造商的SPAC上市計劃,儘管公司的公開財務信息披露仍然很少

重點:

- 中國證券監管機構已批准億瓏能源在納斯達克上市,為其與TMT Acquisition Corp.進行SPAC合併的計劃鋪平了道路

- 這家商用電動汽車電池製造商披露的財務信息幾近於無,讓投資者難以判斷其價值

梁武仁

IPO中的“P”代表“public”,意思是公司通過公開披露財務狀況來進入投資市場。但隨著電動汽車(EV)電池製造商億瓏能源控股有限公司離登陸納斯達克的目標更近了一步,該公司借與SPAC合併的上市計劃,看起來卻比常規上市更加隱秘。

在中國清潔能源汽車蓬勃發展的背景下,億瓏作為商用電動汽車電池製造商,表面上看起來確實很有吸引力。但有關該公司的公開信息仍然很少,至少目前是這樣,這可能會導致投資者無法對這只電動汽車新股過於興奮。

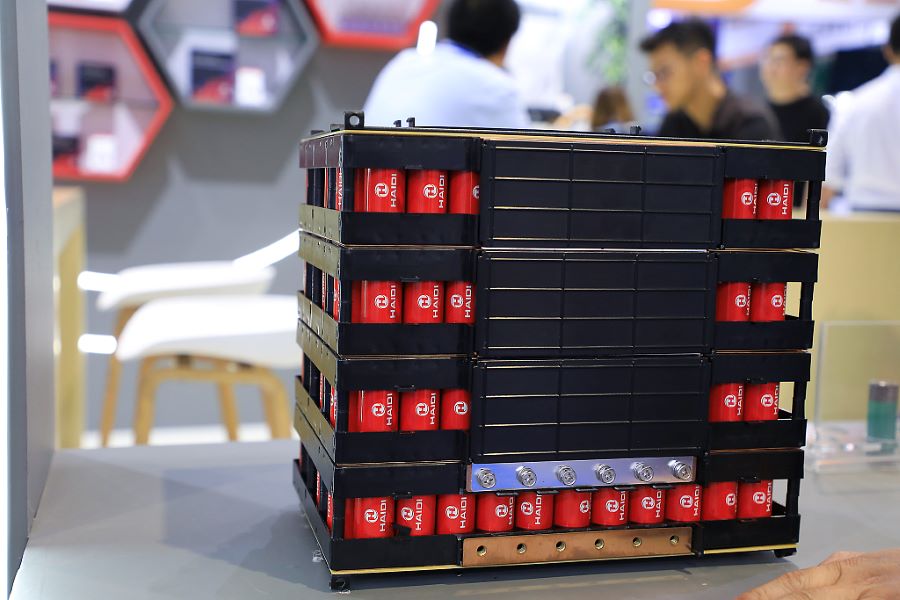

上周,中國證券監督管理委員會(CSRC)批准了它在納斯達克上市的申請,億瓏的名字低調地出現在公眾視野,與公司的隱秘特性相符。證監會表示,旗下電池為商用和專用車輛以及儲能系統提供動力的億瓏,通過與特殊目的收購公司(SPAC)TMT Acquisition (TMTC.US)合併的備案。

實際上,這意味著監管機構給億瓏上市開了綠燈。按照去年3月生效的新規,尋求海上市的中國公司必須獲得監管批准。

億瓏和TMT去年12月簽署合併協議,當時預計將在今年上半年完成交易。現在離最後期限的時間不多,意味時間框架很可能需要延長。但隨著在中國證監會完成備案,億瓏履行了在國內的監管義務,至少可以繼續推進上市計劃。

合併完成後,億瓏的股東將獲得上市公司的4,500萬股股票,每股估值10美元,這將使公司的初始市值達到4.5億美元。如果公司今年和明年均達到收入目標,公司大股東還將再獲900萬股股票。

然而,對於新的外部投資者來說,很難找到有關億瓏財務狀況的信息,導致他們難以評估公司的前景和風險。去年12月的合併公告中,沒有億瓏的任何財務數據,只是給出了全球商用電動汽車和儲能設備市場的增長預測,以此暗示公司的潛力。

TMT Acquisition隨後向美國證券監管機構提交的文件中,也沒有太多關於億瓏的數據。億瓏的運營實體惠州億鵬能源有一個中文網站,但上面沒有財務方面的信息。

從4.5億美元的初始市值來看,億瓏的收入可能遠不及目前已上市的一些電動汽車電池製造商。上市公司中,國軒高科(002074.SZ)去年的收入為316億元,按照市值約350億元計算,市銷率(P/S)略高於1倍。另一家同行億緯鋰能(300014.SZ),按去年的營收和860億元的市值計算,市銷率約為1.84倍。

電動汽車電池巨頭寧德時代(300750.SZ)的市值最高,超過8,000億元,按去年的年營收計算,市銷率約為1.8倍。

年輕的公司

如果億瓏的SPAC交易對它的估值與其他電池製造商相似,市銷率在1倍到2倍之間,那麼它的年收入應該是幾億美元。這不是個小數目,但對於一家產品價格相對較高的製造商來說也不算大。

話說回來,億瓏相對年輕,從2014年創辦到今天才十年歷史。如果過去涉及公司的交易有任何借鑒意義的話,那可以看到它的估值增長非常快,可能反映了它的增長,儘管很難知道它實際的盈利情況,如果它真的盈利的話。

2016年下半年,電池企業豪鵬國際(同樣是在美國上市,但於2019年進行了私有化)以6,500萬元,收購當時成立兩年的惠州億鵬約35%的股份。這個價格對這家公司(現在是億瓏的主要運營實體)的估值非常低,以美元計算約為2,800萬。

次年5月,豪鵬國際出售了大部分惠州億鵬股份,交易價格為4,600萬美元。截至2017年底,豪鵬國際在惠州億鵬的持股比例不到5%。目前尚不清楚它是否仍持有這些股份,但據推測,億瓏目前持有惠州億鵬的大部分股份。

在億瓏剛剛起步不久,就接二連三地進行交易,很難知道其間究竟發生了什麼。但純粹從估值的角度來看,億瓏在短短八年時間里就從一家市值2,800萬美元的公司躍升至4.5億美元。

這樣的飛躍並非不可想象,因為電動汽車如今在中國風靡一時,並且在全球範圍內也流行起來,意味對鋰電池等零部件的需求很高。清潔能源生產商也越來越多為自己的設施配備儲存太陽能和風能的技術,以便全天候提供更穩定的電力供應。電池是此類存儲系統的核心,為億瓏的產品提供了另一個主要市場。

中國的鋰電池市場很大,但競爭也相當激烈,不過,億瓏為商用電動汽車生產電池這一點,可能會使其免於面臨最激烈的競爭。但是,如果由於缺乏廣泛的充電基礎設施等原因,對這類專用車輛的需求不會像乘用車那樣迅速增長。

一旦投資者獲得更多信息,億瓏可能會像目前中國清潔能源行業的其他公司一樣,成為一個令人信服的增長故事。在去年12月宣佈與億瓏合併的計劃時,TMT指出與億瓏的合併優勢是達致垂直整合,暗示公司的成本結構可能相對較輕,因此可能已經盈利。

但至少就目前而言,在獲得更多信息之前,外界對該公司仍抱有一些疑問。偏好風險的投資者可能會賭一把,押注最終公布的財務數據會看起來不錯。至少,該公司可以為國際投資者,提供一個參與中國鋰電池的機會,因為大多數此類公司的股票,目前只對中國國內投資者開放。

欲訂閱咏竹坊每周免費通訊,請點擊這裏