手術機械人產品獲批 精鋒醫療再闖港交所

這家手術機械人企業補充最新資料後,第二度向港交所呈交上市申請

重點:

- 精鋒醫療的一款核心手術機械人已於去年12月獲批,並獲得首張銷售訂單

- 手術機械人是中國醫療領域投資的熱門賽道,多家相關企業已上市,並有眾多企業獲得大額融資,欠缺先發優勢的精鋒醫療,未來將面臨巨大競爭壓力

斯年

時隔8個月,手術機械人企業深圳市精鋒醫療科技股份有限公司第二度衝擊港股,期間一款核心產品已獲准在中國銷售,能為他們的上市勝算增加幾分?

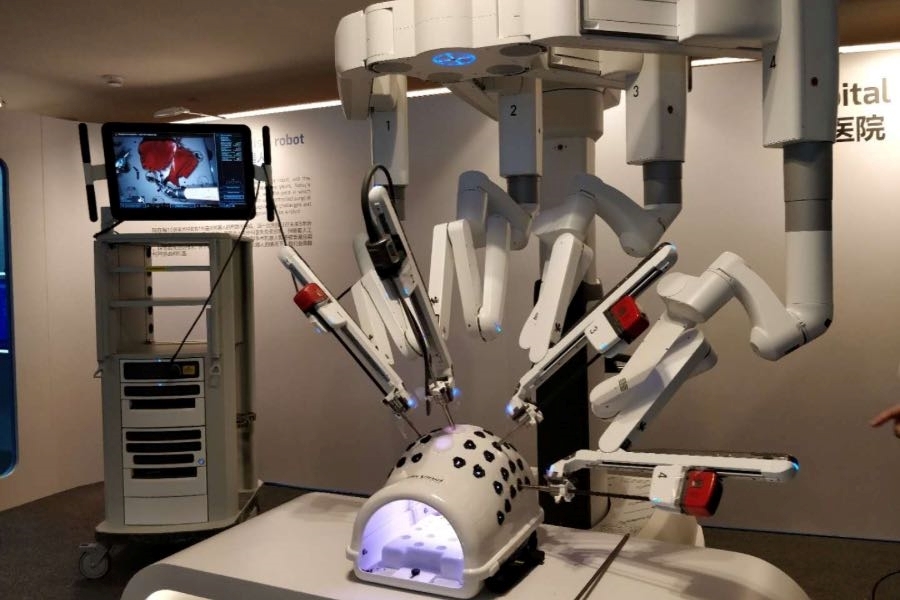

相比傳統手術方式,手術機械人有更為清晰的成像系統和靈活的機械臂,通常能以微創形式完成複雜的外科手術。手術機械人可以分為腹腔鏡手術機械人、骨科手術機械人、神經外科手術機械人、血管介入手術機械人等不同類別。

精鋒醫療成立於2017年,主營設計、開發及製造手術機械人。據更新後的招股文件顯示,其核心產品多孔腔鏡手術機械人MP1000,已於去年12月獲中國國家藥監局批准用於泌尿外科手術;至於技術含量更高的單孔腔鏡手術機械人SP1000,則為關鍵在研產品。

全球及中國手術機械人市場都在快速增長。據招股文件引述弗若斯特沙利文提供的數據,全球多孔及單孔腔鏡手術機械人的市場規模,已由2016年的180億元迅速增長至2021年的424億元,年複合增長率為18.7%,並預計這個數字將持續增長至2030年的1,843億元。

在申請上市前,精鋒醫療已獲得眾多明星資本加持,包括淡馬錫、保利資本、紅杉中國、三正健康及博裕資本等,累計融資規模超過20億元。在2021年10月完成的逾2億美元融資,令公司投後估值突破15億美元(101億元)。

但在精鋒醫療專注的腔鏡領域,長期由美國醫療設備公司直覺外科(ISRG.US)旗下的達芬奇機械人一家獨大,國產手術機械人普遍起步較晚。2021年10月,威高骨科(688161.SH)旗下威高機器人開發的首款國產腔鏡機械人獲批,燃起了市場熱情,但競爭也日趨激烈。可以預見,精鋒醫療的突圍之路不易走。

暫時零收入

從業績表現看,截至去年首9個月,精鋒醫療仍然未有任何收入,其意圖依靠港股上市規則18A章,以「生物醫藥B類股」的身份闖關上市。這項規則容許沒有收入和利潤的生物科技公司提交上市申請,自2018年修訂以來,截至去年底,通過這一規則成功上市的醫療科技企業接近50家。

精鋒醫療近年產生大額研發、行政及銷售與行銷開支,在2021年度與去年首9個月分別錄得3.49億元及1.47億元淨虧損,其中研發開支佔總營運開支的79.9%和48.3%。

該公司兩項主推產品中,MP1000專注於泌尿外科及婦科方面的商業化應用,2021年12月完成用於泌尿外科手術的註冊臨床試驗,國家藥監局於2022年1月受理其註冊申請,並在2022年12月批准上市。招股書提及,MP1000在臨床試驗中的有效性和安全性,不比達芬奇手術系統為差。

另一項關鍵產品、單孔機械人SP1000也專注婦科手術領域,它於2021年10月啟動註冊臨床試驗,成為中國首個進入婦科手術關鍵性臨床試驗階段的單孔手術機械人,預計今年首季度完成試驗,初步註冊申請則已經在去年10月遞交。

單孔機械人在精準程度比多孔機械人更進一步,能夠將多個切口變為單個切口,進一步減少手術創傷和手術出血量、降低病人感染風險、減少患者麻醉時間,並簡化手術流程。

不過,這同時意味單孔機械人的精細度要求也更勝一籌。全球目前只有直覺外科的單孔腔鏡手術機械人達芬奇SP手術系統獲得美國食品藥物管理局(FDA)批准,其他公司都處於加緊研發階段。精鋒醫療的招股書披露,截至最後可行日期,中國尚無單孔腔鏡手術機械人獲國家藥監局批准。

無先發優勢

隨著MP1000獲批,精鋒醫療將向獲得營收邁進。招股書顯示,該產品去年12月獲得四川省一家三級甲等醫院的首筆銷售訂單,但未有披露具體銷售金額。

然而,手術機械人在中國的商業化難度頗大,因此滲透率極低。據該公司引述的市場數據顯示,2021年,中國的機械人輔助腔鏡手術滲透率僅0.7%,遠低於美國的15.5%。由於價格高昂、欠缺培訓合格的醫生,加上特殊的配置證政策,都限制了手術機械人在中國的使用。

過去幾年,手術機械人成為中國醫療領域投資的熱門賽道,微創機器人(2252.HK)、威高骨科和天智航(688277.SH)已成功上市,總市值分別超過290億港元(252億元)、250億元和50億元。

腔鏡手術機械人方面,威高機器人和微創機器人都有產品上市,時間早於精鋒醫療的MP1000。康多機器人也在2022年獲批腔鏡手術機械人,該公司目前估值也近百億元,預計將在2023年「闖關」上海科創板。

由此可見,精鋒醫療的產品欠缺市場先發優勢,而且還有眾多新興公司奮起直追。手術機械人領域近兩年迎來數十宗融資,其中不少屬於「億元級別」,例如惟德精准去年完成1億元A輪融資,華科精准更於近期完成3億元D輪融資。精鋒醫療即使上市成功,恐怕仍將面臨龐大的競爭壓力。

欲訂閱詠竹坊每周免費通訊,請點擊這裏