加密幣晶片商Nano Labs 上市微漲後突暴跌

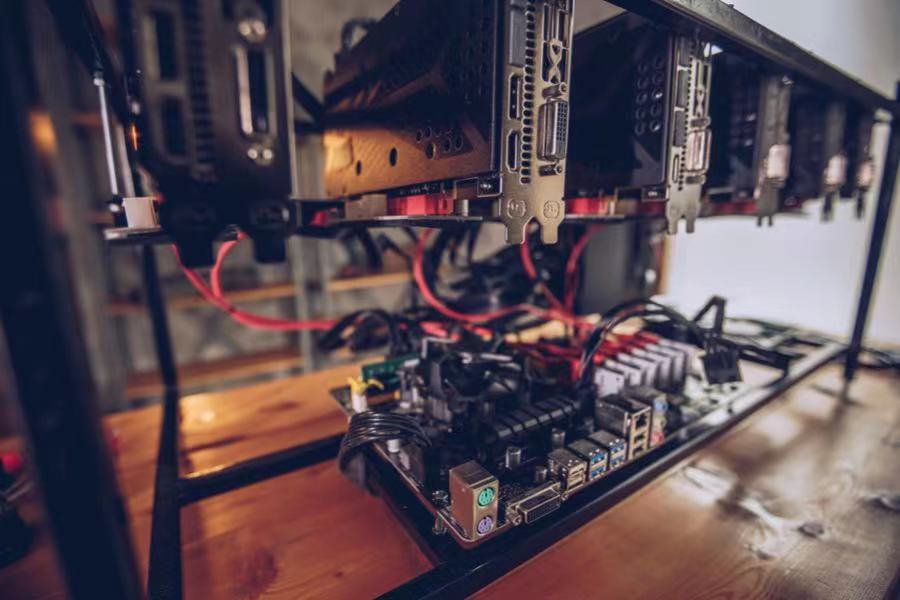

這家加密貨幣挖礦晶片製造商上市後股價劇烈波動,之前在加密貨幣崩盤的情況下,該公司大幅削減了上市規模

重點:

- Nano Labs在美國IPO籌集2,000萬美元之後,週二首個交易日股價上漲,但次日大幅下跌

- 該公司大部分收入來自於用來挖掘一種小眾數碼貨幣的晶片,該數碼貨幣已大幅貶值,公司正在將重心轉向元宇宙

梁武仁

毫無疑問,加密貨幣市場近期的暴跌,正在對相關公司造成衝擊。這意味著本周可能不是Nano Labs Ltd. (NA.US)上市的最佳時機。這家公司設計加密貨幣挖礦電腦上使用的晶片。

Nano Labs週二登陸納斯達克,之前它以每股11.5美元的價格出售了約180萬股美國存托股票,募集了約2,000萬美元(1.32億元)。該股票上市首日上漲近4.8%,似乎是一個充滿希望的開始。但它在次日卻大跌27%,這意味著由於其所在行業的高度波動性,其股票在未來幾個月很可能出現過山車式的行情。

其IPO價格幾乎是目標價格區間的頂部,雖然這家總部設在杭州的公司已被迫將最初的集資目標削減了一半。這些喜憂參半的信號似乎表明,隨著過去一年許多圍繞中概股的不確定性有了解決的跡象,投資者對於這些股票的態度變得更加積極。但與此同時,該股票也因其加密貨幣敞口而蒙上了陰影。

總體而言,這次IPO的結果不算糟糕。它適逢加密貨幣資產出現驚人的崩盤之後,這對Nano Labs是個壞消息,因為該公司的命運與使用其晶片的加密貨幣挖礦設備需求緊密相連。當加密貨幣市場火爆,挖礦機需求旺盛時,Nano Labs的產品銷量可能會增長。但是當虛擬貨幣大幅貶值時,挖礦的利潤下降,就會出現相反的情況。

Nano Labs由加密貨幣礦機製造商嘉楠科技(CAN.US)的一位前任董事長兼董事於2019年創辦。該公司只設計晶片,將製造業務外判給第三方工廠。這種業務模式在晶片製造商中十分普遍,它們專注於利潤更高的產品設計業務,把高度資本密集型的生產工作交給台積電(2330.TW)這樣的專業代工廠。

去年,隨著產量的增加,Nano Labs銷售額增長了超過17倍。但年收入仍然很少,僅相當於600萬美元。相比之下,該公司營運費用十分龐大,超過了2,700萬美元,其中大部分為研發費用。

對於Nano Labs這樣的新型科技公司而言,在產品開發上的巨額支出並不罕見,也不是壞事。該公司的問題在於,它嚴重依賴用於挖掘鮮為人知的Grin數碼貨幣的晶片。

加密貨幣的價格往往會劇烈波動,與比特幣等知名加密貨幣相比,像Grin這樣的小眾貨幣更加不穩定。就在2019年5月,1單位的Grin價值為6美元,每天交易額超過5,000萬美元。這些數字可能看起來不算什麼。但是要知道,這種虛擬貨幣現在價值不到0.1美元,每天的交易價值還不到10萬美元。

為了尋求多元化發展,Nano Labs今年開始出售用於挖掘其他加密貨幣的新晶片,包括比特幣和以太幣。但這並不能夠降低其加密貨幣敞口的風險,因為所有的數字資產價格往往同步波動。

為了緩解這種風險,中國的一些其他加密貨幣相關公司正在尋求業務多樣化。例如,加密貨幣礦機製造商億邦國際(EBON.US)打算在香港從事外匯和匯款業務,與此同時,其在美國上市的股票因為長期低於1美元,而面臨退市風險。

轉向元宇宙

Nano Labs也在考慮轉向其他領域,降低加密貨幣的風險敞口。基於此種考慮,該公司轉向了元宇宙,自從Facebook在去年改名為Meta(FB.US)以來,元宇宙已經成為了一個流行詞彙。根據最基本的定義,所謂元宇宙就是現實世界和虛擬世界的混合,人們通過化身與他人互動。這個概念現在風靡一時,因為它似乎有著無窮無盡的應用潛力,為人們提供各種沉浸式的虛擬場所,從玩遊戲到舉行音樂會,不一而足。

根據Precedence Research的資料,在未來八年裡,元宇宙相關技術的全球市場預計將以超過50%的複合年增長率增長,到2030年達到1.6萬億美元。

虛擬世界的複雜性質意味著,為這個概念所構建和運行的各種虛擬世界,將需要大量的計算能力,這可能會推動功能強大的新晶片的發展。這就是Nano Labs看到的新機遇。

Nano Labs的CEO孔劍平在招股說明書附錄的一封公開信中說,“我們相信元宇宙是人類文明的新紀元,Nano Labs努力做好Power of Metaverse,成為人類暢遊元宇宙的助推器。”

但相信元宇宙將在未來幾年騰飛也可能是個錯誤。評級機構Morningstar警告,未來5到10年內,所有有關元宇宙的炒作都不會成為現實,這將導致晶片供過於求。半導體巨頭英特爾(INTC.US)也警告,世界需要將集體計算能力提高到1,000倍,才能構建出元宇宙所必要的基礎設施。這需要大量的時間和努力才能實現。

即使由元宇宙推動的晶片熱潮真的成為了現實,最有可能在這個領域取得成功的,是那些大型半導體製造商,而不是像Nano Labs這樣的無晶圓廠小企業,因為這類產品的複雜性有著更高的要求。

根據週一的收盤價,Nano Labs微不足道的銷售額意味著它的市銷率高達107倍。如果該公司能繼續每年大幅提高銷售額,這個數字可能會大幅下降。但與規模大得多的嘉楠科技不足1倍的市銷率,以及億邦國際略高於2倍的市銷率相比,Nano Labs的數字就相當高了。

Nano Labs 的股票特別容易波動,因為在IPO中僅售出了約 6% 的流通股,這意味著該公司的可交易股票數量非常少。這會使該股對任何事件或新聞(無論好壞)都非常敏感。因為與加密貨幣的聯繫,該股在未來幾個月內可能會變得相當不穩定——從它在第二個交易日出現的大跌來看,這一點已經表現得非常明顯了。

欲訂閱詠竹坊每週免費通訊,請點擊這裏