失龜者失天下 彩星能走過黑暗的幽谷嗎?

忍者龜即將終止對彩星玩具長達37年的獨家授權。這對老搭檔的拆夥,揭示了老牌玩具商在新產業周期下的結構性考驗 重點: 特許權產品在2023年一度佔彩星玩具收入約77%,2025年上半年仍達36% 公司2025年上半年收入按年大減58%至1.86億港元,並由盈轉虧 李世達 「忍者龜」是全球許多孩子們的童年回憶,陪伴一代又一代人長大,而對彩星玩具有限公司Playmates Toys Ltd.(0869.HK)來說,又具有更特別的意義。自1988年起,彩星玩具開始生產「忍者龜」系列玩具,隨後30多年,這個IP陪伴彩星穿越香港製造業的黃金年代,不但將公司推上全球玩具市場高峰,也讓香港一度享有「世界玩具工廠」的美譽。然而,彩星與四隻忍者烏龜的故事,卻即將劃下句號。 每段故事都有結局。彩星玩具近日公布,與「忍者龜」相關的特許權協議將於2026年12月31日屆滿後不獲續期,這段橫跨近37年的授權關係,正式進入倒數。公司稱,在協議屆滿後,彩星玩具會在適當情況下,繼續尋找及評估符合其策略考量的潛在特許權機會,並持續致力於開發及管理現有的產品系列,包括「Power Rangers」、「MonsterVerse」及「Winx」等。 忍者龜之父 把視角拉長,上世紀六、七十年代,廣東潮汕商人陳大河,於1966年在香港屯門創辦彩星公司,一款椰菜娃娃讓彩星聲名起。到1987年,彩星購得忍者龜全球獨家玩具總特許權,獲准創作並推廣忍者龜系列玩具。 兩年後,香港嘉禾電影製作真人版英語電影《忍者龜》(Teenage Mutant Ninja Turtles),令彩星玩具更受歡迎,帶動翌年彩星利潤飆逾10倍至12.1億港元,陳大河被外界稱為「忍者龜之父」,彩星亦被美國《福布斯》雜誌評為「1990年全球盈利最高的玩具商」,亦是史上首間年獲利逾一億美元的玩具商。 2014年,荷里活電影《忍者龜》上映,令彩星的玩具銷售收入再創新高,達至21.6億元,其中忍者龜產品佔總收入高達95%。 忍者龜對彩星玩具的重要性不言可喻,消息公布後首個交易日,彩星玩具股價即大跌14.71%,收報0.435港元,年初至今累跌約30%。 真正刺痛市場的,是「忍者龜」對彩星收入的份量。彩星玩具在公告中稱,特許權產品銷售收入佔其綜合收入比重,在2021至2024年分別約為8%、13%、77%、47%,而在2025年上半年仍達36%。 今年上半年,彩星玩具收入同比大減約58%至約1.86億港元,並由去年盈利9,145.8萬港元轉為虧2,561萬港元。公司稱,主要因核心授權品牌缺乏大型娛樂內容帶動,產品需求明顯轉弱。其中「忍者龜」在期內未有新電影或動畫推出,銷售動力不足。同時,輸美產品受關稅影響,疊加模具與開發成本上升,以及停產產品清貨拖累毛利表現,令公司收入與盈利同步受壓。 這反映其長期依賴內容驅動型授權產品的盈利模式,在缺乏外部節點支撐下較為脆弱,某方面也預示了與忍者龜分手的結局。 早有預兆? 對忍者龜來說,作為IP授權方,發展策略正在持續轉變。隨著內容平台、串流媒體與全球行銷方式演進,授權方對玩具合作夥伴的要求,已不止於製造能力,還包括渠道規模、數位營銷與跨品類整合能力,這使得長期、單一授權關係面臨重整。同時,成本與關稅壓力亦改變了談判空間。彩星玩具2025年上半年毛利率由56%降至43%,在利潤池被壓縮的情況下,授權條款更難達成雙方滿意的平衡。 放眼當前市場,彩星玩具所面對的競爭環境已與當年大不相同。內地玩具與潮玩產業近年快速擴張,布魯可(0325.HK)主打積木與拼搭IP,以高頻更新與國產IP切入;名創優品(9896.HK)旗下的Top Toy,憑藉強勢零售網絡與價格帶優勢迅速鋪點;泡泡瑪特(9992.HK)則透過自有IP與盲盒模式,建立更高毛利與用戶黏性。 相比之下,彩星仍以傳統授權玩具為核心,產品節奏與IP主導權相對受制於合作方,結構性差異愈發明顯。若未來忍者龜宣布轉與上述內地公司合作,將不令人感到意外。 對彩星玩具而言,「後忍者龜時代」的關鍵不在於能否迅速找到下一個等量齊觀的IP,而在於能否重塑業務結構,降低對單一授權的依賴。公司仍擁有成熟的製造、模具與海外分銷能力,未來股價走向,終究取決於彩星能否在轉型期內,證明自身仍具持續創造IP價值的能力。 欲訂閱咏竹坊每周免費通訊,請點擊這裏

「量子之歌」變身「奇夢島」 靠Wakuku單挑Labubu

前成人教育公司量子之歌已轉型為潮玩製造商並改名奇夢島,其潮玩相關業務在最新季度大幅增長 奇夢島在截至9月的最新一季中,透過積極擴展新收購的潮玩業務,帶動收入按季幾乎倍增 按今年預估銷售額計算,該公司目前市銷率僅2.5倍,不到潮玩巨頭泡泡瑪特10.3倍的四分之一 陽歌 Labubu請注意!Wakuku正朝你步步進逼。 這項挑戰來自Here Group Ltd.(HERE.US,下稱奇夢島),一家由前成人教育公司量子之歌「浴火重生」而來的新公司。這個警告或許還嫌過早,因為奇夢島的潮玩業務,目前的規模仍只是全球潮玩巨頭、Labubu系列擁有者泡泡瑪特(9992.HK)的一小部分。 奇夢島今年才透過收購深圳熠起文化有限公司(Letsvan)進入潮玩業務,而熠起文化正是去年推出Wakuku小鼻嘎系列的公司。奇夢島迅速加碼這項新業務,展開密集宣傳攻勢,並計劃建立線下門店網絡。 奇夢島於9月宣布計劃出售其原有的成人教育業務,而其上周公布的最新季度報告,亦是首次僅涵蓋潮玩業務。為配合這項重大轉型,公司也捨棄原有的量子之歌名稱與股票代號,並自11月11日起以新名稱「奇夢島(Here Group)」開始交易。 這項轉型看似相對審慎,因為教育在中國已因潛在的監管打擊而變得日益敏感。公司以成人教育為主,因此較不易受到監管衝擊,不像四年前遭遇重大整頓、幾乎被連根拔起的K12課後補習行業。 潮玩產業相對不敏感,但同時也相當多變。爆款產品往往迅速走紅,也可能同樣快速衰退。這似乎正發生在今年夏天引發全球熱潮的Labubu身上。這代表潮玩公司必須不斷創造與推廣新的角色,也就是所謂的知識產權(IP),才能維持銷售動能。 與其他潮玩公司不同,奇夢島幾乎完全押注於自研與獨家授權的IP,這是一種高風險策略。相比之下,對手如布魯可(0325.HK)、名創優品(MNSO.US;9896.HK)旗下Top Toy,甚至泡泡瑪特,都同時採用自研IP與從第三方如迪士尼(DIS.US)、Hello Kitty擁有者日本三麗鷗(8136.T)等,獲得非獨家授權IP 的混合模式。 奇夢島在上周首次以「純潮玩公司」身分舉行財報電話會議時表示,其截至9月底止季度的1.27億元(1,800萬美元)收入中,近乎全部、確切地說是97%,都來自其三款自有IP,其中以Wakuku貢獻的71%最多,第二大來源是較早推出的IP「ZIYULI又梨」,貢獻16%。 使用獨家自有IP的主要優勢在於利潤率更高,因為公司不必支付高額授權費,也不需與授權方分成。然而,這也意味著IP推廣的重責完全落在公司自身身上;不同於Hello Kitty這類本身就具備極高知名度的授權角色,推廣成本相對更低。 收入快速成長 接下來,我們將更深入查看奇夢島的財務狀況。數據顯示,隨著公司積極推廣,其潮玩業務在初期已展現強勁增長。奇夢島在截至9月的三個月(其財年第一季度)錄得收入1.27億元,幾乎是上一季度截至6月從該業務取得的6,580萬元的一倍。 公司表示,預計截至12月止的本季度收入將增至1.5億至1.6億元,代表收入將持續增長,但按季增速將放緩至約22%。不過,這種放緩很可能是季節因素所致。公司並表示,預計截至明年9月的本財年收入將達到7.5億至8億元。意味本財年下半年的收入約為5億元,幾乎是上半年預計收入約2.8億元的一倍。 奇夢島自今年初宣布進軍潮玩以來,其股價走勢似乎與泡泡瑪特大致同步。該股最初大幅飆升,從年初起算一度在6月中旬達到五倍高點。此後雖然下跌超過60%,但仍較年初水準高出一倍以上。同樣地,泡泡瑪特的股價今年也一度較年初翻兩倍,於8月中旬觸及高點,但之後下跌超過40%。儘管如此,目前股價水準仍較年初高出逾一倍。 從估值角度來看,如果奇夢島能達到其所承諾的成長目標,其股價無疑仍有相當大的上升空間。以其作為潮玩公司首年的年度收入預測計算,目前股價相當於約2.5倍市銷率(P/S),僅為泡泡瑪特10.3倍的四分之一,也不到布魯可的6.11倍的一半。 奇夢島董事長兼創辦人李鵬在財報電話會議上,介紹公司為推廣產品所做的多項舉措,包括在上海推出主題街區,以及與北京國營廣播電視台營運商的合作,並表示這可能成為未來在全中國建立合作模式的範本。 他也提到公司已在北京與重慶開設首批線下門店,並預告明年將有更多門店開業。目前其業務仍主要集中在中國境內,但公司強調已在其他20個市場建立業務基礎,為未來全球擴張奠定根基。 奇夢島表示,其玩具業務的毛利率在最新季度提升至41.2%,高於上一季度的 34.7%,但兩者仍遠低於泡泡瑪特2024年全年66.8%的水準。隨著奇夢島的潮玩業務持續增長,投資者很可能會密切關注毛利率能否進一步改善。同時,他們也會觀察公司能否迅速恢復盈利。奇夢島在最新季度錄得1,710萬元的經調整營運淨虧損,較上一季度1,930萬元的虧損略有改善。 欲訂閱咏竹坊每周免費通訊,請點擊這裏

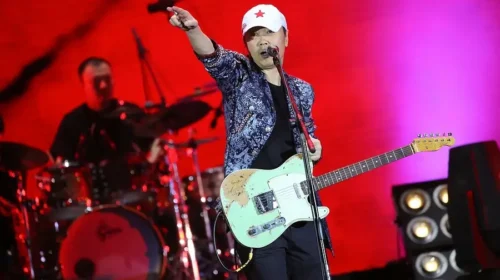

線下娛樂全面復蘇 大麥盈利狂飆

儘管持續面臨消費者投訴與壟斷爭議,但公司在現場娛樂票務與IP業務上的主導地位,仍強力推動收入增長 重點: 截至9月底的六個月內,在演出票務及IP業務強勁增長帶動下,大麥的盈利上升約50% 快速增長的現場娛樂票務正面臨風險,包括年輕族群消費降溫,以及因技術問題與黃牛亂象引發的用戶反彈 夏飛 在後疫情時代,中國消費者似乎在各方面都開始減少支出,從智能手機到外出餐飲皆然。然而,即便如此,他們在演唱會、脫口秀、足球賽等現場娛樂上的消費意願卻持續攀升,創下新高。 即便中國經濟放緩、就業市場艱難,受惠於強勁的市場需求,大麥娛樂控股有限公司(1060.HK)仍從這波線下娛樂活動熱潮中獲得巨大紅利。公司上周發布的盈喜,透露其表現有多強勁,預計截至9月底止的上半年度,盈利將錄得強勁的雙位數增長。 大麥於2004年以線上電影票務平台起家,並於2017年被電商巨頭阿里巴巴收購,納入其獨立上市的影視子公司阿里影業旗下。該上市主體今年7月更名為「大麥娛樂」,以反映大麥現場票務服務在阿里娛樂版圖中,日益凸顯的重要地位。 在舉辦包括Ed Sheeran、周杰倫等頂級藝人的大型現場活動後,大麥近期股價飆升,已較1月時翻倍,大幅跑贏恒生指數約30%的漲幅,也遠遠勝過主要競爭對手貓眼娛樂(1896.HK),後者今年以來股價約下跌8%。 股價飆升主要反映大麥票務服務的「第二春」——在多年來的平淡表現後,該業務終於出現戲劇性反彈。大麥票務在截至3月的財年中,收入按年增長逾兩倍至20.6億元(2.9億美元),遠高於上一財年的6.13億元,使其成為公司最賺錢的業務,也佔阿里娛樂業務整體收入近三分之一。 大麥這波令人驚豔的增長,使其業務迅速成為公司最耀眼的核心資產,而這段強勢走勢或許還沒結束。公司上周向股東預告,截至9月的六個月內淨利將超過5億元,按年增幅達48%或以上。公司指出,業績亮眼主要受惠於其阿里魚(Alifish)IP授權業務表現強勁,以及投資虧損減少。 不只電影票 目前帶動整體公司增長的,毫無疑問就是大麥與阿里魚(Alifish)兩大業務。大麥票務收入之所以能夠大幅飆升,源於其策略轉向, 從早期主打的電影票務,轉為專注現場娛樂活動。電影票務在疫情期間遭受重創,而近年在經濟放緩下需求亦持續疲弱。 官方數據顯示,2024年中國票房按年下跌22.6%至425億元。雖然今年票房有所回升,但電影產業整體低迷,仍讓主要依賴電影票務與製作的貓眼娛樂,今年上半年錄得37%的盈利暴跌。 與此相比,大麥的核心業務已蛻變成中國現場活動的首選網上票務平台,涵蓋演唱會、脫口秀、體育賽事,以及博物館與展覽等各類活動。根據中國演出行業協會數據,商業演出去年增長近11%,達48.84萬場,其中觀眾超過5,000 人的大型演出,票房收入達296億元(42億美元)。在阿里影業5月的品牌重塑發布會上,大麥總裁李捷甚至暗示,未來除交通票務外,所有門票都應該可以在大麥買到。 除了票務業務外,這家上市公司的另一大增長引擎——阿里魚(Alifish),也在 Z 世代中錄得強勁增長。該業務重點投入IP授權與周邊商品開發,涵蓋包括三麗鷗(Sanrio)、寶可夢(Pokemon)以及吉伊卡哇(Chiikawa)等日本人氣 IP。該部門在公司最新一個財政年度的收入按年增長73%,達14.3億元。阿里魚IP業務的快速擴張,某種程度上正試圖複製泡泡瑪特(9992.HK)旗下「Labubu」所帶動的全球爆紅模式。 壟斷疑雲 儘管股價今年表現亮眼,但大麥與消費者之間日益惡化的關係,可能是一個暗藏的風險信號,顯示好景隨時可能逆轉。坐擁1.7億用戶的大麥票務平台近年頻頻惹怒粉絲,不僅因技術故障導致搶票失敗,也因平台在防堵黃牛方面執行不力而備受批評。 今年6月,因大麥未能讓部分用戶按時購票,導致系統取消所有訂單並最終延期演唱會,引起中國歌手鹿晗的粉絲憤怒,湧入微博大麥官方票務頁面留言抗議。部分活動中,黃牛更大規模湧入平台搶票,隨後在二級市場大幅哄抬價格。公司今年也因未能履行相關義務而遭到兩次罰款。在部分演唱會上,當歌手在尾聲致謝大麥時,台下甚至出現粉絲高喊「倒閉吧!」的場面。 然而,輿論風暴似乎未能撼動大麥在中國現場演出市場近乎壟斷的地位。根據 Questmobile數據,今年2月大麥的月活躍用戶超過2,440萬人,是主要競爭對手Moretickets的近五倍。其市場支配力更讓大麥有足夠底氣向演唱會觀眾「開條件」。 大麥的延伸市盈率已高達100倍以上,但在分析師圈中仍獲得強烈好評。根據Yahoo Finance的調查,在受訪的12位分析師中,有3位給予「強烈買入」、9位給予「買入」評級,主要看好其快速擴張的IP授權與特許經營業務。 在商業模式上,大麥其實與騰訊系的貓眼不太可比,反而更接近美國的現場活動巨頭Live Nation Entertainment(LYV.US),後者目前的市盈率同樣高企在101 倍。 但投資者仍需記住:市場狂熱終有極限。就業市場若進一步轉弱,Z世代在演唱會與現場娛樂上的「報復性消費」可能很快降溫;而Labubu熱潮急速冷卻,也再度顯示年輕消費力反轉之快。對於具支配地位的企業而言,監管風險同樣不可忽視。Live Nation目前正因涉嫌從黃牛活動中獲利,而與美國監管機構對簿公堂;若中國消費者對票務費用、排隊機制或二級市場炒價的不滿持續累積,中國的反壟斷監管機構或許遲早會敲響大麥的大門。 欲訂閱咏竹坊每周免費通訊,請點擊這裏

TOP TOY能否撼動泡泡瑪特的王者地位?

日式零售企業名創優品拆分出的子公司,位列中國第三大潮流玩具零售商,在創立僅五年後已提交香港上市申請 重點: 名創優品拆分出的TOP TOY已遞交港股上市申請,借母企遍及全球的7,000餘家門店網絡,複製泡泡瑪特的成功路徑 13億美元估值及日益壯大的自有知識產權矩陣,或將提升這家潮玩企業在日趨飽和市場中的勝算 譚英 2013年,企業家葉國富創立名創優品(9896.HK, MNSO.US)連鎖專賣店時,從日本折扣連鎖店大創(Daiso)及快時尚零售商優衣庫(Uniqlo)汲取靈感。通過融合平價策略、海量品類與日式「卡哇伊」(kawaii)美學,名創優品發展為全球零售巨頭。截至今年6月末,其運用該模式構建的門店網絡,國內及海外店分別達4,305家與3,307家,規模早已超越優衣庫約2,500家門店。 如今,名創優品正遠離聚光燈,為其新生子品牌Top Toy International Group Ltd.讓路。後者於上月末提交港股上市申請,旨在押注全球藏玩手辦熱潮的持續升溫。 TOP TOY的上市計劃早有伏筆,葉國福在2022年就討論過將其分拆獨立上市。但在泡泡瑪特(9992.HK)旗下LABUBU系列大獲成功引爆潮玩收藏熱潮之際,其上市時機堪稱精准。此次上市距該公司7月完成的5,940萬美元A輪融資僅數月,該輪融資由新加坡淡馬錫旗下機構注資4,000萬美元(持股比例3.2%),使TOP TOY估值達到13億美元。 憑借淡馬錫等重量級投資者,以及摩根大通、瑞銀、中信證券等IPO承銷商的支持,葉國福正將矛頭直指泡泡瑪特,這家令人望而生畏的行業標桿。泡泡瑪特最新財報顯示,其上半年營收飆升至138億元(約合19億美元),增長兩倍;淨利潤達46億元,激增三倍。相較之下,TOP TOY同期營收增長穩健但差距顯著,同比增長60%至13.6億元,約為泡泡瑪特的十分之一。據其上市申請文件披露,其淨利潤增長30%至1.81億元。 市值方面,泡泡瑪特當前約3,400億港元(約合440億美元),在過去52周股價暴漲逾三倍後,其規模遠超TOP TOY的13億美元。 自2020年開設首家門店起,葉國福將TOP TOY定位為藏家平價超市,沿襲名創優品銷售化妝品、辦公用品等海量高性價比日雜的模式。這與泡泡瑪特形成鮮明對比,創始人王寧通過自建設計團隊及香港、韓國、北京的設計師資源,專注於開發具有市場穿透力的自有知識產權(IP)。 這種差異體現在兩家公司的毛利率上,泡泡瑪特以近半年70%的毛利率佔據壓倒性優勢,是TOP TOY同期32.4%毛利率的一倍有餘。差距主要源於TOP TOY高度依賴迪士尼、「Hello Kitty」持有方三麗鷗等第三方IP授權。反觀泡泡瑪特,則主要使用包括LABUBU在內的自有IP角色。 加註自有IP開發 TOP TOY正積極轉型,力圖在自有IP佔比與毛利率方面向追趕泡泡瑪特。採用自有IP的產品營收佔比從2022年的不足40%,升至今年上半年的約50%。伴隨此進程,其毛利率從19.9%提升至32.4%。 不過,授權IP玩具仍是TOP…

乘黃金熱申港上市 潮宏基瞄准海外市場

高附加值珠寶設計商中,這家公司正與老鋪黃金競逐投資者資金 重點: 潮宏基希望通過香港上市,複製老鋪黃金對投資者的強大吸引力 在本土及東南亞市場,這家公司押注其高附加值珠寶將,冀吸引傳統消費者及 “國潮”時尚客群 譚英 如果老鋪黃金(6181.HK)堪稱「中國金飾界的愛馬仕」,深交所上市的廣東潮宏基實業股份有限公司(002345.SZ)則致力於打造金飾行業的沃爾瑪。 當前,積極籌備香港上市之際,潮宏基面向中端市場,打造潮流產品的廣角戰略正面臨考驗。公司屬於日趨壯大的滬深A股上市企業群體,這些企業通過赴港二次上市吸引海外投資者,旨在為全球擴張募集資金。 上周提交的初步上市申請文件顯示,潮宏基擬將部分上市募資用於開設20家海外門店(由香港國際總部統籌管理),以及新建三家國內旗艦店與一處生產基地。 此舉或使潮宏基與市場寵兒老鋪黃金展開投資者資金爭奪戰,後者憑借近期強勁股價表現,與泡泡瑪特、蜜雪冰城並稱香港資本市場的「三朵金花」。但因產品線更廣且增速較緩,潮宏基可能面臨更大挑戰。 潮宏基海外擴張與老鋪黃金形成呼應,後者去年在中國香港開設兩家門店,今年新增第三家及新加坡門店,完善2021年開設的首家中國澳門境外門店的佈局。自此,老鋪黃金港澳地區收入快速增長,去年達8.55億元(1.2億美元)。因「出海」較晚,去年在吉隆坡、曼谷設新店,柬埔寨開設兩家門店,潮宏基海外營收規模明顯偏少。 潮宏基A股近期表現優異,52周累計漲幅超過兩倍,助推其市盈率達45倍高位。不過,相較老鋪黃金股價去年5倍漲幅仍顯遜色。即便如此,老鋪黃金當前36倍市盈率仍低於潮宏基。 潮宏基全品類產品線涵蓋時尚導向的K金系列,以及因含金量多被視為投資品的傳統黃金飾品。前者毛利率通常顯著更高,盈利能力更強,後者毛利率則相對偏低。 然而,中國傳統黃金市場體量更大,凸顯消費者多偏好將購金視為投資。據潮宏基申請上市的文件披露,2024年中國傳統黃金飾品市場規模達5,242億元,為2,038億元時尚黃金市場規模的一倍多。雖然潮宏基在中國整體珠寶市場僅居第九,但在時尚黃金細分領域以1.4%市佔率位居首位。 對比老鋪黃金今年上半年營收同比激增251%至124億元、淨利潤近3倍躍升至22.7億元的亮眼表現,潮宏基財務數據相形見絀。 營收增速放緩 2024年,潮宏基營收同比增10.6%至65億元,主要源於佔門店主體的加盟網絡擴張。今年上半年增速回升至19.6%,營收達40億元。 今年上半年,公司48.6%的營收源自時尚珠寶,44.6%來自傳統黃金飾品,3%來自FION菲安妮手袋業務。公司去年利潤下滑42%至1.94億元,但今年上半年同比反彈45%至3.32億元。 老鋪黃金與潮宏基均深度參與金飾「國潮」風,該趨勢近年受年輕世代熱捧,他們視此類飾品為時尚宣言而非單純投資。核心差異在於,老鋪黃金將其「古法傳承」系列定位高端溢價產品,而潮宏基採取多元化策略,既佈局投資市場傳統黃金,也推出融合中日元素的潮流手鍊、手機吊墜等設計款。 金價逼近每盎司4,000美元的歷史高位,且52周漲幅超40%之際,兩家公司相較僅銷售投資型金飾的同行具備獨特優勢。 金價急漲時,中國消費者往往縮減購金支出,部分原因是價格高企及具不確定性。去年,主打投資金飾的周大福(1929.HK)、周生生(0116.HK)等傳統巨頭因此遭遇營收利潤雙雙銳減,與老鋪黃金及潮宏基的逆勢增長形成鮮明反差。 1996年,潮宏基創立於廣東汕頭,因長期專注按克拉計價的合金設計而被譽為“K金之王”。2006年,公司成為首家亮相巴塞爾國際鐘錶珠寶展的亞洲珠寶品牌,後於清華大學設立設計實驗室,更在汕頭創建珠寶博物館。 2019年,潮宏基推出融合明代花絲工藝的花絲糖果系列;2010年獲日本動漫形象哆啦A夢授權後,更以現代亞洲主題開闢新賽道。 如老鋪黃金,潮宏基主要通過實體門店銷售,1,542家零售網點遠超老鋪黃金大中華區(含港澳地區)的36家。不同在於,潮宏基1,337家為加盟店(上半年貢獻54.6%營收),直營店佔比27.3%,余下12.2%營收主要來自線上渠道。 潮宏基的業務增長或取決於其沃爾瑪模式在東南亞市場的成效,該地區黃金消費偏好與中國趨同,消費者同樣購金用於投資及抗通脹。去年6月公司接受採訪時稱,國內競爭白熱化,未來兩年將主攻東南亞市場。 欲訂閱咏竹坊每周免費通訊,請點擊這裏

盈收跌勢未止 彩星玩具四面楚歌

曾在玩具行業雄霸一方的彩星玩具,近年業務不濟,今年上半年業績續向下滑 重點: 集團中期收入按年勁跌近六成 美國關稅令集團業務雪上加霜 劉智恒 忍者龜玩具紅足三十多年,生產商彩星玩具有限公司(0869.HK)多年來倚靠單一產品賺到盤滿砵滿,唯近年業務流年不利,業績連續倒退,公司剛發出中期盈警。 根據公告,截至今年6月底止的中期,彩星玩具收入1.86億港元,相較2024年同期的4.45億港元,大幅下挫58%。收入勁插水之餘,更錄得虧損2,600萬港元,去年同期則有純利9,100萬元。 業績季季下挫 公司的業績走勢每況愈下,去年下半年開始疲態畢現,拖累全年收入下跌16%至9.3億港元,盈利跌幅更是嚇人,按年下挫41%至1.32億港元。今年首季度情況續走弱,收入只有8,500萬港元,按年跌61.5%,更由去年的6,500萬元盈利,變成虧損1,200萬港元。 對於上半年強差人意的業績,彩星玩具解釋2024年3月上映的「哥斯拉 X 金剛:新帝國」電影,帶動相關產品銷售,今年則未有電影推動銷售。同時忍者龜品牌又沒有大型娛樂活動推廣,以致產品系列需求放緩。 另外是配合推出新品,要投入頗大費用去進行產品開發,以及模具與媒體的製作。加上集團投資的上市證券,錄得未變現或已變現的收益下跌57%至900萬港元,而去年同期則錄得2,100萬港元。 由於彩星玩具的銷售,很倚賴其產品是否有相關的電影推出,就如2023年《忍者龜:變異危機》推出,票房達1.8億美元,帶動周邊商品在短時間內全球累計銷售超過10億美元。然而,今年市場沒有相關電影推出,自然難於推動彩星玩具旗下產品銷售,相信今年業績也難寄厚望。 寄望忍者龜打救 公司在今年3月公布2024年業績時也明言:「2025年將是我們進行過渡性發展的一年,期間並無任何大型娛樂活動支持「忍者龜 」或「Godzilla x Kong」產品系列。」 面對業績倒退,彩星玩具早已嘗試向市場拋出定心丸。公布去年業績時,已強調Paramount Pictures 及Nickelodeon Movies 正製作《忍者龜:變異危機 》電影續集,料於明年10月上映。之前也製作一套兩季的忍者龜外傳《Tales of The Teenage Mutant Ninja Turtles》,公司已積極開拓新產品,配合作品的推出。 彩星玩具亦與孩之寶簽訂協議,獲授權生產及分銷Power Rangers玩具。公司正開發「Mighty Morphin Power…

簡訊:海外收益提升 泡泡瑪特料上半年多賺350%

潮玩品牌泡泡瑪特國際集團有限公司(9992.HK)周二公布,截至6月30日止六個月收入按年增長不低於200%,不包括金融工具公允價值變動損益的淨利潤增長不低於350%。 集團指出,業績大幅增長主因包括旗下IP在全球認可度提升、產品品類多樣化推動營收增長、海外市場持續擴張帶動收入結構優化,以及規模效應與成本控制進一步提升盈利能力。 泡泡瑪特股價周三低開,至中午休市報246.4港元,跌6.38%。 李世達 欲訂閱咏竹坊每周免費通訊,請點擊這裏