線下娛樂全面復蘇 大麥盈利狂飆

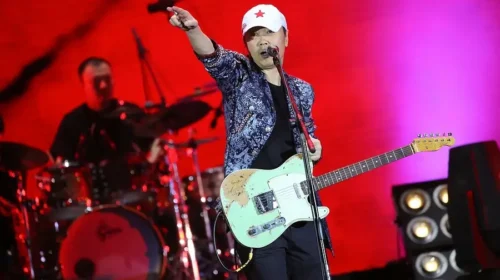

儘管持續面臨消費者投訴與壟斷爭議,但公司在現場娛樂票務與IP業務上的主導地位,仍強力推動收入增長 重點: 截至9月底的六個月內,在演出票務及IP業務強勁增長帶動下,大麥的盈利上升約50% 快速增長的現場娛樂票務正面臨風險,包括年輕族群消費降溫,以及因技術問題與黃牛亂象引發的用戶反彈 夏飛 在後疫情時代,中國消費者似乎在各方面都開始減少支出,從智能手機到外出餐飲皆然。然而,即便如此,他們在演唱會、脫口秀、足球賽等現場娛樂上的消費意願卻持續攀升,創下新高。 即便中國經濟放緩、就業市場艱難,受惠於強勁的市場需求,大麥娛樂控股有限公司(1060.HK)仍從這波線下娛樂活動熱潮中獲得巨大紅利。公司上周發布的盈喜,透露其表現有多強勁,預計截至9月底止的上半年度,盈利將錄得強勁的雙位數增長。 大麥於2004年以線上電影票務平台起家,並於2017年被電商巨頭阿里巴巴收購,納入其獨立上市的影視子公司阿里影業旗下。該上市主體今年7月更名為「大麥娛樂」,以反映大麥現場票務服務在阿里娛樂版圖中,日益凸顯的重要地位。 在舉辦包括Ed Sheeran、周杰倫等頂級藝人的大型現場活動後,大麥近期股價飆升,已較1月時翻倍,大幅跑贏恒生指數約30%的漲幅,也遠遠勝過主要競爭對手貓眼娛樂(1896.HK),後者今年以來股價約下跌8%。 股價飆升主要反映大麥票務服務的「第二春」——在多年來的平淡表現後,該業務終於出現戲劇性反彈。大麥票務在截至3月的財年中,收入按年增長逾兩倍至20.6億元(2.9億美元),遠高於上一財年的6.13億元,使其成為公司最賺錢的業務,也佔阿里娛樂業務整體收入近三分之一。 大麥這波令人驚豔的增長,使其業務迅速成為公司最耀眼的核心資產,而這段強勢走勢或許還沒結束。公司上周向股東預告,截至9月的六個月內淨利將超過5億元,按年增幅達48%或以上。公司指出,業績亮眼主要受惠於其阿里魚(Alifish)IP授權業務表現強勁,以及投資虧損減少。 不只電影票 目前帶動整體公司增長的,毫無疑問就是大麥與阿里魚(Alifish)兩大業務。大麥票務收入之所以能夠大幅飆升,源於其策略轉向, 從早期主打的電影票務,轉為專注現場娛樂活動。電影票務在疫情期間遭受重創,而近年在經濟放緩下需求亦持續疲弱。 官方數據顯示,2024年中國票房按年下跌22.6%至425億元。雖然今年票房有所回升,但電影產業整體低迷,仍讓主要依賴電影票務與製作的貓眼娛樂,今年上半年錄得37%的盈利暴跌。 與此相比,大麥的核心業務已蛻變成中國現場活動的首選網上票務平台,涵蓋演唱會、脫口秀、體育賽事,以及博物館與展覽等各類活動。根據中國演出行業協會數據,商業演出去年增長近11%,達48.84萬場,其中觀眾超過5,000 人的大型演出,票房收入達296億元(42億美元)。在阿里影業5月的品牌重塑發布會上,大麥總裁李捷甚至暗示,未來除交通票務外,所有門票都應該可以在大麥買到。 除了票務業務外,這家上市公司的另一大增長引擎——阿里魚(Alifish),也在 Z 世代中錄得強勁增長。該業務重點投入IP授權與周邊商品開發,涵蓋包括三麗鷗(Sanrio)、寶可夢(Pokemon)以及吉伊卡哇(Chiikawa)等日本人氣 IP。該部門在公司最新一個財政年度的收入按年增長73%,達14.3億元。阿里魚IP業務的快速擴張,某種程度上正試圖複製泡泡瑪特(9992.HK)旗下「Labubu」所帶動的全球爆紅模式。 壟斷疑雲 儘管股價今年表現亮眼,但大麥與消費者之間日益惡化的關係,可能是一個暗藏的風險信號,顯示好景隨時可能逆轉。坐擁1.7億用戶的大麥票務平台近年頻頻惹怒粉絲,不僅因技術故障導致搶票失敗,也因平台在防堵黃牛方面執行不力而備受批評。 今年6月,因大麥未能讓部分用戶按時購票,導致系統取消所有訂單並最終延期演唱會,引起中國歌手鹿晗的粉絲憤怒,湧入微博大麥官方票務頁面留言抗議。部分活動中,黃牛更大規模湧入平台搶票,隨後在二級市場大幅哄抬價格。公司今年也因未能履行相關義務而遭到兩次罰款。在部分演唱會上,當歌手在尾聲致謝大麥時,台下甚至出現粉絲高喊「倒閉吧!」的場面。 然而,輿論風暴似乎未能撼動大麥在中國現場演出市場近乎壟斷的地位。根據 Questmobile數據,今年2月大麥的月活躍用戶超過2,440萬人,是主要競爭對手Moretickets的近五倍。其市場支配力更讓大麥有足夠底氣向演唱會觀眾「開條件」。 大麥的延伸市盈率已高達100倍以上,但在分析師圈中仍獲得強烈好評。根據Yahoo Finance的調查,在受訪的12位分析師中,有3位給予「強烈買入」、9位給予「買入」評級,主要看好其快速擴張的IP授權與特許經營業務。 在商業模式上,大麥其實與騰訊系的貓眼不太可比,反而更接近美國的現場活動巨頭Live Nation Entertainment(LYV.US),後者目前的市盈率同樣高企在101 倍。 但投資者仍需記住:市場狂熱終有極限。就業市場若進一步轉弱,Z世代在演唱會與現場娛樂上的「報復性消費」可能很快降溫;而Labubu熱潮急速冷卻,也再度顯示年輕消費力反轉之快。對於具支配地位的企業而言,監管風險同樣不可忽視。Live Nation目前正因涉嫌從黃牛活動中獲利,而與美國監管機構對簿公堂;若中國消費者對票務費用、排隊機制或二級市場炒價的不滿持續累積,中國的反壟斷監管機構或許遲早會敲響大麥的大門。 欲訂閱咏竹坊每周免費通訊,請點擊這裏

《哪吒2》未能力輓狂瀾 貓眼盈利最多跌4成

今年上半年,這家中國領先的電影票銷售平台利潤大幅下滑,原因是國內票房在強勢開局後表現乏力 重點: 貓眼預警今年上半年利潤下降幅度高達43.8%,雖然《哪吒2》大獲成功後,但中國第二季度票房疲軟 這家頭部電影票銷售平台週一股價跳漲,因有跡象顯示中國可能鬆綁部分嚴苛的媒體內容管制 譚英 線上票務巨頭貓眼娛樂(1896.HK)近期態度審慎,本月初預警上半年利潤將持續下滑態勢,延續2024年的大幅下行行情。最新公布的盈利警告表明,即便年初憑借動畫電影《哪吒2》爆紅取得開門紅,中國電影市場仍存隱憂。 不過,曙光或將顯現,有市場觀點將本週政府釋放的新信號,解讀為監管層可能鬆綁部分嚴苛的內容製作規範,後者常被指抑制創新。受此預期提振,貓眼及其他內容創作企業的股價週一雙雙走強,具體分析詳見後文。 《哪吒2》推動今年中國電影市場強勢開局,該片三月底下映時國內總票房達154.4億元。作為國內頭部票務平台及重要電影發行方,貓眼自然從中分得一杯羹。 然而,《哪吒2》大獲成功後市場急轉直下。票房頹勢中,貓眼預警今年上半年淨利潤同比驟降30%- 44%,至1.6億到2億元,營收則增長10%-15%至24億到25億元。公司指出,今年一季度國內票房斬獲225億元後,二季度僅錄得前者的約三分之一,即67億元。 投資者或對最新利空早有預期,畢竟《哪吒2》的成功只是近兩年持續疲軟的中國電影市場中的短暫插曲。貓眼的財報可見端倪,2024年貓眼營收下滑14.2%至約40億元,淨利潤大跌80%至1.82億元。 或許因利空提前消化,貓眼在8月8日發布盈利警告後股價基本持平。但8月18日,隨著市場捕捉到中國或將提振行業的政策信號,公司與多家上市媒體板塊企業的股價集體上揚。當日,貓眼與競爭對手大麥娛樂(1060.HK)雙雙上漲約6%,在線閱讀平台閱文集團(0772.HK)則飆升15%。 據彭博報道,上漲緣於國家廣播電視總局召開會議傳達新政,擬取消劇集集數、播放時長及海外劇集配額限制。華西證券研判,此次政策鬆綁與2023年遊戲業政策調整如出一轍,後者使遊戲行業去年盈利激增。華西證券稱,此舉或是國務院今年1月《關於推動文化高質量發展的若干經濟政策》的深化。 復蘇曇花一現 2023年疫情結束後,貓眼一度短暫復蘇,當年營收翻倍至47.6億元,利潤飆漲近九倍至9.1億元。但與眾多面向消費者的企業類似,隨著經濟增速放緩抑制居民消費意願,公司疫後復蘇動能放緩。 為實現收入多元化,貓眼持續試水內容製作等賽道。當前暑期檔期間,公司聯合出品了四部影片,包括《長安的荔枝》和《羅小黑戰記Ⅱ》。但據投行傑富瑞數據,其年初發行的部分影片票房慘淡,《平原上的火焰》和《穿過月亮的旅行》票房僅分別為1,900萬元及4,600萬元。 若未來中國放鬆內容管控,貓眼發力內容製作的戰略將佔得先機。但該業務伴隨市場風險,口碑不佳的影視作品可能滯銷。最新盈利警告顯示,這成為拖累該公司上半年利潤的因素之一。 演出票務是貓眼佈局多元化的另一賽道,公司正進軍自2019年以來激增150%的演出票務市場,後者規模去年已達約580億元。今年上半年,貓眼為張學友、周傑倫、陳奕迅等頭部藝人提供票務服務,下半年還將承接更多項目。公司表示:「此類業務預計對公司未來運營產生積極影響。」 2024年,貓眼曾為部分同級別國內藝人及國際巨星瑪麗亞·凱莉、坎耶·維斯特提供票務及現場服務。公司還將自營演出票務平台「UUTIX」拓展至港澳地區,承接張藝謀導演的《澳門2049》實景演出,以及潮流嘉年華ComplexCon等項目的票務銷售。 儘管國內電影市場萎靡,分析師仍看好貓眼的成長邏輯,若監管政策放鬆,公司將獲得增長動能。雅虎財經調研的15位分析師中,14位給予其「買入」或「強力買入」評級,僅1位建議「持有」,上述樂觀態度或也反映公司估值優勢。目前公司股票前瞻市盈率僅13倍,而票務巨頭Ticketmaster母公司Live Nation娛樂(LYV.US)市盈率超100倍。 投行傑富瑞本月初雖將貓眼全年營收及非國際財務報告准則利潤分別調降8%與15%,目標價從9.20港元降至8.60港元,但仍維持「買入」評級。花旗7月同樣對其維持「買入」評級,依據包括《長安的荔枝》、《戲台》及《浪浪山小妖怪》等影片的早期口碑積極。 中信里昂認為演出業務視是貓眼第二增長曲線,6月給予該股「跑贏大盤」評級,目標價8.78港元,預計公司今年淨利潤將翻倍至6.18億元,2026年再增15%至7.11億元。 欲訂閱咏竹坊每周免費通訊,請點擊這裏