中傳動遇逆風 出售業務引强手

中國高速傳動去年收入創新高,但翻開表面的好消息一看,核心淨利潤卻同比下降

重點:

- 在有利的政策背景下,中傳動的核心風電及工業齒輪業務表現卻未如理想

- 公司去年核心淨利潤下降,决定出售部分業務並引入資產管理公司,透過增强資本尋找新商機

劉明

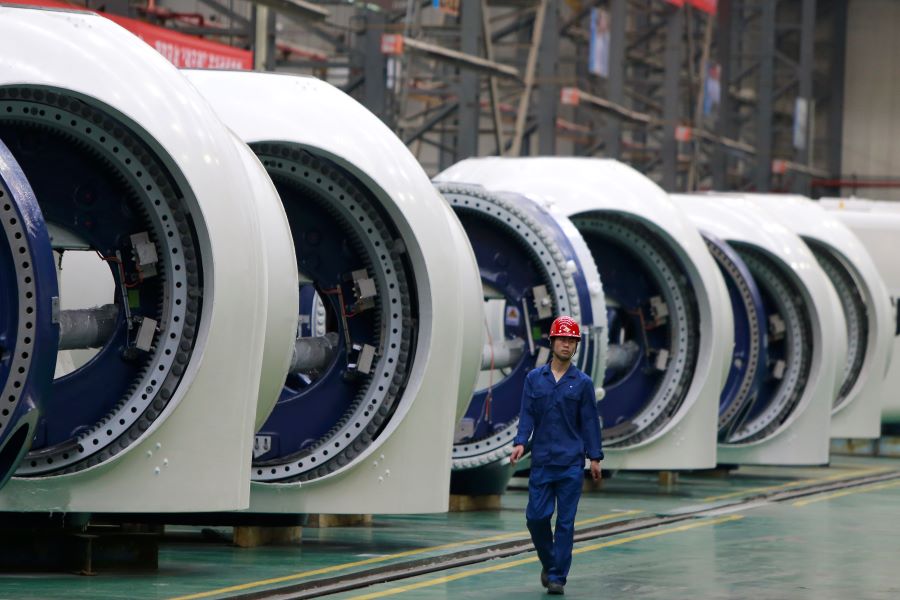

國家推動“碳峰值”與“碳中和”戰略,可再生能源風電及光伏建設加速發展,但在這種有利背景下,風電設備供應商中國高速傳動(0658.HK)去年業績表現卻遇上逆風。公司面對行業競爭及成本上漲的壓力下,透過出售業務引入知名投資公司,希望可以憑藉對方的資源和網絡帶來更多商機,以協助打破困局。

中國高速傳動(中傳動)爲中國風電齒輪傳動設備領先供應商,風電客戶包括中國國內及國際知名的風機成套商,例如GE Renewable Energy和Siemens Gamesa Renewable Energy。從表面看,公司去年收入同比大增31.5%至202億元新高;淨利潤13.15億元,同比上升56.4%,看似形勢大好。但是,由於中傳動2020年爲旗下公司增資錄得股份付款開支5.48億元,若撇除有關開支,當年的核心淨利潤實際爲13.89億元,意味去年核心淨利潤其實同比下降5.3%。

要瞭解中傳動去年盈利倒退的主因,可以先從收入結構入手,公司收入大增,主要是新開發的貿易業務帶來貢獻。中傳動於2020年下半年開展以大宗商品貿易和鋼材產業鏈的貿易業務,該板塊去年收入達57.64億元,同比大增216.9%,佔總收入28.5%;至於工業齒輪傳動設備和軌道交通齒輪傳動設備的收入增速平穩,同比分別上升27.4%與23.5%,但僅佔總收入約9.6%及1.8%。反過來看,作爲核心業務的風電齒輪傳動設備,去年收入增速放緩,同比僅升3.3%至120.4億元,佔整體收入約六成。

核心業務放緩

大宗商品貿易業務帶來龐大收入,但只屬“表面富貴”,因其毛利率低,對業績貢獻有限。去年該分部業務僅佔公司經營利潤4.7%:相反風電及工業齒輪傳動設備仍佔經營利潤近九成,但由於設備售價下降及成本上升,加上低毛利率的貿易業務比重增加,拖累公司綜合毛利率同比大跌5.1個百分點至15.8%。今年以來,地緣政局緊張,能源及原材料價格持續上漲,相信將加劇相關成本進一步提升,預料對公司毛利率持續帶來壓力。

投資者看來也了解中傳動的不利處境,公司於3月6日晚間(周日)公布業績後,其股價在上周一反應激烈,單日大挫9.6%至5.38港元,並於上周二再跌5.2%,其後兩天在5.1港元水平回穩。相比去年4月的8.36港元一年高位,該股已失去接近四成市值。

據國家能源局資料顯示,2021年,全國風電新增併網裝機4,757萬千瓦,同比减少34%,但去年風電新裝機爲“十三五”以來年投產第二多,主要因爲2021年爲海上風電補貼的最後一年,企業搶裝潮令海電新增裝機量大增4.5倍。

隨著政府不會再就新建風電項目進行財政補貼,並實行平價上網,即電價按當地燃煤發電基準價執行,風電行業爲提升經濟效益,轉而使用大功率機組,令“風機大型化”成爲最新趨勢。中傳動爲配合市場發展,積極開發大兆瓦齒輪箱,但隨著加大新產品的研發投入,公司去年研發成本同比增加30.2%至6.7億元。

估值低於同業

爲了增加彈藥面對業務挑戰,中傳動去年進行重大動作──將南京高速齒輪製造(南京高速)的43%股權,出售予資源及經驗豐富的資產管理公司──上海文盛資產管理(文盛資管)等組成的財團。南京高速主要從事齒輪、齒輪箱及配件的製造及銷售,2020年淨利潤爲7.96億元,以中傳動未出售前持股93%計算,南京高速的貢獻佔公司2020年核心淨利潤超過一半。出售事項完成後,南京高速仍爲中傳動的間接非全資附屬公司,中傳動的持股量减至約50%,但獲得約35億元所得款項淨額,主要用作建設新廠房以擴大產能、升級生產設備以提高效率,以及擴展貿易業務。

中傳動出售南京高速股權,除了可以增强現金流量及重新分配資源發展,相信是爲了引入文盛資管。據文盛資管網站介紹,截至2021年底,公司累計管理規模達1,232億元,是國內民營不良資產管理公司中,經營水平和經營業績領先的企業。文盛資管收購南京高速股權,一方面是對中傳動表示支持,也有望爲公司帶來更多資源及投資商機;中傳動董事局認爲,文盛資管强大的投資背景,將有助增强投資者信心,並爲南京高速及中傳動帶來更多的資源及投資商機。

要比較中傳動的估值,可參考風電設備龍頭金風科技(2208.HK)與大部分收入來自發電設備的東方電氣(1072.HK),兩者的預測市盈率約10.4倍及9.7倍。反觀中傳動的市盈率僅5倍,看似相當吸引,但考慮到出售南京高速股權對業績的影響,加上核心風電業務增長放緩及成本上漲壓力,其估值低廉非空穴來風。

欲訂閱咏竹坊每周免費通訊,請點擊這裏