雅樂科技新遊戲戰略起飛 明年或將迎「拐點」

歷經一年籌備,這家中東社交媒體公司於第三季度推出了首款自主研發的中核遊戲

重點:

- 雅樂科技第三季度延續營收增長態勢,並暗示其新遊戲戰略或將於2026年上半年開始貢獻收入

- 公司表示,近期推出的自研中核遊戲在中東核心市場及北美、歐洲地區反響良好

陽歌

各位車手,請發動引擎。

這就是雅樂科技(YALA.US)在三季度釋放的信號。這家中東與北非地區領先的社交媒體與遊戲公司推出了備受期待的中核遊戲,冀望以此激活增長引擎。公司表示,這款名為《Turbo Match》的汽車主題中核遊戲開局勢頭強勁,不僅在中東大本營,在其他市場亦表現不俗。

公司同時指出,這款新作及另外兩款計劃年底面世的遊戲,最早可能在明年上半年開始對營收產生顯著貢獻。

雅樂在周一美股收盤後發布季報,其首席運營官許劍峰(Jeff Xu)在電話會議上表示:「對於期待新遊戲帶來顯著收入貢獻的投資者,我們認為2026年第二季度將是關鍵拐點。」

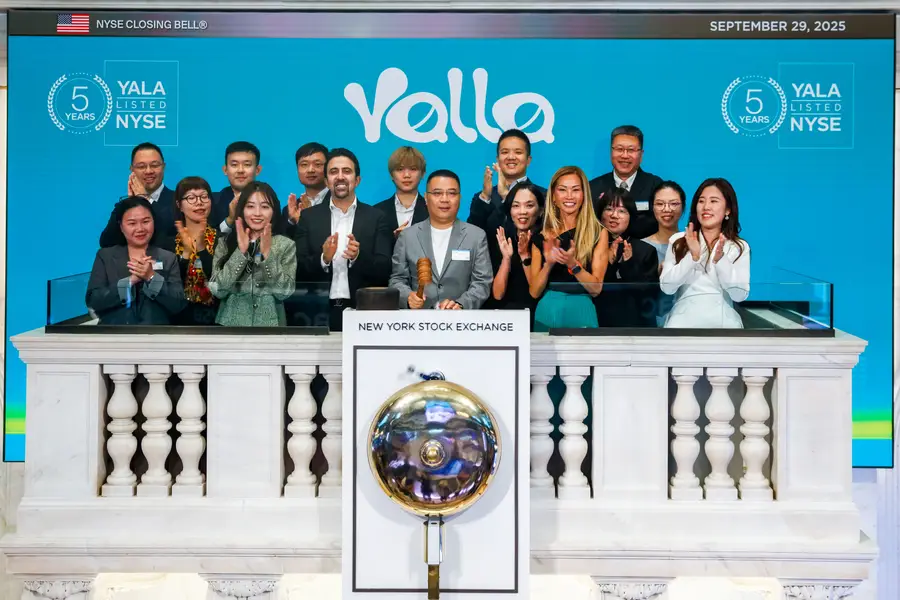

季報顯示,儘管此前曾預測營收可能下滑,公司仍成功實現單季收入增長,延續了自2020年登陸紐交所以來該關鍵指標在每個季度保持增長的紀錄。公司近期剛出席五週年敲鐘儀式以資紀念。

雅樂近期營收增速有所放緩,而公司也並未沉浸在過去的輝煌中。相反,公司正依託龐大的休閒遊戲用戶基礎,試圖在利潤更豐厚的中重度遊戲領域開闢疆土,以此點燃投資者對未來前景的熱情。

推進戰略轉型之際,雅樂並未面臨財務壓力。憑借一貫的審慎經營策略,公司現金儲備充沛。截至9月末持有現金7.4億美元,較去年底的6.6億美元大幅增長,且持續保持可觀盈利能力和令人艷羨的利潤率。此外,公司正動用充裕現金回購股份。

真正令公司感到壓力的是自身增長放緩,故試圖通過進軍中重度遊戲賽道來重燃增長引擎,進而提振投資者信心。相關努力已初見成效——隨著持續向投資者通報新遊戲戰略進展,雅樂股價年內漲幅約達75%。

雅樂當前市盈率為8.7倍,介於中國頭部社交媒體平台微博(WB.US;9898.HK)7.6倍與體量相當的美國公司Pinterest(PINS.US)9.6倍之間。但較中國頭部遊戲公司網易(NTES.US;9899.HK)19倍的市盈率仍有顯著差距,這表明若遊戲戰略開花結果,雅樂股價或存較大上行空間。

第三季度上線

首席運營官許劍峰透露《Turbo Match》於第三季度開啓軟發佈。他與雅樂創始人兼董事長楊濤對該遊戲的著重強調,彰顯公司對其寄予厚望。他將這款遊戲描述為「汽車改裝與模擬經營玩法的獨特融合」。

他還補充道,基於初期反饋,公司正為《Turbo Match》新增關卡並豐富支線玩法選項,「為下一輪大規模用戶獲取奠定基礎」。董事長楊濤亦表示,該遊戲不僅在中東,在北美與歐洲市場同樣收穫積極反響。

楊濤稱:「鑒於用戶反饋積極,我們計劃在表現強勁的市場追加營銷預算。」

除已上線的遊戲外,雅樂還計劃年底前推出自研「肉鴿」類遊戲《Boom Survivor》,並通過與「頭部遊戲工作室」的中東授權協議發佈一款策略類遊戲。

雅樂最初以語音社交服務起家,目前該項業務仍是最大收入來源。公司同期拓展的休閒遊戲業務增速近期已超越原生聊天服務,正成為新遊戲戰略的基石。

第三季度這兩項業務合計創收8,960萬美元,遠超三個月前7,800萬至8,500萬美元的業績指引,較上年同期的8,890萬美元增長0.8%。其中聊天服務佔比約62%,遊戲業務貢獻其餘收入。

公司月活用戶同比增長8.1%至4,340萬,付費用戶數則較去年同期微降。

雅樂財務紀律嚴明,利潤率令多數企業艷羨。最新季度營收成本同比下降10.7%,而實際營收實現增長,致使其營收成本佔比從上年同期的35.8%降至31.7%。公司將改善歸因於第三方支付平台佣金費率下降。

總成本與費用亦下降1%,推動淨利潤率提升1.3個百分點至45.4%,淨利潤同比增長3.9%至4,070萬美元(上年同期為3,920萬美元)。公司表示截至11月7日,年內已回購5,190萬美元股票,超額完成全年5,000萬美元目標,根據2021年首次公佈的1.5億美元計劃,尚有4,860萬美元額度可用於後續回購。

這樣的回購能支撐股價,且無疑是雅樂年內漲勢的推手之一。但若要真正點燃投資者對前景的熱情,公司仍需展現新遊戲戰略的實質性成果——若按計劃推進,相關成果或將於明年上半年顯現。

咏竹坊專注於在美國和香港上市的中國公司的報道,包括贊助內容。欲瞭解更多信息,包括對個別文章的疑問,請點擊這裏聯繫我們

欲訂閱咏竹坊每周免費通訊,請點擊這裏