大型中企重启美上市 禾赛科技或成先行者

这家激光探测与测距(LiDAR)技术制造商,可能会成为一年多来首个大型中国公司赴美上市项目

重点:

- 禾赛科技IPO的承销商包括高盛、瑞士信贷和摩根士丹利,这是它们一年多来首次承销中国企业在美国的IPO

- 如果成功IPO,该公司将成为自动驾驶汽车使用的LiDAR技术之全球最大上市制造商

阳歌

元旦和中国农历新年之间的这一个月时间,往往是中国企业IPO的沉寂期,因为很多拟上市企业都选择在这个两个重大节日结束后,待投资者回归工作时再上市。但今年的情况大为不同,因为停滞了一年多的市况终于突然变得有利之际,一批IPO滞后的公司争相上市。

过去两周往往是这个沉寂期中过得最慢的一段时日,因为这是中国内地和香港迎来漫长假期、庆祝将于周日到来的兔年前的最后一段时间。但这期间,依然有两家公司向美国提交了大型IPO申请,最新一份来自总部位于上海的禾赛科技,它于周二提交了申请。

在这两份申请之前,还有一个IPO计划,即我们本周早些时候写过的成人教育公司量子之歌。在该公司的申请中,大型投行花旗集团和中国国际金融股份有限公司,也是一年多来首次承销中国企业在美国的IPO,该交易拟最高募资4,400万美元(3亿元)。

禾赛科技的申请文件没有给出具体募资目标,但我们推测其金额应该会大得多,或许高达3亿美元,其中的原因我们稍后再做分析。与量子之歌的上市计划类似,在禾赛科技的IPO中,大型投行高盛、瑞士信贷和摩根士丹利也是一年多来首次承销中国企业在美国新发起的IPO。

三家这么著名的投行共同参与一笔上市交易,在一定程度上解释了我们为什么认为这次IPO的规模可能相当大的原因,因为小规模的上市,往往只有一个承销商。

更大的背景是,中国企业赴美IPO在2021年7月陷入近乎停滞的状态,因为中美两国的监管问题给这类上市的前景笼罩上了巨大的不确定性。其中两个最大的问题来自中国,一个涉及数据安全,另一个涉及政府对所有中国企业的监管普遍趋严。这两个问题现在基本上都已经解决了,为企业恢复赴美上市扫清了障碍。

另一个大问题是中美证券监管机构围绕对纽约上市的中国公司审计数据访问权限的争端。随着双方在去年8月签署一份新协议,且11月结束的初步检查取得成功,这一争端也基本上解决了。

大部分上市计划的中断要追溯到2021年7月,这意味着滞后了大约一年半的公司可能会突然重启IPO计划。因此,很多公司,比如量子之歌和现在的禾赛科技,都在加快速度,希望拔得头筹。这些公司和它们的承销商都意识到,随着这一波申请上市的公司如愿启动IPO,投资者不可避免地会产生疲劳,因此它们都试图在投资者兴趣高昂时成功敲钟。

新的领导者

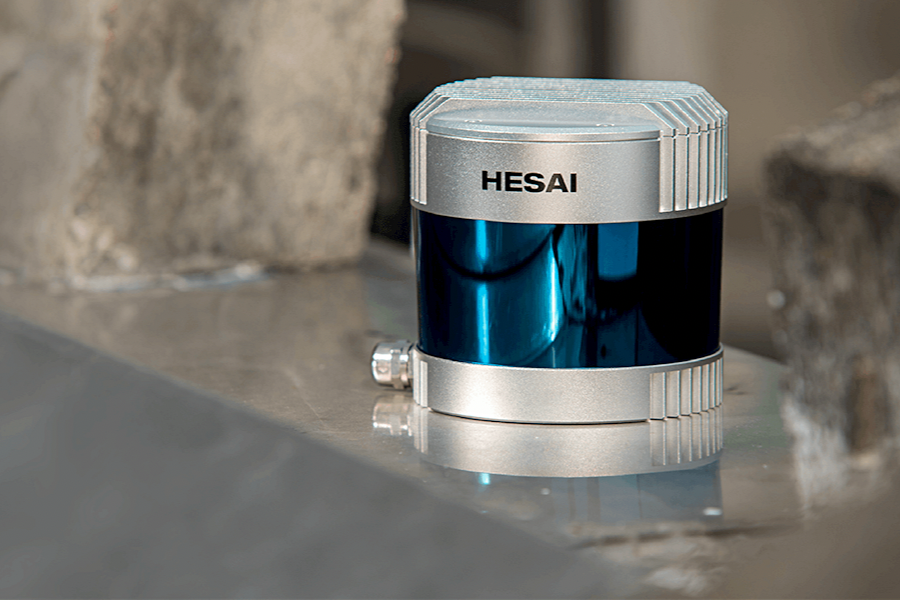

禾赛科技的故事看起来确实有趣,该公司自称是世界上最大的LiDAR制造商,该系统利用激光确定物体的位置,用于自动驾驶汽车。该公司表示,截至2021年底,全球最大的自动驾驶公司中,有12家使用它的产品作为主要的LiDAR解决方案,从而使其在当年占据了约60%的市场份额。

在实际客户方面,该公司列出了三家中国企业:电动汽车制造商理想汽车(LI.US; 2015.HK),中国拥有的英国跑车制造商路特斯(Lotus)和一家名为集度汽车的公司,它们是禾赛科技最大的三个客户。这表明,禾赛科技仍然非常依赖中国本土市场。

有意思的是,我们在网上找到两份世界顶级LiDAR企业的名单上,都没有禾赛科技的名字,可能是因为名单上的大多数企业都是上市公司。其中,最大的三家公司是Velodyne LiDAR(VLDR.US)、Ouster Inc.(OUST.US))和Luminar Technologies(LAZR.US),这三家公司最新财报年度的收入都在4,000万美元至4,500万美元之间。Velodyne和Ouster的市销率都在5倍左右,而Luminar则高达53倍。这使Luminar的市值在20亿美元左右,比其他两家高出大约10倍。

与这三家公司的收入进行比较,禾赛科技确实看起来像是行业领导者。该公司2021年的收入为7.21亿元,较上年增长73%。2022年前9个月的收入又同比增长73%,达到7.93亿元。按年化计算,该公司去年的收入约为1.56亿美元,是这三家公司的三倍。

不过,禾赛科技目前处于亏损状态,2021年净亏损2.45亿元,去年前9个月净亏损1.65亿元。

按照Velodyne和Ouster类似的市销率计算,禾赛科技的市值约为7.8亿美元。但我们相信,由于其市场领先地位,它可能会获得更高的市销率,估值在10亿至15亿美元之间。这让我们回到之前关于筹资的讨论,由于公司通常会在上市的时候出售股本的10%至15%,因此禾赛科技上市可能至少筹集1亿美元,如果需求强劲,可能会达到这个数字的三倍。

该公司此前曾于2021年申请在中国上海的科创板上市,筹集20亿元人民币,但后来撤回了申请。不过,这一数额也表明,禾赛科技可能会在最近这次上市尝试中筹集2亿美元或更多资金。

我们在本文开头提到的另一个新上市申请来自生物技术制药公司硕迪生物,该公司也没有给出融资目标。大多数美国IPO申请通常至少包括一个初始融资目标,以便让投资者了解公司的规模和估值。因此,这两份新申请中都没给出这类目标,表明它们提交得相对匆忙,因为已经等待了一年多的中国企业加快了进入美国市场的计划,希望谋得先机。

欲订阅咏竹坊每周免费通讯,请点击这里