FDI降至30年低点,欧盟对中国高铁展开反倾销调查——中概股Bulletin

▷ 中印寻求缓解边境紧张局势

▷ 抵押贷款利率大幅调低

▷ 中国商飞获新订单

▷ 欧盟启动对中车的反倾销调查

▷ 明星药企宣布计划解散

本周中概股评分:55/100

主编,阳歌 Doug Young

》》宏观

外商投资撤离

最新的年度数据点显示,2023年外国直接投资(FDI)流入中国降至30年来的最低点,外国企业和投资者开始避开中国市场。消息并非全然不好,第四季度外商直接投资显示出复苏的迹象,此前第三季度首次出现收缩,下降了11.8%。

去年,中国记录的净外商直接投资为330亿美元,这是自1993年以来最弱的表现,当时流入额仅为275亿美元。这一数据直接反映了海外企业对于过度依赖中国作为制造业中心的担忧,以及对中国金融市场的关切,A股在过去两年中是世界上表现最差的。

中印寻求缓解边境紧张局势

在地缘政治方面,上周来自中国和印度国防部的一条新闻可能具有重要的意义。在莫尔多-楚舒尔边境会晤点的中国一侧举行了会谈后,双方表示已经同意“尽快”解决他们的边境问题。

中印边境争端可以追溯到几十年前,并在2020年和2022年引发了暴力冲突。因此,双方可能都希望防止未来发生此类冲突。但是,当前中印之间存在着许多其他问题,包括两国都希望成为亚洲下一个领导力量,所以即使边境争端解决了,也不会缓解两国的竞争态势。

中概股继续龙年强势

上周,尽管还是没有明确的重大利好消息,中概股仍然继续强势,。恒生H股指数上涨了3.6%,在过去三周内累计上涨了约10%,而iShares MSCI China ETF上周上涨了2.9%,恒指上涨了2.4%。

上周,我们仔细地回顾了龙年对中国股市的历史意义——发现港股在龙年历来有比较好的表现,自1969年成立以来,其恒生指数在每个龙年都录得净增长。2024年会是打破这一连胜纪录的一年吗?开局不错,但仍然需要拭目以待。

》》行业

抵押贷款利率大幅调低

陷入困境的房地产行业如果不尽快稳定下来,有可能会继续拖累中国整个经济。央行宣布将一个关键的抵押贷款基准利率下调25个基点,这是自2019年推出当前体系以来最大幅度的降息。

这次降息是北京试图鼓励更多人购房的最新举措。不过大多数人都担心房产将继续贬值,所以大都持观望态度。改变这种观念将是恢复买家信心的关键,当然说起来容易做起来难。

房产项目“白名单”出炉

房产圈还传出消息,根据北京一个颇有创意的新计划,中、建、农、邮等银行已放行172亿美元贷款给开发商。这个 “白名单”计划上月启动,允许地方政府向国有银行推荐某些开发项目,让这些项目优先获得资金支持。

这个做法看起来颇有创新性,可能重塑市场信心——因为市场上潜在的购房者经常担心,那些还在施工中的项目可能因为资金问题而成为烂尾楼。但深入了解这份名单,会发现有些新贷款实际上是老贷款的翻新版,说明银行对这个计划还是持谨慎态度。

中国商飞获新订单

从房地产业转向航空业,我们将目光投向新加坡航展——全球航空巨头上周在那里展出了各自的重要产品来寻找买家。中国商飞在展会上取得了一个小进展,与西藏航空签订了40架自主研发的C919客机的预定协议。商飞希望这款机型能与波音737竞争。

商飞去年将首架C919交付给了中国东方航空,中国的航空公司对这一型号相当支持,因为大多数是国有的,试图显示他们对C919等项目的支持。尽管如此,这款型号还需要再经过一到两年的稳定表现,没有任何事故,主要的外国航空公司才可能考虑购买。

》》企业

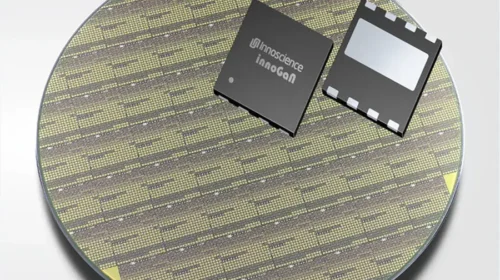

欧盟启动对中车的反倾销调查

欧盟启动了一项针对中车青岛四方的调查,以确定其在保加利亚的一项投标是否包含不公平的国家补贴。这项调查有些不同寻常,因为它涉及的是青岛四方提交的6.1亿欧元电气化火车项目的投标,而不是任何实际的最终交易。

此前欧盟已经对中国电动汽车开始进行反补贴调查。这两项调查说明欧盟打算对中国产品采取更积极的处罚措施,因为北京通常都会给想要推广的产业进行慷慨的国家补贴。

京东瞄准欧洲

从国产喷气客机,我们转向中国更擅长的领域:电子商务。当然,京东在海外的市场表现却相当令人失望,尤其是与拼多多旗下的Temu还有Shein相比的时候。京东可能希望改变这一局面,据报道,它正在与英国电子产品零售商Currys进行收购谈判。

京东最近披露了谈判情况,但警告说这些谈判还处于非常早期的阶段。此前,Currys表示已拒绝另一个潜在买家的报价。有分析人士指出,类似的收购可能为京东提供进入欧洲的通道,尽管Currys作为一家实体电子产品零售商,似乎并不是理想的选择。

交行让汇丰损失30亿美元

最后,转到银行领域,汇丰银行表示,将因其在中国交通银行的投资而承担高达30亿美元的减值准备。这笔减值准备与汇丰银行持有交行19%的股份有关,其在香港上市的股票从五年前的高点下跌了约20%。

汇丰历来是最看好中国市场的外国银行之一,并且一直在借助与交行的关系,尝试在中国推进业务。但中国很快成为了汇丰银行的负担,去年该行就因预期在中国萎靡不振的房地产市场的损失而计提了类似规模的减值准备。

明星药企宣布计划解散

上周,Bamboo Works还报道了明星药企联拓生物在成立了四年后就宣布结束业务,这在中国快速发展的众多初创药企中非常罕见。该公司原本的业务模型是从其他国家取得药物授权,并在中国市场进行开发,但显然并没有完全跑通。

该公司从投资者那里筹集了大约6亿美元资金,包括其2021年IPO的3.25亿美元。公司在宣布结束业务的同时表示下个月将通过特别股息返还其中的一部分。其困境显示了这个领域已经开始由蓝转红,如果碰到仍然以中国市场巨大潜力为亮点而自我推销的初创药企,投资者需要三思而行了。