各自揚言勝算在握 「雙英戰」鹿死誰手?

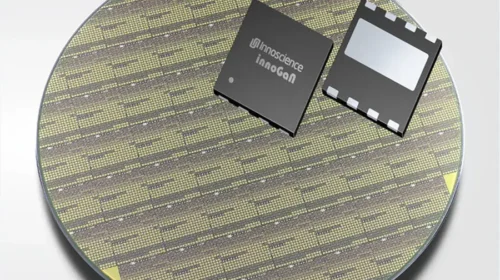

美國國際貿易委員會(ITC)上周就英諾賽科與英飛凌之間的專利糾紛作出有利於英諾賽科的裁決,惟最終裁定仍未出爐 重點: 英諾賽科上周在與英飛凌的337調查專利訴訟中取得對其有利的裁決,但仍面臨行業競爭加劇與利潤率受壓的挑戰 作為一家氮化鎵半導體供應商,英諾賽科今年上半年收入按年大增43%,並首次錄得毛利,但仍未實現盈利 陳竹 兩年前遭業界巨頭控告專利侵權後,籠罩在英諾賽科(蘇州)科技股份有限公司(2577.HK)頭上的烏雲似乎正逐步消散,有望為公司及其投資者消除一大隱憂。 英諾賽科與英飛凌(IFX.DE)之間自2024年3月開始的法律糾紛,一直為英諾賽科帶來重大風險,甚至在公司於一年前來港上市之際亦然。英諾賽科目前主要業務仍集中在中國,一旦裁決結果不利,未來可能被禁止向美國市場銷售部分產品。 上周此一情勢似乎略見緩和,公司公告指,美國國際貿易委員會(ITC)在本案涉及的兩項專利中,就其中一項作出了部分有利於英諾賽科的裁決。英諾賽科表示,其另一項專利相關的產品也被認定並未構成侵權。公司稱,該項裁決「進一步明確了英諾賽科相關知識產權的狀態,並將為公司未來的全球化發展掃清障礙」。 不過,英飛凌的說法則略有不同。公司在聲明中指出,ITC在訴訟涉及的其中一項專利上裁定有利於英飛凌,並補充表示,最終裁決預計將於明年4月2日作出,若初步裁決獲得確認,英諾賽科的相關產品未來可能被禁止輸往美國。 儘管如此,投資者似乎認定ITC的裁決對英諾賽科有利。公司股價在上周三公告當日雖一度下跌1.5%,但其後強勁反彈,目前較公告前水平高出近10%。 自2017年成立以來,英諾賽科一直深耕氮化鎵(GaN)技術,成為功率半導體領域的重要推動者。相比傳統硅基半導體,氮化鎵具有效率更高、開關速度更快等優勢,而英諾賽科一直是氮化鎵應用與商業化的主要推動力量。 公司在這一技術領域具備領先優勢,包括率先實現8吋氮化鎵晶圓的量產,使其有望在這個體量不大、但增長快速的市場中佔得先機。不過,隨著越來越多對手湧入賽道,競爭迅速升溫,已對公司構成重大挑戰,投資者仍應保持審慎。 大市場 大競爭 氮化鎵功率半導體市場正持續快速升溫。根據美銀(Bank of America)上月發布的研究報告,市場規模預計將由2024年的27億元(約3.82億美元),增長至2028年的192億元,年複合增長率高達63%。同樣來自美銀數據,目前英諾賽科在氮化鎵功率半導體市場居於領先地位,去年市佔率達30%,幾乎較排名第二、市佔約17%的Navitas Semiconductor(NVTS.US)多出一倍。 不過,多項因素仍使英諾賽科在未來的競爭中處於有利位置,其中最關鍵的是其採用的整合元件製造商(IDM)模式,即由公司自行負責產品從設計、製造到銷售推廣的全流程。 與將生產外包予第三方代工廠的「無晶圓廠(fabless)模式」相比,IDM模式使英諾賽科能夠對供應鏈與產品品質,掌握更高的控制權。但最大的劣勢在於成本大幅攀升,企業必須投入巨額資本興建昂貴的生產線。惟在目前情況下,垂直整合所帶來的優勢正日益顯現。以Navitas為例,其採用fabless模式,但在主要代工夥伴台積電(TSMC)宣布將於2027年退出氮化鎵製造業務後,正急於尋覓新的生產合作夥伴。 英諾賽科的商業模式亦為其帶來更為多元化的收入來源,公司不僅生產氮化鎵晶片與模組等終端產品,同時亦供應作為晶片製造基礎原料的晶圓,令其能覆蓋更完整的產業鏈收益。 近期兩項供應協議進一步突顯這一優勢,最新一項為上周英諾賽科與美國安森美半導體(ON Semiconductor)達成的合作,早前公司亦曾與歐洲意法半導體(STMicroelectronics)簽署類似協議,未來英諾賽科將向兩家企業供應氮化鎵晶圓。相關合作有助於分散英諾賽科的收入地域結構,目前公司收入仍高度集中於中國市場。 摩根士丹利在10月份的研究報告中預計,英諾賽科的收入增速將快於整體氮化鎵市場,至2027年止年複合成長率可達66%。該行將此一前景主要歸因於公司在技術上的領先地位,以及其IDM模式所帶來的競爭優勢。 這一成長趨勢已在公司近期業績中開始顯現,2025年上半年,英諾賽科收入按年大增43.4%至5.53億元(約7,110萬美元),更重要的是,公司首次錄得6.8%的毛利率。 不過,期內公司仍錄得4.29億元的淨虧損,但較去年同期虧損4.88億元有所收窄,經營狀況逐漸改善。 英諾賽科在7月亦迎來另一項重大利好,全球AI晶片龍頭英偉達(Nvidia)宣布,已選定英諾賽科為其Rubin Ultra GPU提供800V直流電源解決方案。該產品預計於2027年進入商業化階段。這標誌著英諾賽科成功打入數據中心市場,該板塊正是氮化鎵功率半導體需求增長最快的領域之一。 受一連串利好消息帶動,英諾賽科股價表現強勁。自去年12月在香港上市後,股價一路攀升,從每股30.86港元的IPO發行價上漲逾兩倍,於9月初一度逼近100港元,其後有所回落,上周五收報80.85港元。…

新聞概要:拉拉科技利潤加速增長 重啓上市之路

今年上半年,這家貨運物流公司的收入增長 18%,由於效率提高,調整後利潤增長41%。 余特莉 物流巨頭拉拉科技控股有限公司於周三重新啓動上市計劃,儘管在香港和中國大陸市場面臨經濟逆風,但集團仍能通過持續強勁的增長和可觀的利潤來吸引投資者。 受北京剛宣布的重大經濟提振措施推動,上周香港股市上漲,為去年首次申請上市的拉拉科技創造了時機。美的集團9月中旬在香港上市,首日表現良好,也帶動起市場上的樂觀情緒。 拉拉科技旗下有兩個物流品牌,在香港及海外以Lalamove營運,在中國則以貨拉拉品牌營運,其著名的橙色送貨車車隊總讓企業和個人客戶眼前一亮。公司的數據驅動平台,將商家與龐大的貨車司機網絡連接起來,實現對訂單的快速回應和具成本效益的定價。 拉拉科技新上市文件中的第三方數據顯示,按其數字平台匹配和支付的全球閉環貨運交易總值 (GTV) 計算,公司是全球最大的物流交易平台,佔全球53.9%的市場份額。僅在2024年上半年,拉拉科技就促成超過3.38億份訂單,全球總貨運GTV為46億美元,同比分別增長30%和17%。公司期內為超過1,500萬平均月活商家提供服務,並為約140萬名平均月活司機帶來了賺取收入的機會。 拉拉科技的最新上市申請,除以持續增長和不斷提升的利潤來吸引投資外,亦正好迎來近期股市回升的熾熱氣氛。公司去年收入上升28.8%至13億美元,今年上半年延續上升態勢,同比已升18%至7.09億美元。 在最新的中期報告,公司的毛利率為59.4%。因開支控制得宜,其經營支出佔收入的比例,從去年同期的43.5%降至37%。公司去年首次實現年度調整後利潤,(不包括員工的股票薪酬開支),今年上半年經調整後利潤按年亦急升 41%至2.13億美元。 拉拉科技於2013年在香港成立,迅速擴展到東南亞、南美和中國大陸。它是中國貨運交易平台中走向全球的先驅者。目前公司服務於包括泰國、菲律賓、印尼、新加坡和馬來西亞等主要東南亞市場,以及墨西哥和巴西等拉美市場,並已開展日本市場的服務。 2024年上半年,拉拉科技海外貨運GTV增長至3.68億美元,海外貨運訂單量達7,900萬宗,同比分別增長26%和28%,成為公司增長的動力。上半年,其海外收入增長24%至6,620萬美元,佔總收入的9.3%。 高盛、摩根大通和美銀是此次 IPO 的保薦人。公司的競爭對手快狗打車Gogox (2246.HK) 於2022年在港上市,但一直未獲投資者的青睞,目前股價已較上市價下跌近 98%。 咏竹坊專注於在美國和香港上市的中國公司的報道,包括贊助內容。欲瞭解更多信息,包括對個別文章的疑問,請點擊這裏聯繫我們 欲訂閱咏竹坊每周免費通訊,請點擊這裏