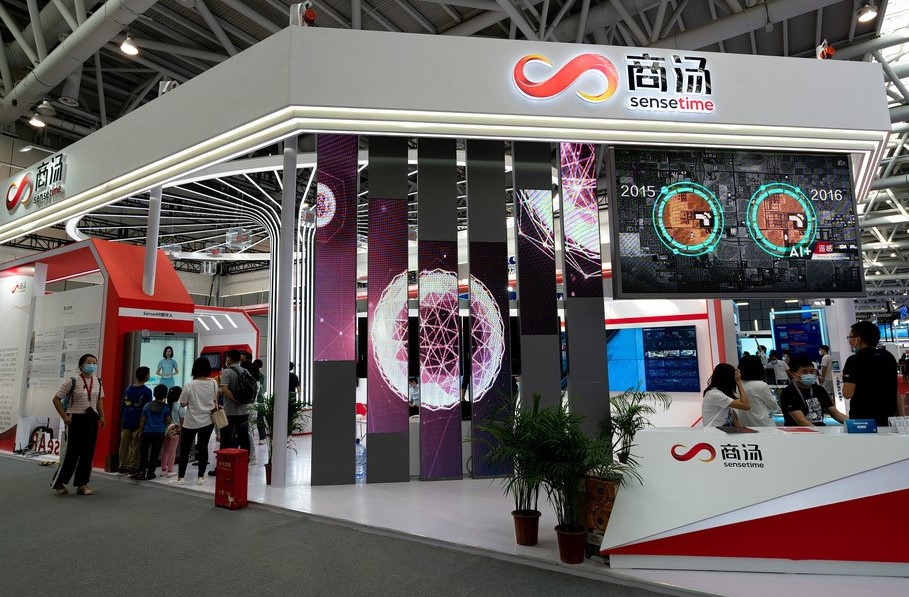

商汤科技登陆港股 连年亏损估值不低

这家人工智能独角兽最近3年半亏损242亿元,计划在港股市场筹资最多20亿美元

重点︰

- 以人脸识别为核心技术的商汤科技,获港交所批准在主板上市

- 承销商之一的汇丰银行给商汤科技的估值介乎265亿美元至364亿美元,明显比其他AI同业高

裴梓龙

阿里巴巴(9988.HK ; BABA.US)投资的人工智能(AI)独角兽商汤科技,即将登陆港股市场。商汤科技上周三获港交所(0388.HK)通过,准备在香港上市,筹资金额10亿到20亿美元(约128亿元),联席承销商是中金公司、海通国际与汇丰银行。

这家科技公司在2014年创立,由香港中文大学工程学院汤晓鸥教授与他的学生徐立为领军人物,专注于计算机视觉软件的AI,强项在于人脸识别,是中国最大的计算机视觉软件提供商,客户超过2,400家,公司业务包括智慧商业、智慧城市、智慧生活和智能汽车等。

这半年以来,香港新股市场经历了冷锋,商汤科技上市,或许让新股市场再次受到市场关注。但作为准投资者,也需要了解商汤科技的财务状况,回顾公司2018年至今年上半年分别亏损34.3亿元、49.7亿元、121.6亿元及37.1亿元,累计亏损超过242亿元,未来一至两年也肯定难以扭亏为盈,因为在数据为王的AI市场,必须投入更多进行研发和收集数据,才能维持竞争力。

商汤科技由2018年至今投入的研发资金高达69.9亿元,是最主要开支,这次上市募集的资金,其中60%正是用于提升研究及开发能力。

腹背受敌

去年中国科网股如日方中,不少都以极高估值上市,然而今年在中国政府全力整顿科网企业下,不少已上市的中国科网股市值从高位蒸发一半。面对监管,商汤科技也坦言,不断变化的法规、特别针对敏感数据处理,可能影响公司业务,无法量化其影响。

另一方面,在中美关系紧张的局势下,公司也卷入美国的制裁名单,虽然被列入的是附属公司北京商汤,对整体业务影响不大,但投资者却担心美资基金未来不能投资商汤科技,为公司上市后的走势留下阴霾。

那么,为何商汤要选择在此时上市呢?易方资本创办人兼投资总监王华(Fred Wong)解释说:〝前期的投资者和基金都有一定投资期限,一般都在5到8年,特别是风险投资的周期一般不超过8年,他们需要平台退出。〞他又举例大股东日本软银集团近年业绩不好,可能需要套利获取现金。

商汤科技从2015年起,共进行了12轮融资,总融资额高达52亿美元,投资者包括软银、IDG、阿里巴巴、银湖资本等,软银持有上市前14.88%的股份,银湖资本持有3.05%,而阿里巴巴旗下的淘宝中国持有7.59%,连上海市国有资产监督管理委员会,也持有1.33%的股份。

急于套现

过去7年,随着市场对中国科技企业的垂涎,商汤科技的估值也翻了超过60倍,最后一次D+系列融资在今年6月30日完成,共筹集约7亿美元,估值已经高达130亿美元,比再上一次的估值增加了28.8%。

前期投资者要赚钱离场,商汤需要更高的估值上市,承销商之一的汇丰银行给出了高达265亿美元到364亿美元的估值,比最后一轮融资高出一倍,相应市销率为(Price to Sale Ratio)14至21倍。

汇丰估计,商汤今年的收入可按年增长38%到47.5亿元,到2023年再翻倍到97.4亿元,但未来两年难以止亏,然而亏损会由今年的697.4亿元,大幅改善到2023年的约20亿元,主要因为毛利上升,以及优先股公平值亏损已于今年入账。

对比同类公司,在A股上市的海康威视(002415.SZ),去年收入达635亿元,盈利133.9亿元,按年增长7.82%,目前的市盈率约28.59倍,市销率仅5.9倍;而商汤科技去年营收也只有34.5亿元,仅是海康威视的4分之1左右,比大华股份(002236.SZ)和科大讯飞(002230.SZ)还少,而且大华股份的市销率低见2.35倍,科大讯飞较高,也只有7.59倍,所以以汇丰的估值来说,商汤科技明显存在很大溢价。

目前中国大部份AI企业都在烧钱,连年亏损已经让前者投资者按捺不住,积极寻找退出机会,人工智能公司也要在二级市场寻找新的资金,而且要尽快找到盈利模式,提升自身赚钱能力,否则会因〝失血过多,输血不足〞而被淘汰。

商汤科技能否说服投资者继续输血,要看公司的〝新故事〞够不够动听。

欲订阅咏竹坊每周通讯,请点击这里