中企弃纽约转香江 上半年港新股市场热爆

今年上半年,累计有44家企业在港交所上市,期内募集资金136亿美元,占全球上市募资总额的四分一

重点:

- 按上半年全球新股市场募资额统计,香港以136亿美元领跑,同期中国企业纽约上市募资总额仅为8.41亿美元

- 中美贸易摩擦放弃赴美上市、叠加A股上市遇阻之际,港交所出台政策吸引中资企业

阳歌

经历此前三年的沉寂后,渴求资金的中资企业争相赴港上市,助力香港今年上半年成为全球领跑的新股市场,独占全球新股募资总额四分之一。A股上市公司赴港双重上市(A+H)成为香港新股市场热爆的主要推手,这些公司在寻求资金的同时,寄望提升国际影响力。

与此同时,随着中美地缘政治紧张局势加剧,很多原本可能选择赴美上市的中国企业,今年基本打消念头。上半年,仅奶茶连锁品牌霸王茶姬(CHA.US)4月登陆美股,募资逾4亿美元。然而,其“战果”被电动车制造商极氪(ZK.US)的私有化抵消。仅仅一年前,极氪在纽交所上市时募资额达4.41亿美元。

若上述趋势延续,今年确有可能成为2021年以来,香港新股上市最繁荣的一年,且创下近十年新股募资规模次高纪录。

普华永道本周发布的报告显示,上半年港交所有44宗成功上市个案,合计集资1,071亿港元(136亿美元),同比大增7倍。安永6月发布的类似报告指出,上半年香港新股上市募资额占全球新股募资总额的24%。

两份报告均认为,香港市场增长势头有望延续至下半年。普华永道预测,今年全年,港交所新股募资总额将突破2,000亿港元。

安永发现,尽管赴美上市的新股数量增加44%至36宗,募资额却大跌62%至8.41亿美元。可见募资额达1亿美元或以上的中资大型上市个案,在美渐稀缺,当前赴美上市多为募资额2,000万美元或以下的小项目。

赴港上市趋势日益增强,今年上半年,中国证监会批准30家中企赴港上市,数量较批准纳斯达克上市的12家企业逾倍。所有此类境外上市,均需在中国证监会备案。

中国证监会受理的境外上市备案申请呈现类似倾向,目前证监会受理的境外发行上市备案申请达183宗,其中126家企业赴港上市,仅42家瞄准纳斯达克,后者均未聘请顶尖投行,表明其中绝大多数或全部募资额或不超过2,000万美元。

多重政策因素

多重政策因素驱动香港新股市场的盛景,首先是中美关系持续紧张,使中企放弃选择美国上市,部分美国政客甚至主张,把在美上市的中资企业悉数摘牌。

另一方面,中国的顾虑在于若企业赴美上市,中企持有的大量个人及客户数据恐被美国政府获取,上述忧虑引发网约车龙头滴滴出行2021年被强制从纽交所退市。

类似顾虑亦影响快时尚巨头Shein的上市前景,公司原计划登陆纽约,因遭遇美国政府政治阻挠而放弃,后转向伦敦市场。然而,上月再度搁置计划,报道称因中国证监会倾向该公司赴港上市。

此外,中国为提振A股市场,限制沪深新股发行数量,客观上加剧企业赴港上市潮。内地投资者情绪低迷可见一斑,上证综合指数年内仅上涨6%,大幅落后恒生指数的23%涨幅。

中美政治摩擦、中方对数据的安全顾虑,以及对A股上市数量存在限制,港交所多措并举增强市场吸引力。今年5月,推出特专科技企业上市通道,降低早期专业科技及生物科技公司上市门槛;去年10月颁布新规,便利沪深A股上市企业赴港双重上市,香港市场对国际投资者更为开放。

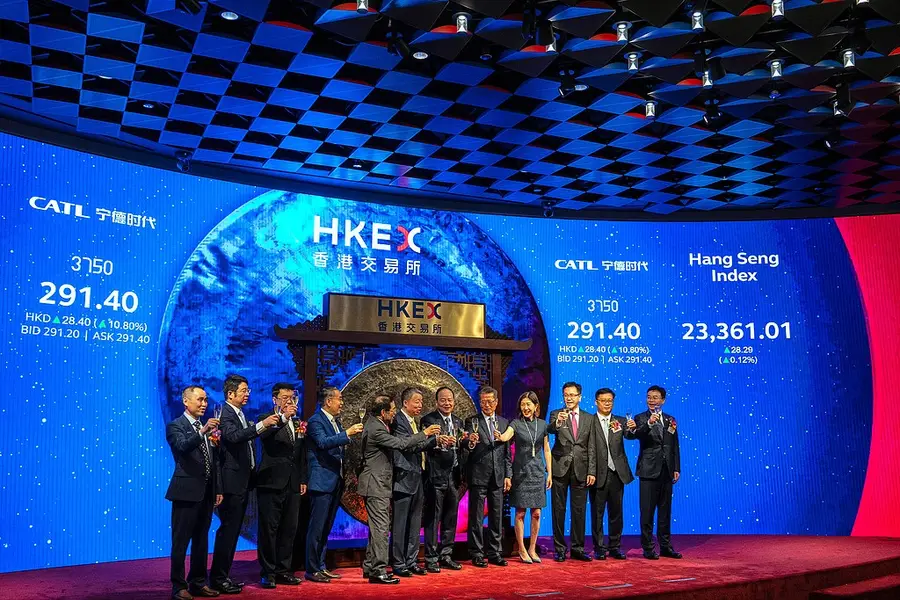

今年上半年,最大规模的新股上市潮正源于此类双重上市。动力电池龙头宁德时代(3750.HK;300750.SZ)通过在港上市募资约46亿美元,与其A股上市地位形成互补。

霸王茶姬虽因赴美上市在同行中脱颖而出,但今年上半年其数个主要竞争对手赴港上市亦引人瞩目,茶饮连锁龙头蜜雪冰城(2097.HK)募资4.4亿美元。

今年上半年,随着金价飙升至历史高位,黄金概念股的上市同样受到追捧。2月,赤峰黄金(6693.HK)港股上市募资4.19亿美元。此轮黄金热潮或将引爆下半年又一大型上市项目,紫金矿业(2899.HK)本周提交初步申请文件,拟分拆旗下紫金黄金国际独立上市。

欲订阅咏竹坊每周免费通讯,请点击这里