投资者忽冷忽热,亘喜生物股价暴跌

该公司的CAR-T抗癌药在美国获得“孤儿药”的认定,将为它带来经济奖励,但也凸显它的市场潜力有限

重点:

- 亘喜生物的CAR-T抗癌药物获得“孤儿药”资格认定,势将获得税收减免和市场独占权

- 分析师认为,随着治疗相对低发癌症的竞争升温,实现盈利还需要数年时间

蓝少虎

亘喜生物科技公司(Gracell Biotechnologies Inc.,Nasdaq:GRCL)是一家为罕见癌症开发快速细胞疗法的中国公司,它在过去一周为投资者带来了巨大的希望与恐慌。巨大的希望在于其最有前途的管线产品已经获得了市场独占权和税收减免。但现实是,它的目标患者群体相对较小。

这家总部位于上海的公司,它的美国存托股票(ADS)自11月17日以来已经暴跌了50%之多,在1月份募资2.4亿美元上市后,周一触及了5.86美元的历史最低点。有意思的是,暴跌发生前几天,亘喜生物刚刚宣布其基于FasTCAR次日生产技术的平台GC012F被美国食品和药品监督管理局(FDA)授予了治疗多发性骨髓瘤的“孤儿药”资格。

这一资格认定使开发商有资格获得一些奖励,包括在监管部门批准后获得长达7年的市场独占权,对临床试验费用高达25%的税收减免,以及减少或免除处方药使用费。该指定只针对罕见病的治疗,在美国,罕见病的定义是患病人数少于20万人的疾病。

由于要达到FDA批准所需的安全和疗效标准所需的研发成本很高,在1983年出台这一政策之前,制药公司绝大多数都专注于常见病。2021年美国罕见疾病组织(National Organization for Rare Disorders)委托完成的一份报告显示,这意味着患者人数少的罕见病通常被认为风险太大,可能会亏本,因而相关疗法的研发往往不受重视。

可能是亘喜生物的“好消息/坏消息”组合引爆了本周投资者的恐慌,导致其在公告发布后的第二天下跌34%,至历史最低点。亘喜生物自己指出,虽然多发性骨髓瘤是美国第三大最常见的血癌类型,但全球每年只有约16万名患者被诊断出患有这种疾病,2020年美国的确诊人数逾3.2万人,略超预计。

美国国家癌症研究所称,与之相比,去年在美国确诊的所有癌症新病例为180万,其中乳腺癌、肺癌和前列腺癌最为常见。

亘喜生物成立仅四年,还没有产品上市,尚未产生收入,更不用说盈利了。它的损失每年都在扩大,从2018年的7300万元(1140万美元)增长到去年的2.75亿元。它目前正在花首次公开募股和之前三轮融资筹集的现金,这些资金的提供者包括威灵顿管理公司、奥博资本(OrbiMed)、五源资本(5Y Capital)、淡马锡和礼来亚洲基金等重量级投资机构。

最近的抛售使该股目前的交易价格比其19美元的IPO价格低63%,导致一些人说该股看起来被低估了。

股票信息网站Simply Wall Street调查的三位分析师预测,该公司将在2025年实现盈利,利润为12.8亿元。而雅虎财经调查的三位分析师的平均目标价是33.33美元,股价从27美元到40美元不等——是周三的收盘价7.09美元的4到5倍。

这种“超卖”情绪可能助推了周二盘中85%的反弹,当时亘喜生物的高级管理团队成员,包括CEO曹卫博士和首席医疗官Martina A. Sersch博士,宣布他们打算在未来三个月内用个人资金在公开市场上购买最多200万美元的公司ADS。

期待尽快批准

高层管理人员的信心似乎是基于对FasTCAR快速获批的预期,FasTCAR是亘喜生物领先的CAR-T免疫疗法候选药物,它采集并利用患者自身的免疫细胞来对抗癌症。

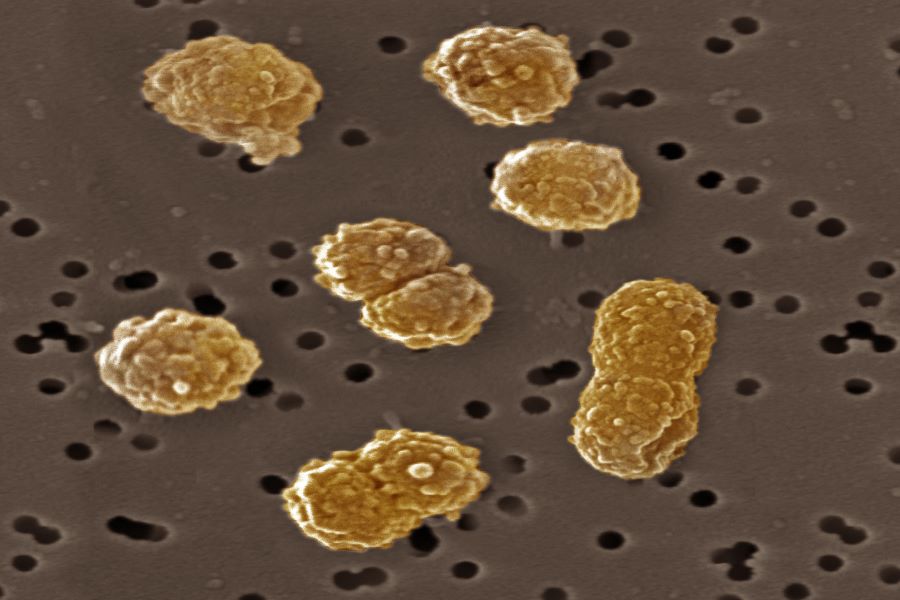

CAR-T疗法使用人体自身的T细胞来对抗癌症,T细胞引导人的免疫反应,杀死被病原体感染的细胞。根据美国国家癌症研究所的介绍,这需要从患者身上抽取血液,分离出T细胞,然后对T细胞进行基因改造,使其表面产生特异嵌合抗原受体(CARs)。

这些受体允许T细胞识别并附着在肿瘤细胞上的特定蛋白质或抗原上。最后一步是将CAR-T细胞注射回患者体内,在那里它们会繁殖、识别并杀死癌细胞。

亘喜生物在一定程度上寄希望于这种疗法的时间更短,从而获得相较于竞争对手类似产品的优势。改造CAR-T细胞并将其重新注入患者体内的过程一般需要两到六个星期。但亘喜生物声称,它可以利用其专利技术将这一时间缩短至22至36小时。

该公司预计将于明年上半年在中国和美国提交用FasTCAR治疗复发或难治性多发性骨髓瘤的新药研究申请。接受治疗的患者对治疗没有反应或病情恶化,就是复发或难治性多发性骨髓瘤。如果获得批准,该公司就可以开始人体试验。

亘喜生物还在努力为另一种CAR-T疗法TruUCAR提交类似的申请,这是一种“现成的”治疗方法,它使用的是健康捐赠者的T细胞。申请提交时间预计在2022年的某个时候。

据市场调查公司Transparency Market Research的数据,到2031年,全球CAR-T细胞治疗市场的销售额预计将从2020年的11亿美元增长到218亿美元,复合年增长率为30.6%。该报告称,快速增长将在一定程度上由治疗如多发性骨髓瘤等血液系统恶性肿瘤的疗法所推动。

虽然许多全球制药巨头都在投资CAR-T技术,或与其他初创公司合作,比如辉瑞(NYSE:PFE)和艾伯维(NYSE: ABBV),但在治疗多发性骨髓瘤方面,亘喜生物的竞争对手名单则要短得多。

竞争对手包括市值7.54亿美元的蓝鸟生物公司(Nasdaq:BLUE)和南京的传奇生科(Nasdaq: LEGN),后者的市值80亿美元,令蓝鸟生物和亘喜生物最新的4.79亿美元市值相形见绌。

今年3月,亘喜生物与瑞士的跨国化工和生物技术公司龙沙集团(Lonza Group)签署协议,将在美国生产FasTCAR候选药物。相比之下,传奇生科和蓝鸟生物都与更知名的行业巨头合作开发它们的CAR-T候选药物。

传奇生科此前与强生公司(JNJ.US)旗下的杨森生物技术公司(Janssen Biotech)签署了一项3.5亿美元的协议,开发多发性骨髓瘤的CAR-T疗法并将其商业化。出于同样的目的,蓝鸟生物与百时美施贵宝(BMY.US)旗下的Celgene Corp.合作,后者已经拥有治疗该疾病的传统药物。

就市净率(P/B)而言,亘喜生物介于这两家公司之间。它目前的市净率为1.7倍,大约是蓝鸟生物0.86的两倍,但与传奇生科34倍的天价相比,就小太多了。

欲订阅咏竹坊每周免费通讯,请点击这里