加密币芯片商Nano Labs 上市微涨后突暴跌

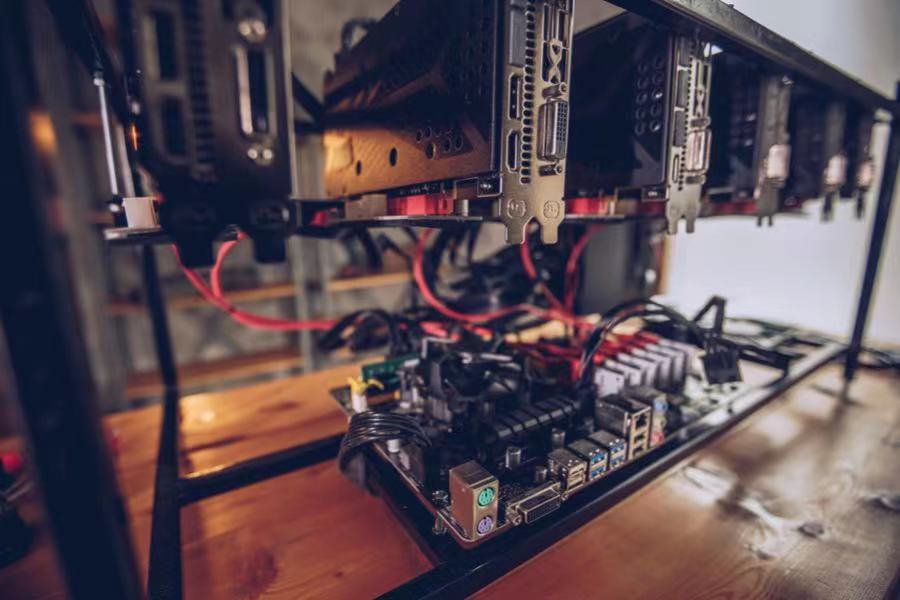

货币挖矿芯片制造商上市后股价剧烈波动,此前,在加密货币崩盘的情况下,该公司大幅削减了上市规模

重点:

- Nano Labs在美国IPO筹集2,000万美元之后,周二首个交易日股价上涨,但次日大幅下跌

- 该公司大部分收入来自于用来挖掘一种小众数字货币的芯片,该数字货币已大幅贬值,公司正在将重心转向元宇宙

梁武仁

毫无疑问,加密货币市场近期的暴跌,正在对相关公司造成冲击。这意味着本周可能不是Nano Labs Ltd. (NA.US)上市的最佳时机。这家公司设计加密货币挖矿计算机上使用的芯片。

Nano Labs周二登陆纳斯达克,之前它以每股11.5美元的价格出售了约180万股美国存托股票,募集了约2,000万美元(1.32亿元)。该股票上市首日上涨近4.8%,似乎是一个充满希望的开始。但它在次日却大跌27%,这意味着由于其所在行业的高度波动性,其股票在未来几个月很可能出现过山车式的行情。

其IPO价格几乎是目标价格区间的顶部,虽然这家总部设在杭州的公司已被迫将最初的筹资目标削减了一半。这些喜忧参半的信号似乎表明,随着过去一年许多围绕中概股的不确定性有了解决的迹象,投资者对于这些股票的态度变得更加积极。但与此同时,该股票也因其加密货币敞口而蒙上了阴影。

总体而言,这次IPO的结果不算糟糕。它恰逢加密货币资产出现惊人的崩盘之后,这对Nano Labs是个坏消息,因为该公司的命运与使用其芯片的加密货币挖矿设备需求紧密相连。当加密货币市场火爆,挖矿机需求旺盛时,Nano Labs的产品销量可能会增长。但是当虚拟货币大幅贬值时,挖矿的利润下降,就会出现相反的情况。

Nano Labs由加密货币矿机制造商嘉楠科技(CAN.US)的一位前任董事长兼董事于2019年创办。该公司只设计芯片,将制造业务外包给第三方工厂。这种业务模式在芯片制造商中十分普遍,它们专注于利润更高的产品设计业务,把高度资本密集型的生产工作交给台积电(2330.TW)这样的专业代工厂。

去年,随着产量的增加,Nano Labs销售额增长了超过17倍。但年收入仍然很少,仅相当于600万美元。相比之下,该公司运营费用十分庞大,超过了2,700万美元,其中大部分为研发费用。

对于Nano Labs这样的新型科技公司而言,在产品开发上的巨额支出并不罕见,也不是坏事。该公司的问题在于,它严重依赖用于挖掘鲜为人知的Grin数字货币的芯片。

加密货币的价格往往会剧烈波动,与比特币等知名加密货币相比,像Grin这样的小众货币更加不稳定。就在2019年5月,1单位的Grin价值为6美元,每天交易额超过5,000万美元。这些数字可能看起来不算什么。但是要知道,这种虚拟货币现在价值不到0.1美元,每天的交易价值还不到10万美元。

为了寻求多元化发展,Nano Labs今年开始出售用于挖掘其他加密货币的新芯片,包括比特币和以太币。但这并不能够降低其加密货币敞口的风险,因为所有的数字资产价格往往同步波动。

为了缓解这种风险,中国的一些其他加密货币相关公司正在寻求业务多样化。例如,加密货币矿机制造商亿邦国际(EBON.US)打算在香港从事外汇和汇款业务,与此同时,其在美国上市的股票因为长期低于1美元,而面临退市风险。

转向元宇宙

Nano Labs也在考虑转向其他领域,降低加密货币的风险敞口。基于此种考虑,该公司转向了元宇宙,自从Facebook在去年更名为Meta(FB.US)以来,元宇宙已经成为了一个流行词汇。根据最基本的定义,所谓元宇宙就是现实世界和虚拟世界的混合,人们通过化身与他人互动。这个概念现在风靡一时,因为它似乎有着无穷无尽的应用潜力,为人们提供各种沉浸式的虚拟场所,从玩游戏到举行音乐会,不一而足。

根据Precedence Research的数据,在未来八年里,元宇宙相关技术的全球市场预计将以超过50%的复合年增长率增长,到2030年达到1.6万亿美元。

虚拟世界的复杂性质意味着,为这个概念所构建和运行的各种虚拟世界,将需要大量的计算能力,这可能会推动功能强大的新芯片的发展。这就是Nano Labs看到的新机遇。

Nano Labs的CEO孔剑平在招股说明书附录的一封公开信中说,“我们相信元宇宙是人类文明的新纪元,Nano Labs努力做好Power of Metaverse,成为人类畅游元宇宙的助推器。”

但相信元宇宙将在未来几年腾飞也可能是个错误。评级机构Morningstar警告,未来5到10年内,所有有关元宇宙的炒作都不会成为现实,这将导致芯片供过于求。半导体巨头英特尔(INTC.US)也警告,世界需要将集体计算能力提高到1,000倍,才能构建出元宇宙所必要的基础设施。这需要大量的时间和努力才能实现。

即使由元宇宙推动的芯片热潮真的成为了现实,最有可能在这个领域取得成功的,是那些大型半导体制造商,而不是像Nano Labs这样的无晶圆厂小企业,因为这类产品的复杂性有着更高的要求。

根据周一的收盘价,Nano Labs微不足道的销售额意味着它的市销率高达107倍。如果该公司能继续每年大幅提高销售额,这个数字可能会大幅下降。但与规模大得多的嘉楠科技不足1倍的市销率,以及亿邦国际略高于2倍的市销率相比,Nano Labs的数字就相当高了。

Nano Labs 的股票特别容易波动,因为在IPO中仅售出了约 6% 的流通股,这意味着该公司的可交易股票数量非常少。这会使该股对任何事件或新闻(无论好坏)都非常敏感。因为与加密货币的联系,该股在未来几个月内可能会变得相当不稳定——从它在第二个交易日出现的大跌来看,这一点已经表现得非常明显了。

欲订阅咏竹坊每周免费通讯,请点击这里