手术机器人产品获批 精锋医疗再闯港交所

这家手术机器人企业补充最新资料后,第二度向港交所呈交上市申请

重点:

- 精锋医疗的一款核心手术机器人已于去年12月获批,并获得首笔销售订单

- 手术机器人是中国医疗领域投资的热门赛道,多家相关企业已上市,并有众多企业获得大额融资,欠缺先发优势的精锋医疗,未来将面临巨大竞争压力

斯年

时隔8个月,手术机器人企业深圳市精锋医疗科技股份有限公司第二度冲击港股,期间一款核心产品已获准在中国销售,能为他们的上市胜算增加几分?

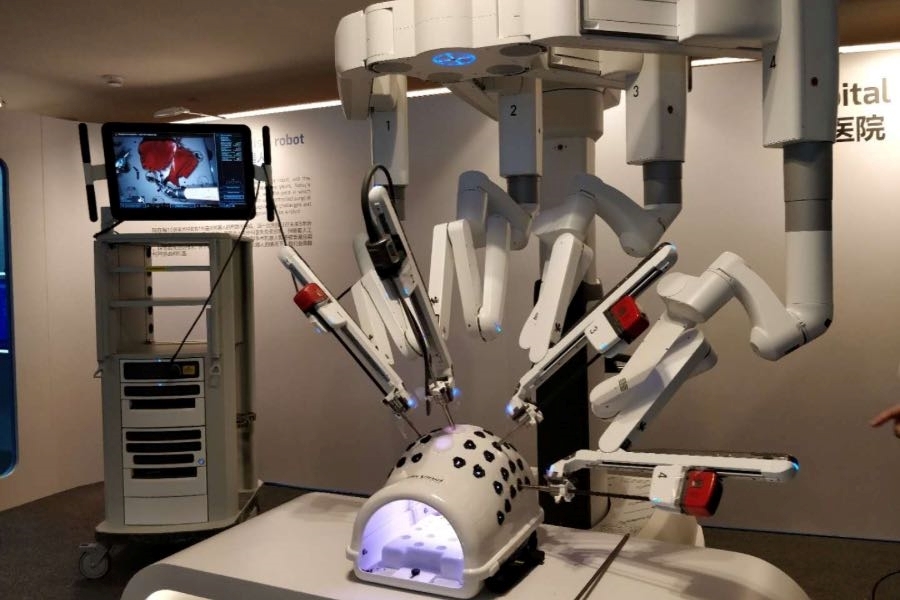

相比传统手术方式,手术机器人有更为清晰的成像系统和灵活的机械臂,通常能以微创形式完成复杂的外科手术。手术机器人可以分为腹腔镜手术机器人、骨科手术机器人、神经外科手术机器人、血管介入手术机器人等不同类别。

精锋医疗成立于2017年,主营设计、开发及制造手术机器人。据更新后的招股文件显示,其核心产品多孔腔镜手术机器人MP1000,已于去年12月获中国国家药监局批准用于泌尿外科手术;至于技术含量更高的单孔腔镜手术机器人SP1000,则为关键在研产品。

全球及中国手术机器人市场都在快速增长。据招股文件援引弗若斯特沙利文提供的数据,全球多孔及单孔腔镜手术机器人的市场规模,已由2016年的180亿元迅速增长至2021年的424亿元,年复合增长率为18.7%,并预计这一数字将持续增长至2030年的1,843亿元。

在申请上市前,精锋医疗已获得众多明星资本加持,包括淡马锡、保利资本、红杉中国、三正健康及博裕资本等,累计融资规模超过20亿元。在2021年10月完成的逾2亿美元融资,令公司投后估值突破15亿美元(101亿元)。

但在精锋医疗专注的腔镜领域,长期由美国医疗设备公司直觉外科(ISRG.US)旗下的达芬奇机器人一家独大,国产手术机器人普遍起步较晚。2021年10月,威高骨科(688161.SH)旗下威高机器人开发的首款国产腔镜机器人获批,燃起了市场热情,但竞争也日趋激烈。可以预见,精锋医疗的突围之路不易走。

暂时零收入

从业绩表现看,截至去年前9个月,精锋医疗仍然未有任何收入,其意图依靠港股上市规则18A章,以“生物医药B类股”的身份闯关上市。这一规则容许没有收入和利润的生物科技公司提交上市申请,自2018年修订以来,截至去年底,通过这一规则成功上市的医疗科技企业接近50家。

精锋医疗近年产生大额研发、行政及销售与营销开支,在2021年度与去年前9个月分别录得3.49亿元及1.47亿元净亏损,其中研发开支占总运营开支的79.9%和48.3%。

该公司两项主推产品中,MP1000专注于泌尿外科及妇科方面的商业化应用,2021年12月完成用于泌尿外科手术的注册临床试验,国家药监局于2022年1月受理其注册申请,并在2022年12月批准上市。招股书提及,MP1000在临床试验中的有效性和安全性,不劣于达芬奇手术系统。

另一项关键产品、单孔机器人SP1000也专注妇科手术领域,它于2021年10月启动注册临床试验,成为中国首个进入妇科手术关键性临床试验阶段的单孔手术机器人,预计今年首季度完成试验,初步注册申请则已经在去年10月递交。

单孔机器人在精准程度比多孔机器人更进一步,能够将多个切口变为单个切口,进一步减少手术创伤和手术出血量、降低病人感染风险、减少患者麻醉时间,并简化手术流程。

不过,这同时意味单孔机器人的精细度要求也更胜一筹。全球目前仅有直觉外科的单孔腔镜手术机器人达芬奇SP手术系统获得美国食品药物管理局(FDA)批准,其他公司都处于加紧研发阶段。精锋医疗的招股书披露,截至最后可行日期,中国尚无单孔腔镜手术机器人获国家药监局批准。

无先发优势

随着MP1000获批,精锋医疗将向获得营收迈进。招股书显示,该产品去年12月获得四川省一家三级甲等医院的首笔销售订单,但未有披露具体销售金额。

然而,手术机器人在中国的商业化难度颇大,因此渗透率极低。据该公司援引的市场数据显示,2021年,中国的机器人辅助腔镜手术渗透率仅0.7%,远低于美国的15.5%。由于价格高昂、欠缺培训合格的医生,加上特殊的配置证政策,都限制了手术机器人在中国的使用。

过去几年,手术机器人成为中国医疗领域投资的热门赛道,微创机器人(2252.HK)、威高骨科和天智航(688277.SH)已成功上市,总市值分别超过290亿港元(252亿元)、250亿元和50亿元。

腔镜手术机器人方面,威高机器人和微创机器人都有产品上市,时间早于精锋医疗的MP1000。康多机器人也在2022年获批腔镜手术机器人,该公司目前估值也近百亿元,预计将在2023年“闯关”上海科创板。

由此可见,精锋医疗的产品欠缺市场先发优势,而且还有众多新兴公司奋起直追。手术机器人领域近两年迎来数十宗融资,其中不少属于“亿元级别”,例如惟德精准去年完成1亿元A轮融资,华科精准更于近期完成3亿元D轮融资。精锋医疗即使上市成功,恐怕仍将面临庞大的竞争压力。

欲订阅咏竹坊每周免费通讯,请点击这里