亿珑完成境内备案 离美上市一步之遥

中国证券监管机构已批准这家锂电池制造商的SPAC上市计划,尽管公司的公开财务信息披露仍然很少

重点:

- 中国证券监管机构已批准亿珑能源在纳斯达克上市,为其与TMT Acquisition Corp.进行SPAC合并的计划铺平了道路

- 这家商用电动汽车电池制造商披露的财务信息几近于无,让投资者难以判断其价值

梁武仁

IPO中的“P”代表“public”,意思是公司通过公开披露财务状况来进入投资市场。但随着电动汽车(EV)电池制造商亿珑能源控股有限公司离登陆纳斯达克的目标更近了一步,该公司借与SPAC合并的上市计划,看起来却比常规上市更加隐秘。

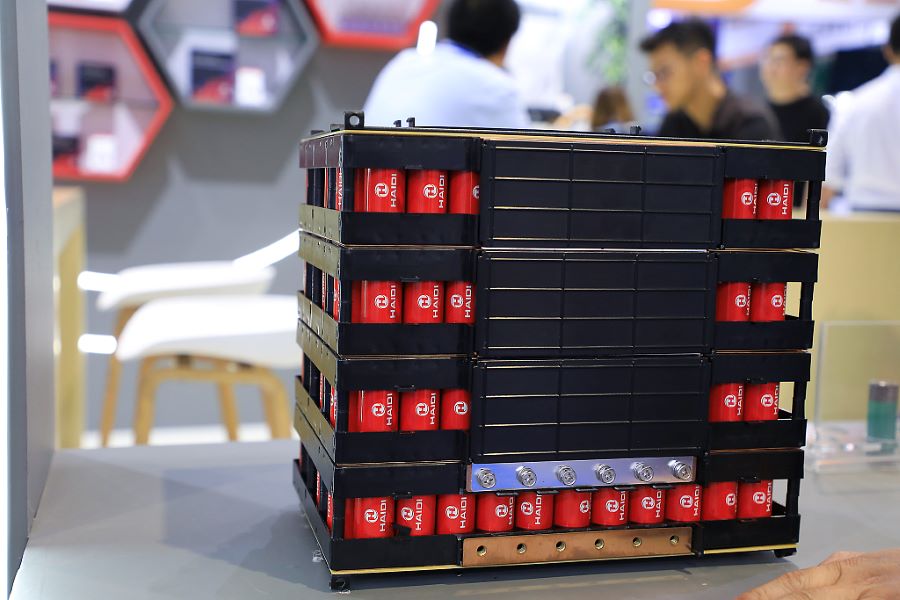

在中国清洁能源汽车蓬勃发展的背景下,亿珑作为商用电动汽车电池制造商,表面上看起来确实很有吸引力。但有关该公司的公开信息仍然很少,至少目前是这样,这可能会导致投资者无法对这只电动汽车新股过于兴奋。

上周,中国证券监督管理委员会(CSRC)批准了它在纳斯达克上市的申请,亿珑的名字低调地出现在公众视野,与公司的隐秘特性相符。证监会表示,旗下电池为商用和专用车辆以及储能系统提供动力的亿珑,通过与特殊目的收购公司(SPAC)TMT Acquisition Corp.(TMTC.US)合并的备案。

实际上,这意味着监管机构给亿珑上市开了绿灯。按照去年3月生效的新规,寻求海上市的中国公司必须获得监管批准。

亿珑和TMT去年12月签署合并协议,当时预计将在今年上半年完成交易。现在离最后期限的时间不多,意味时间框架很可能需要延长。但随着在中国证监会完成备案,亿珑履行了在国内的监管义务,至少可以继续推进上市计划。

合并完成后,亿珑的股东将获得上市公司的4,500万股股票,每股估值10美元,这将使公司的初始市值达到4.5亿美元。如果公司今年和明年均达到收入目标,公司大股东还将再获900万股股票。

然而,对于新的外部投资者来说,很难找到有关亿珑财务状况的信息,导致他们难以评估公司的前景和风险。去年12月的合并公告中,没有亿珑的任何财务数据,只是给出了全球商用电动汽车和储能设备市场的增长预测,以此暗示公司的潜力。

TMT Acquisition随后向美国证券监管机构提交的文件中,也没有太多关于亿珑的数据。亿珑的运营实体惠州亿鹏能源有一个中文网站,但上面没有财务方面的信息。

从4.5亿美元的初始市值来看,亿珑的收入可能远不及目前已上市的一些电动汽车电池制造商。上市公司中,国轩高科(002074.SZ)去年的收入为316亿元,按照市值约350亿元计算,市销率(P/S)略高于1倍。另一家同行亿纬锂能(300014.SZ),按去年的营收和860亿元的市值计算,市销率约为1.84倍。

电动汽车电池巨头宁德时代(300750.SZ)的市值最高,超过8,000亿元,按去年的年营收计算,市销率约为1.8倍。

年轻的公司

如果亿珑的SPAC交易对它的估值与其他电池制造商相似,市销率在1倍到2倍之间,那么它的年收入应该是几亿美元。这不是个小数目,但对于一家产品价格相对较高的制造商来说也不算大。

话说回来,亿珑相对年轻,从2014年创办到今天才十年历史。如果过去涉及公司的交易有任何借鉴意义的话,那可以看到它的估值增长非常快,可能反映了它的增长,尽管很难知道它实际的盈利情况,如果它真的盈利的话。

2016年下半年,电池企业豪鹏国际(同样是在美国上市,但于2019年进行了私有化)以6,500万元,收购当时成立两年的惠州亿鹏约35%的股份。这个价格对这家公司(现在是亿珑的主要运营实体)的估值非常低,以美元计算约为2,800万。

次年5月,豪鹏国际出售了大部分惠州亿鹏股份,交易价格为4,600万美元。截至2017年底,豪鹏国际在惠州亿鹏的持股比例不到5%。目前尚不清楚它是否仍持有这些股份,但据推测,亿珑目前持有惠州亿鹏的大部分股份。

在亿珑刚刚起步不久,就接二连三地进行交易,很难知道其间究竟发生了什么。但纯粹从估值的角度来看,亿珑在短短八年时间里就从一家市值2,800万美元的公司跃升至4.5亿美元。

这样的飞跃并非不可想象,因为电动汽车如今在中国风靡一时,并且在全球范围内也流行起来,意味对锂电池等零部件的需求很高。清洁能源生产商也越来越多为自己的设施配备储存太阳能和风能的技术,以便全天候提供更稳定的电力供应。电池是此类存储系统的核心,为亿珑的产品提供了另一个主要市场。

中国的锂电池市场很大,但竞争也相当激烈,不过,亿珑为商用电动汽车生产电池这一点,可能会使其免于面临最激烈的竞争。但是,如果由于缺乏广泛的充电基础设施等原因,对这类专用车辆的需求不会像乘用车那样迅速增长。

一旦投资者获得更多信息,亿珑可能会像目前中国清洁能源行业的其他公司一样,成为一个令人信服的增长故事。在去年12月宣布与亿珑合并的计划时,TMT指出与亿珑的合并优势是达致垂直整合,暗示公司的成本结构可能相对较轻,因此可能已经盈利。

但至少就目前而言,在获得更多信息之前,外界对该公司仍抱有一些疑问。偏好风险的投资者可能会赌一把,押注最终公布的财务数据会看起来不错。至少,该公司可以为国际投资者,提供一个参与中国锂电池的机会,因为大多数此类公司的股票,目前只对中国国内投资者开放。

欲订阅咏竹坊每周免费通讯,请点击这里