刚在纳斯达克高调上市,怪兽充电就要打怪兽

共享充电宝行业的领头羊在第一天交易日股价涨了18%,但在两个竞争对手宣布合并计划后,随即跌破发行价

重点:

- 三年的上升期使怪兽充电赶超行业领袖,并成功在纳斯达克上市

- 但它快速取得的领袖地位正在受到威胁:业内两个主要对手宣布合并,美团也在虎视眈眈

欧加德

怪兽充电(Energy Monster,纳斯达克:EM)去年才从无序生长的中国共享充电宝行业脱颖而出,成为新的领军者,上周它以其国外控股公司Smart Share Global Ltd.的名义在纽约上市,在同行中拔得头筹。不过,对于这家总部位于上海、成立4年的行业领军企业来说,快活日子并没有持续太久。

该公司的IPO招股书没有彰显的是,它正面临来自包括腾讯和红杉资本支持的小电、AnkerBox(街电)和搜电在内的对手日趋白热化的竞争,甚至外卖巨头美团的一个同类产品也受到越来越多的关注。

4月1日,就在怪兽充电在纳斯达克上市首日涨幅高达18%的同一天,它收到来自街电和搜电的一份不那么令人高兴的贺礼,这两家公司宣布了合并计划。合并后的公司将拥有3.6亿用户,比怪兽充电多了三分之二。搜电表示,它通过两轮新的融资筹集了8亿元人民币(1.22亿美元),为这个合并后新出现的行业领导者扩张提供了资金,这无异于给怪兽充电的伤口上撒了一把盐。

这种信号对投资者的打击可谓立竿见影,在第二个交易日收盘时,怪兽充电的股价比上市价低了5%。

对于这个巨大市场中这场最新的圈地运动,仅仅用“竞争激烈的市场”远不足以形容。这个市场由中国数以亿计需要电源的智能手机用户所推动。在共享充电宝行业短暂的发展历程中,头领的地位已几易其主。

共享充电宝解决了智能手机用户最常见的一个烦心事:外出期间充电的问题。这种设备已经成为中国多数大城市的一件常见物品,通过便利店、餐厅、会议中心、娱乐场所、酒吧、酒店和交通枢纽等公共场所的柜台站提供充电服务。

投资者和运营商都对市场的巨大潜力感到兴奋,收入通常来自每次几元钱的充电累计。怪兽充电在上市前委托艾瑞咨询(iResearch)做了一份看好市场前景的报告,这份报告显示,去年该市场价值约90亿元,但预计2028年将猛增至1063亿元——复合年均增长率为36.2%。

短视频、游戏、电商等高耗电应用的蓬勃兴起,以及最终高耗电的5G智能手机的使用,都推动了充电的需求。

事实证明,充电宝的出租服务,比制造和销售充电设备的商品市场更有利可图,后者越来越多地被三星、小米、华为、索尼、富士康的贝尔金(Belkin)和微软等领先的电器制造商所垄断。

消费者可以扫描二维码从充电站解锁一个充电宝,每使用30分钟最低只需支付1元钱,然后将其归还到任何一个服务亭。如果他们没有归还充电宝,则会从其账户中收取通常100元左右的押金。

日趋集中

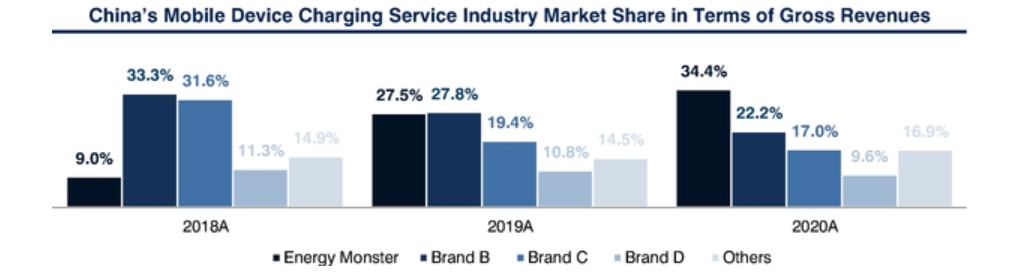

根据艾瑞咨询的报告,中国智能手机共享充电宝市场目前由四家公司主导,占总收入的83.1%。怪兽充电以34.4%的份额排名第一,较2018年仅9%的份额大幅上升,当时它两个最大的竞争对手分别占据了三分之一左右的市场份额。

怪兽充电表示,截至去年年底注册用户数为2.194亿,高于2019年底的1.491亿。在怪兽充电之后,是小电和规划中的搜电和AnkerBox的合体。第四大是美团,占比约为15%。美团深知充电宝租赁市场的竞争有多残酷,它2017年试水,然后退出,2019年重新进入。

怪兽充电的诞生始于2017年上一次的行业崩溃,当时一些曾经的行业大咖只得以清算收场。包括小宝、河马、PP充电等当时的市场领军企业随后纷纷离场。

怪兽充电在短短数年间获得了六轮融资,轰轰烈烈地站上了行业的顶峰,其募集的私人资本比它身后几大玩家的总和还要多。募资总额达到了3.65亿美元,包括阿里巴巴、高瓴资本、顺为资本(Shunwei Capital)、软银亚洲(SoftBank Asia)和小米在内的科技和金融巨头均有出资。

在3月底提交的IPO招股说明书中,怪兽充电称其2020年年营收增长38.9%,达到28.1亿元,即便业务在上半年受到新冠疫情封城和公众避免使用共享电子产品的压力。尽管如此,它去年仍努力取得了7540万元的微利,比2019年疫情前的水平下降了55%。

怪兽充电的母公司Smart Share Global有着复杂的外资所有权结构,新投资者在入手该公司的股票之前,一定要了解清楚。

Smart Share Global三分之二有表决权的股份掌握在三名高管手里。38岁的董事长兼CEO蔡光渊持有33.9%的投票权股份,之前他是优步(Uber)上海业务的负责人,更早的时候,曾经在联合利华(Unilever)担任品牌经理。33岁的首席运营官和联合创始人徐培峰,持有另外23.6%的股份,此前他是美团团购业务的区域经理。

投票权集中在少数创始人手里,这种情况在中国的初创企业当中并不少见,而且这也并没有令投资者犹豫。不过,对于一家尚未提供前瞻性财务指引的年轻公司来说,在股市寻找参照企业不大容易。去年夏天,小电向深交所提交了IPO申请,但尚无进一步动作。

欲订阅咏竹坊每周通讯,请点击这里