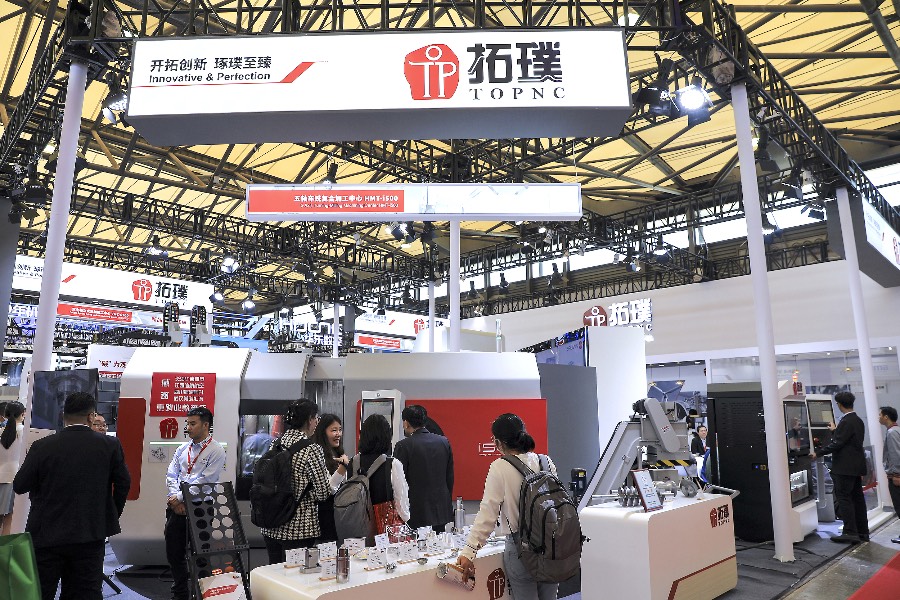

突破技术密林 拓璞数控挑战高端机床第一股

高端精密机床的国产替代时代到来,拓璞数控凭借首创的碳纤维五轴机床技术,欲敲开港股市场大门

重点:

- 去年成功扭亏为盈,录得股东应占溢利888万元

- 推出全球首台应用碳纤维复合材料的五轴机床

李世达

在一台价值上亿元的飞机背后,一扇涡轮叶片的精度决定了飞行的稳定性与安全,而这正是五轴数控机床展现实力的战场。只不过,过去中国高度仰赖德国、日本、美国的进口,国产替代曾被认为“十年都打不进去”,如今一批本土五轴数控企业正逐渐迎头赶上,成为国产高端制造的生力军,而上海拓璞数控科技股份有限公司便是其中之一,公司近日正式向港交所提交上市申请。

五轴数控机床是指配备了五个可联动运动轴的加工设备,其中三个为传统的XYZ直线轴,另外两个为A、B或C轴(旋转轴),可围绕不同轴心旋转,使刀具能够以多角度接近工件。与三轴或四轴机床相比,五轴机床可实现更复杂的曲面加工、提高加工精度与效率,因此广泛应用于航空航天、医疗设备与汽车工业等领域。

根据申请文件,总部位于上海、成立于2007年的拓璞数控,专注于五轴数控机床的研发、生产与销售,聚焦航空航天领域的高端应用,并逐步拓展至汽车、能源、医疗等通用行业。灼识咨询报告称,公司已成为中国航空航天五轴数控机床市场排名第一的供应商,市占率达11.6%,在中国整体五轴市场亦位列国内供应商第三。

全球首台碳纤维五轴机床

技术能力是拓璞数控强项,公司围绕精密机械设计、数控系统、自研控制器等五大技术支柱,申请并取得逾80项专利,并推出全球首台全面应用碳纤维复合材料运动部件的五轴机床,技术曲线上已迈向高端应用场景。而这种技术能力,正是其未来抗衡欧美老牌五轴巨头如德日合资DMG Mori(6141.T)、日本牧野机床(6135.T)与美国哈斯(Haas Automation)的底气。

从业绩数字看,拓璞的成长亦极具说服力。2022年至2024年间,公司收入从1.36亿元(2,200万美元)飙升至5.32亿元,三年复合增长率高达97.9%;毛利率则由负18.3%快速扭转为正37.6%。公司也在去年扭亏为盈,录得股东应占溢利888.2万元。虽然净利率仅为1.3%,但考虑到其处于扩张期,研发投入高且产能尚在建设阶段,仍属合理范围。

值得注意的是,公司在航空航天装备上的收入占比高达95%,而通用市场五轴产品自2023年才开始放量,去年收入即大增5.85倍至2,383.9万元,增速极快,意味着拓璞正从“小而专”转向“广而精”的成长模式。

然而,作为国产五轴机床生力军,拓璞竞争压力相当大。申请文件显示,目前五轴机床国内市场格局仍被进口品牌主导,本地厂商如秦川机床(000837.SZ)、海天精工(601882.SH)等已占据有利位置,且与拓璞不同的是,它们背后多有国资背景或资本护航。以海天精工为例,受益于工业自动化概念与政策支持,股价从2016年上市至今已翻了十多倍。

现金告急

公司正面临高杠杆与短期现金流压力。截至2024年末,其负债率约为83%,现金余额由2022年末的3.46亿元减少至去年末的1.33亿元。这或许是公司急于上市的主因。公司表示,上市后拟将大部分募集到的资金,投入研发与销售渠道扩张,其余用于偿还债务与营运资金补充。

高端精密机床是高端制造业的基石,也是目前中国自主化战略的核心支撑装备,更是当前新质生产力布局的重要一环。灼识信息预计,该市场至2029年将达270亿元,年复合增长率达20%。在此背景下,具备完整技术闭环与模块化平台能力的拓璞数控,有望站上这一成长风口。但前提是,其能否穿越高端制造的资金周期,守住核心客户,并持续突破精密机加工瓶颈。

公司具备明确的技术壁垒与差异化优势,尤其是在碳纤维复合材料应用机床的首创地位,使其有别于一般传统机床企业,以技术驱动的成长逻辑切入市场,有望获得更高的估值溢价。同时目前港股市场未有五轴数控机床制造企业,亦具有一定的稀缺性,有望填补港股在高端机床领域的空白,相信具备显著的市场关注价值。

欲订阅咏竹坊每周免费通讯,请点击这里