获药明康德投资 清晰医疗上市拓展

这家获药明康德成为第三大股东的私营眼科医疗机构,正在港股市场招股

重点:

- 清晰医疗计划筹资最多4.1亿港元,准备在上市后扩展中国内地市场,但发展步伐明显比同业慢

- 公司专注提供屈光手术治疗服务,但收入太过依赖个别医生,是业务的主要风险之一

莫莉

中国近视患者人数多达6亿,是世界第一近视大国,由于市场庞大,孕育出了市值数百亿的“屈光治疗”(利用角膜屈光治疗器改变角膜弧度,矫正近视、散光和远视)市场。2021年以来,不少中国民营眼科医疗机构纷纷申请上市,专注于提供屈光治疗服务的清晰医疗集团控股有限公司(1406.HK),就是其中一员。

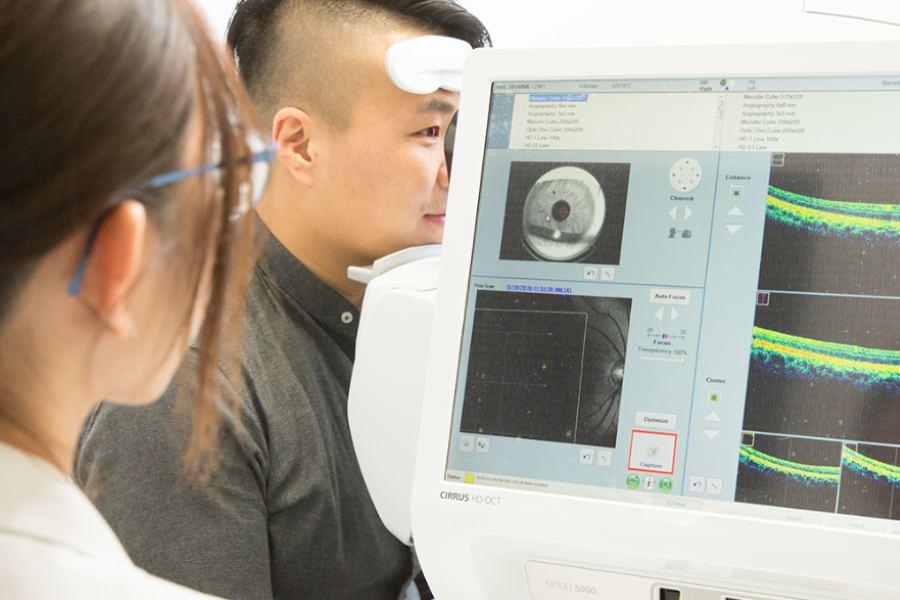

清晰医疗的基地在中国香港,成立于2005年,是一家眼科专科私营医疗机构。按2020年所得收入计算,清晰医疗在当地私营眼科医疗机构的市场份额为5%,排名第四。公司主要为患者提供全面的眼科服务,包括屈光治疗、白内障手术、基础检查服务、销售处方药物等。

在2019年至2021年分别三度向港交所递交招股书之后,清晰医疗终于在1月31日进入招股阶段,公司计划发行1.36亿股,筹资最多4.1亿港元(3.3亿元),并在2月10日截止认购,预计在2月18日上市。

清晰医疗上市后,未来的发展策略是进军中国内地市场。据招股书引述的市场报告指出,预测2020年至2024年中国屈光治疗服务的市场规模,将以14.4%的复合年增长率增长,在2024年达到647亿元,为集团带来庞大机遇。

发展步伐比同业慢

清晰医疗的控股股东是拥有丰富医疗行业投资经验的私募基金3W Partners,IPO前持股44.21%,而第三大股东是全球领先的医药研发外包(CRO)龙头公司药明康德(2359.HK),IPO前的持股比例为20.83%,上述两个单位的丰富医疗市场经验,可以为清晰医疗在中国内地拓展提供帮助。清晰医疗行政总裁黄棣彰也在招股记者会表示,一直在与药明康德探讨合作机会,只是受新冠疫情影响,进展减慢,当公司进军内地市场时,会寻求其支持。

根据招股书,清晰医疗打算通过收购中国内地的眼科诊所,来扩大自家品牌业务,而这次IPO所筹集的资金中,约35%将用于收购粤港澳大湾区城市的一到两家眼科诊所,14.7%的资金将用于与合作伙伴在内地设立眼科诊所。

但值得注意的是,中国市场已有多家眼科连锁医疗机构,竞争非常剧烈,例如市值1,745亿元的爱尔眼科(300015.SZ),在全国经营超过600家眼科医院;清晰医疗在香港的竞争对手之一的希玛眼科(3309.HK)也早已走出香港,在中国内地拥有12家眼科医疗机构。事实上,早在2019年清晰医疗首次申请上市时,就曾经提及布局内地市场的计划,但三年过去,公司仍然未公布任何实际行动。

从业务范围来看,清晰医疗属于“小而精”的公司,专注提供屈光手术治疗服务,也就是对近视、远视、散光等眼部问题进行矫正手术。由于青少年经常对着手机、电脑和电视,近视问题恐怕会越来越严重,屈光治疗业务前景广阔。

在清晰医疗的营收中,屈光治疗业务贡献的收入超过七成,其中尤以SMILE手术为主,它是目前矫正近视及散光的最先进方式,较上一代的LASIK手术具有切口更小、干眼症较少等优势。截至2021年3月31日,清晰医疗在该年度的收入为2.2亿港元,其中SMILE手术贡献了1亿港元,占比为45%。

清晰医疗是香港地区首批引入仪器进行SMILE手术的私营机构之一,双眼进行SMILE手术的定价高达2.8万港元,而每只眼的医疗授权成本仅为2,000到2,500港元。按2020年的SMILE手术收益计,清晰医疗在香港私营眼科服务机构中排名第一,市场份额高达38%,希玛眼科和香港激光矫视中心位列第二和第三名,各占18.4%和13%。根据清晰医疗引述弗若斯特沙利文的报告分析,随着病人的教育及意识提高,香港的SMILE手术市场规模,将从2020年的2.6亿港元增长至2025年的9.9亿港元。

业绩依赖个别医生

但是,清晰医疗收入高度依赖于个别医生。以2021财年为例,该公司收入约2.22亿港元,比之前一年增加2%;其中1.6亿港元、即62.6%的收入来自三名执业医生,当中两人为清晰医疗的股东,而贡献收入高达38.4%的医生,是根据顾问协议受聘于该公司,而且没有任何条件阻止他与竞争对手合作。此外,这名医生的新病人数量以每年约20%的速度增长,如果该医生离职,或将对公司业绩产生重大影响。

清晰医疗截至去年3月底止的盈利为3,577万港元,同比上升36%。这次招股的发行价区间为每股1.6至3港元,以中位数2.3港元计算,预测市盈率(P/E ratio)约32倍。参考港股市场的同类型眼科医疗机构,以希玛眼科去年上半年的盈利估计,预测市盈率高达246倍,属于明显较高水平;但与朝聚眼科(2219.HK)及爱尔眼科的预测市盈率17.2倍和79.9倍比较,清晰医疗估值属于中间水平。

希玛眼科和朝聚眼科上市前的基石投资者,均提前锁定约四成的发售股份,而清晰医疗这次招股并无基石投资者支持,令吸引力减低。市场消息显示,该股公开招股反应冷淡,截至2月3日,由券商“借钱打新”的部分仅录得1,900万港元,仅及46%公开筹资部分金额,显示投资者对这家公司持谨慎态度。

欲订阅咏竹坊每周免费通讯,请点击这里