益世科生物概念独特 惟大手笔分红惹关注

这家生命科学实验室设备提供商申请到港股上市,但其上市前派发花红的方式引人关注

重点:

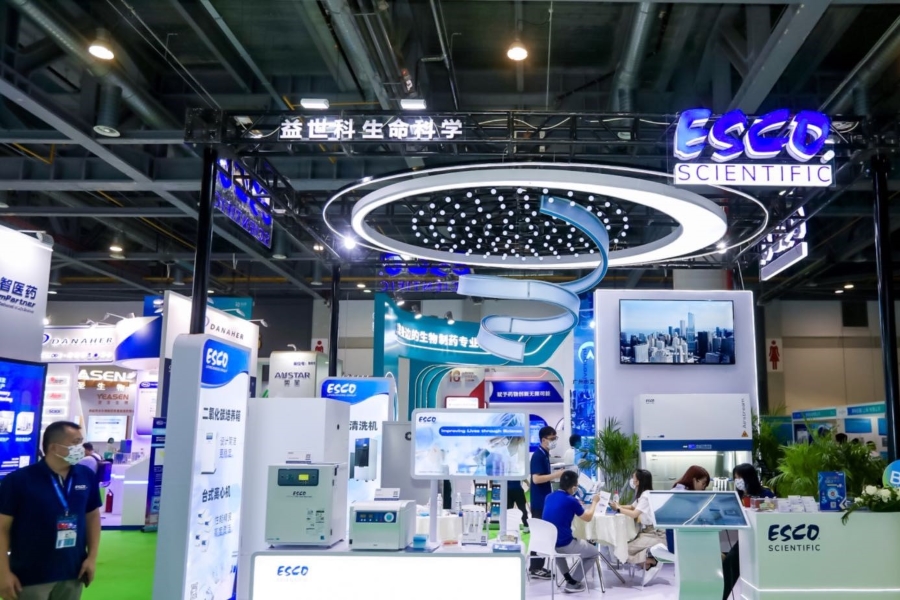

- 益世科生物是全球第二大生物安全柜供货商,产品销售网络遍及全球超过100个国家

- 公司牢牢掌握在创始人林氏家族手中,近年派发股息不遗余力,2020年的分红甚至高于当时的净利润

莫莉

新冠疫情暴发,让生物医药行业受到前所未有的关注,大量资金投入疫苗和新药研究,实验室设备的相关市场也伴随生命科学产业的蓬勃发展而快速扩容。总部位于新加坡的生命科学、制药及生物加工工具供货商益世科生物有限公司过去三年快速发展,年收入的复合增长率达到21.1%。

上周五,益世科生物向港交所递表,申请在主板上市,由摩根大通、美银证券及杰富瑞担任联席承销人。

该公司主要业务是提供生命科学实验室设备,尤其是生物安全柜。根据招股书引用的报告,按去年总收入计算,它是全球第二大生物安全柜供货商。生物安全柜是生物安全实验室里最常见的重要设备,用于避免感染性生物材料污染环境和实验人员。

益世科生物正处于收入稳步上升期,2019年至2021年,公司分别录得收入1.17亿元新加坡元(6.05亿元)、1.55亿新加坡元和1.72亿加坡元,三年复合年增长率21.1%,超过了同期全球生命科学、制药及生物加工工具市场的整体行业水平的10.2%复合年增长率。2019年至2021年,来自持续经营业务的净利润为1,604万新加坡元、2,428万新加坡元及4,658万新加坡元,复合年增长率高达70.4%。

其中最主要的生命科学实验设备业务在整体业务中的收入占比,从2019年的61.1%增至2021年的69.2%,提供售后服务和支持业务的收入占比,期内小幅增加了1.2个百分点至7.5%。益世科生物亦提供用于体外受精治疗的设备、耗材,以及制药设备及生物加工工具,这两项业务分别在2021年的总收入中,分别占比8.9%和14.4%

业务遍及全球

益世科生物从1978年开始在新加坡发展业务,早期专注于洁净室技术,在创始人林氏家族的带领下,逐渐向东南亚的制药、生命科学、生物技术及医学研究市场拓展业务,客户包括生物制药公司、辅助生殖诊所、研究机构、医院及政府机构等。

如今,益世科生物的销售网络遍及全球超过100个国家,直销团队覆盖新加坡、中国、美国、德国及英国等主要经济体。中国以外的亚洲地区是益世科生物最大的市场,2021年贡献收入占比为30.7%,中国、美国和欧洲市场则分别贡献23.3%、16.2%、13.8%收入。为配合客户需求以及减少运输损耗,益世科生物的工厂亦分布在世界各地,包括中国、印度尼西亚、立陶宛、美国和英国,有利于分散地缘政治风险对业务产生的不利影响。

益世科生物所在的全球生命科学实验室设备虽然赛道相对冷门,但具有稳定增长前景。招股书引用的报告显示,全球生命科学实验室设备市场规模由2016年的267亿美元(1,910亿元),增加至2021年的497亿美元,复合年增长率为13.2%,预计于2026年达698亿美元,复合年增长率为7.1%。

因此,益世科生物希望利用在港股上市筹集的资金,在未来三年加强生产基础设施及提高制造能力,包括在美国宾夕法尼亚州建设新设施,并扩充位于英国班士利的现有设施,为北美洲及欧洲的当地客户提供产品定制服务,同时在立陶宛和印度尼西亚建造额外设施等。

分红高于盈利

受新冠疫情带来的物流成本上升影响,益世科生物今年上半年的销售成本同比增加了9.3%,因此毛利率同比下降2.1个百分点至53.2%。尽管如此,公司上半年仍然两次向股东派发股息分红,合计1,320.8万新加坡元。在回报股东一事上,益世科生物一向不遗余力,以2020年为例,公司向当时的股东派付股息3,199.1万新加坡元,甚至比当年的净利润总额还高出31.7%,这点或引起投资者关注。

这或许因为益世科生物仍牢牢掌握在创始人林氏家族手中,因为其接近70%股份为该家族持有。目前,益世科生物已交棒至家族第二代林向前手中,林向前担任公司的董事会主席兼首席执行官,其父亲林丽佑、母亲罗于红以及胞弟林向亮均为公司执行董事。值得留意的是,林向前早于1997年、即13岁时就已经加入公司,担任字处理、打印文件等低层工作,后来留学美国,毕业后才再度返回公司效力。

益世科生物在2021年5月曾完成2亿美元A轮融资,当时的投资者合计持股约23.69%,由此计算,公司的估值约为8.4亿美元,折合约60亿元。

由于从事生物安全柜的公司较为罕有,以港股上市的医疗器械公司作对比,威高股份(1066.HK)和先健科技(1302.HK)的市盈率分别为18倍和29倍,取其中位数23.5倍,以益世科生物上半年的净利润引申至全年,折合约2.6亿元计算,其市值约为61亿元,与去年A轮融资后的估值接近。

益世科生物作为已盈利、全球性的生命科学实验室设备供货商,是港股市场概念较独特的药疗相关股份,加上市场前景不俗,如果获批上市后,可能会得到投资者的注视。

欲订阅咏竹坊每周免费通讯,请点击这里