完成股改为上市铺路 长存集团估值逾千六亿

中国头号存储芯片制造商在近期股改后估值达230亿美元,未来可能在上海或深圳上市

重点:

- 长存集团已完成股改,预期上市前引入16家机构投资者

- 尽管美国制裁迫使其依赖国产设备,这家存储芯片制造商全球市占率仍实现翻倍增长,从4%升至8.3%

陈竹

过去十年,中国已向半导体产业注入巨资,力图实现供应链本土化以抵御美国日趋严厉的技术封锁。该战略已培育出大批进入成熟期的企业,为股市投资者提供了丰富的半导体投资标的。

长江存储科技控股有限责任公司(以下简称“长存集团”)有望成为该阵营新成员。作为智能手机等电子设备核心部件的闪存领域,这家企业在全球激烈竞争中突围,成为中国自主领军企业。长存集团成立于2016年,距美国打响遏制中国半导体发展持久战仅两年,并在此后逐步突破层层升级的封锁。

创立近十年之际,公司正将战略重心从技术市场转向资本市场,向上市的重大里程碑推进。据国内财经媒体财新报道,长存集团于上月末召开股份公司成立大会并选举首届董事会,完成股份制改革,距上市更近一步,但未透露具体时间表。

人工智能热潮推升存储需求,叠加中国对美光科技(MU.US)等外企实施反制,长存集团对本土乃至海外市场销路大可高枕无忧。只要其产品具备竞争力,订单自会纷至沓来。

尽管如此,企业长远发展仍取决于国内芯片产业,尤其是提供关键生产设备的装备制造业的进阶速度,这恰恰是美国力图封锁中国获取尖端芯片核心技术的领域。

鉴于企业战略地位,长存集团极有可能选择上海或深圳作为上市地。据国内媒体报道,公司曾考虑赴中国香港上市,该市场已汇聚中芯国际(0981.HK; 688981.SH)等头部厂商,以及英诺赛科(2577.HK)、峰岹科技(1304.HK; 688279.SH)等新锐力量。

据媒体报道,长存集团因应监管要求已调整策略,本土芯片巨头需在内地上市,此举便于政府掌控对战略核心企业的投资准入。

引入16家投资机构

除董事会选举外,近期完成的股改引入16家机构投资者,多为农业银行、建设银行等头部国有银行旗下投资机构组成的国有实体。投资者认购新股使长存集团注册资本从1,050亿元增至1,120亿元(约合147.6亿美元)。

一家投资机构以16亿元获持股平台0.99%股权,据此推算长存集团估值已达1,616亿元。

交易完成后,长存集团总部所在地武汉市政府仍保持控股地位。湖北长晟发展、武汉芯飞科技,两家湖北本土机构继续位居前两大股东,但持股比例分别稀释至26.89%及25.69%。

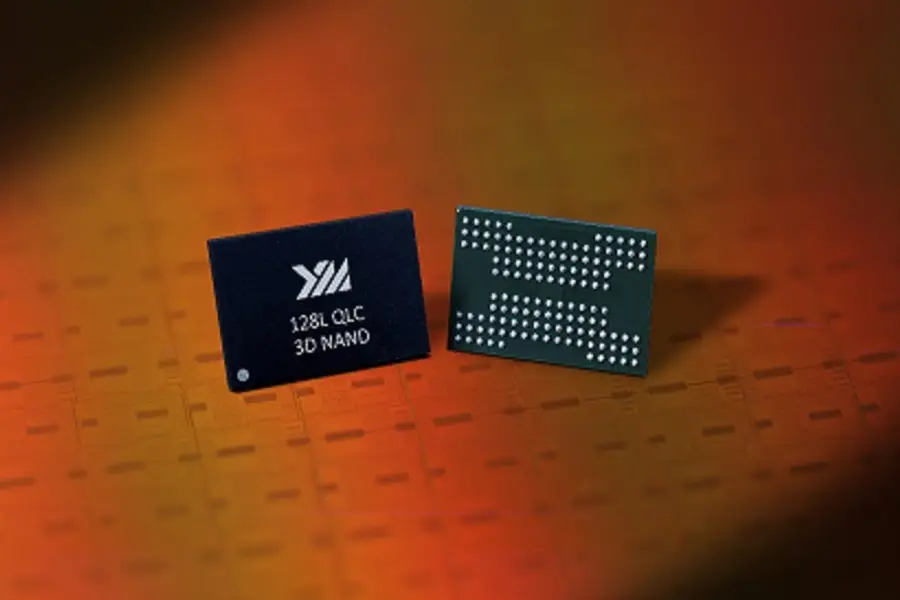

长存集团主营应用于智能手机、计算机及数据存储设备的3D NAND闪存存储器。据彭博去年报道,其重要客户包括中国智能手机龙头华为。

2022年10月,美国实施包括禁售可生产128层及以上NAND闪存芯片的美制设备等出口管制,长存集团遭受重创。当年末,该公司被列入美国“实体清单”,进一步限制其获取美制芯片设备、材料及软件的渠道。

去年9月,据彭博援引市场调研机构TechInsights研报称,虽受制裁掣肘,该公司通过国产替代持续突破。当前合作的本土设备商包括中微半导体、北方华创,这些企业正是美方制裁后长存集团才深化合作的伙伴。

长存集团成功迭代存储单元堆叠技术“Xtacking”,使NAND芯片性能比肩国际龙头。但需注意,采用Xtacking 4.0技术的新品堆叠层数,较前代232层芯片减少70层,尽管公司宣称其性能相当。

层数缩减折射出美国设备禁令导致的客观制约,迫使长存集团在国产设备局限范围内实现性能优化。

交银国际上个月的研报估算,长存集团全球NAND市场份额近期显著提升,从2024年第四季度的4%跃升至今年第一季度的8.3%,该行将市占激增归因于本土客户需求扩张。

需要指出,全球NAND市场仍由美韩企业主导,三星(005930.KS)、SK海力士(000660.KS)与美光三大巨头在今年第一季度合计占据64%市场份额。

长存集团未披露详细经营数据,但据投资人早期公示文件,公司2023年实现净利润5.31亿元,但2024年前三季度转亏8,421万元。

考虑企业需持续投入尚未实现高良率的国产设备,业绩转亏实属意料之中。存储芯片行业素有强周期性特征,在历经2022至2023年下行周期后,价格去年企稳回升。伴随AI需求增长,此轮复苏预计持续数年,或为临近上市的长存集团创造利好条件。

尽管近年亏损,长存集团净资产仍从2023年约1,330亿元增至2024年前三季度约1,350亿元,增幅或体现其在国产设备采购的重大投入。

归根结底,长存集团的发展轨迹将成为检验中国半导体宏图的关键试金石。尽管企业在突破美方封锁、斩获市场份额方面展现韧性,但对相对落后国产设备的依赖仍凸显现存技术代差。即将到来的上市或能补充资本血液,但企业终极成败仍系于国内产业链能否及时进阶,为其提供比肩国际巨头的关键技术支撑。

欲订阅咏竹坊每周免费通讯,请点击这里