中传动遇逆风 出售业务引强手

中国高速传动去年收入创新高,但翻开表面的好消息一看,核心净利润却同比下降

重点:

- 在有利的政策背景下,中传动的核心风电及工业齿轮业务表现却未如理想

- 公司去年核心净利润下降,决定出售部分业务并引入资产管理公司,透过增强资本寻找新商机

刘明

国家推动“碳峰值”与“碳中和”战略,可再生能源风电及光伏建设加速发展,但在这种有利背景下,风电设备供应商中国高速传动(0658.HK)去年业绩表现却遇上逆风。公司面对行业竞争及成本上涨的压力下,透过出售业务引入知名投资公司,希望可以凭借对方的资源和网络带来更多商机,以协助打破困局。

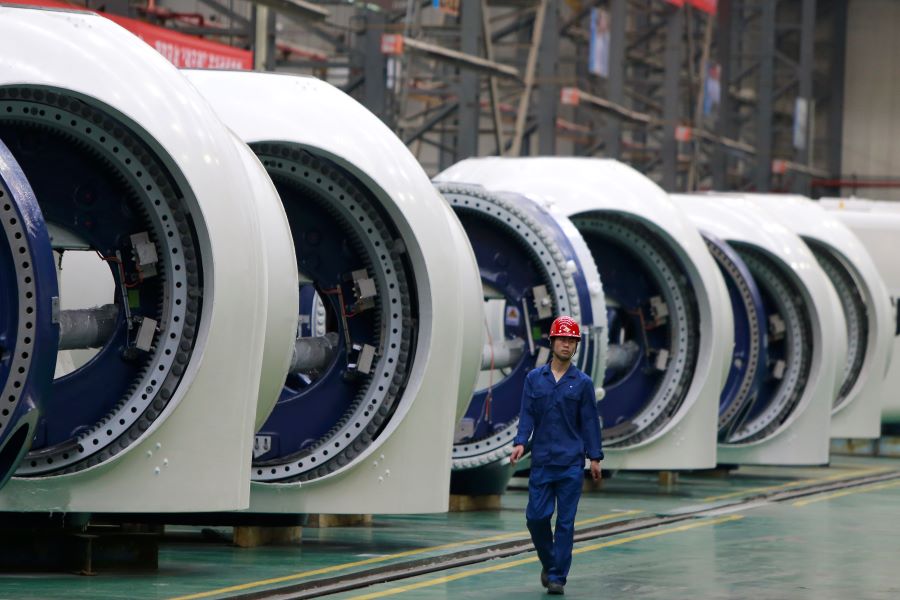

中国高速传动(中传动)为中国风电齿轮传动设备领先供应商,风电客户包括中国国内及国际知名的风机成套商,例如GE Renewable Energy和Siemens Gamesa Renewable Energy。从表面看,公司去年收入同比大增31.5%至202亿元新高;净利润13.15亿元,同比上升56.4%,看似形势大好。但是,由于中传动2020年为旗下公司增资录得股份付款开支5.48亿元,若撇除有关开支,当年的核心净利润实际为13.89亿元,意味去年核心净利润其实同比下降5.3%。

要了解中传动去年盈利倒退的主因,可以先从收入结构入手,公司收入大增,主要是新开发的贸易业务带来贡献。中传动于2020年下半年开展以大宗商品贸易和钢材产业链的贸易业务,该板块去年收入达57.64亿元,同比大增216.9%,占总收入28.5%;至于工业齿轮传动设备和轨道交通齿轮传动设备的收入增速平稳,同比分别上升27.4%与23.5%,但仅占总收入约9.6%及1.8%。反过来看,作为核心业务的风电齿轮传动设备,去年收入增速放缓,同比仅升3.3%至120.4亿元,占整体收入约六成。

核心业务放缓

大宗商品贸易业务带来庞大收入,但只属“表面富贵”,因其毛利率低,对业绩贡献有限。去年该分部业务仅占公司经营利润4.7%:相反风电及工业齿轮传动设备仍占经营利润近九成,但由于设备售价下降及成本上升,加上低毛利率的贸易业务比重增加,拖累公司综合毛利率同比大跌5.1个百分点至15.8%。今年以来,地缘政局紧张,能源及原材料价格持续上涨,相信将加剧相关成本进一步提升,预料对公司毛利率持续带来压力。

投资者看来也了解中传动的不利处境,公司于3月6日晚间(周日)公布业绩后,其股价在上周一反应激烈,单日大挫9.6%至5.38港元,并于上周二再跌5.2%,其后两天在5.1港元水平回稳。相比去年4月的8.36港元一年高位,该股已失去接近四成市值。

据国家能源局资料显示,2021年,全国风电新增并网装机4,757万千瓦,同比减少34%,但去年风电新装机为“十三五”以来年投产第二多,主要因为2021年为海上风电补贴的最后一年,企业抢装潮令海电新增装机量大增4.5倍。

随着政府不会再就新建风电项目进行财政补贴,并实行平价上网,即电价按当地燃煤发电基准价执行,风电行业为提升经济效益,转而使用大功率机组,令“风机大型化”成为最新趋势。中传动为配合市场发展,积极开发大兆瓦齿轮箱,但随着加大新产品的研发投入,公司去年研发成本同比增加30.2%至6.7亿元。

估值低于同业

为了增加弹药面对业务挑战,中传动去年进行重大动作──将南京高速齿轮制造(南京高速)的43%股权,出售予资源及经验丰富的资产管理公司──上海文盛资产管理(文盛资管)等组成的财团。南京高速主要从事齿轮、齿轮箱及配件的制造及销售,2020年净利润为7.96亿元,以中传动未出售前持股93%计算,南京高速的贡献占公司2020年核心净利润超过一半。出售事项完成后,南京高速仍为中传动的间接非全资附属公司,中传动的持股量减至约50%,但获得约35亿元所得款项净额,主要用作建设新厂房以扩大产能、升级生产设备以提高效率,以及扩展贸易业务。

中传动出售南京高速股权,除了可以增强现金流量及重新分配资源发展,相信是为了引入文盛资管。据文盛资管网站介绍,截至2021年底,公司累计管理规模达1,232亿元,是国内民营不良资产管理公司中,经营水平和经营业绩领先的企业。文盛资管收购南京高速股权,一方面是对中传动表示支持,也有望为公司带来更多资源及投资商机;中传动董事局认为,文盛资管强大的投资背景,将有助增强投资者信心,并为南京高速及中传动带来更多的资源及投资商机。

要比较中传动的估值,可参考风电设备龙头金风科技(2208.HK)与大部分收入来自发电设备的东方电气(1072.HK),两者的预测市盈率约10.4倍及9.7倍。反观中传动的市盈率仅5倍,看似相当吸引,但考虑到出售南京高速股权对业绩的影响,加上核心风电业务增长放缓及成本上涨压力,其估值低廉非空穴来风。

欲订阅咏竹坊每周免费通讯,请点击这里