上市仅4个月“摘B” 博安生物面临两风险

这家2022年底才上市的生物制药公司即将“摘B”,生物类似药为其带来营收,却未必有助增强投资者信心

重点:

- 博安生物目前已有两款产品上市,收入增长协助公司迅速“摘B”

- 该公司主打的生物类似药能快速带来营收,但普遍面临激烈竞争,更有被纳入国家带量采购令售价降低的风险

斯年

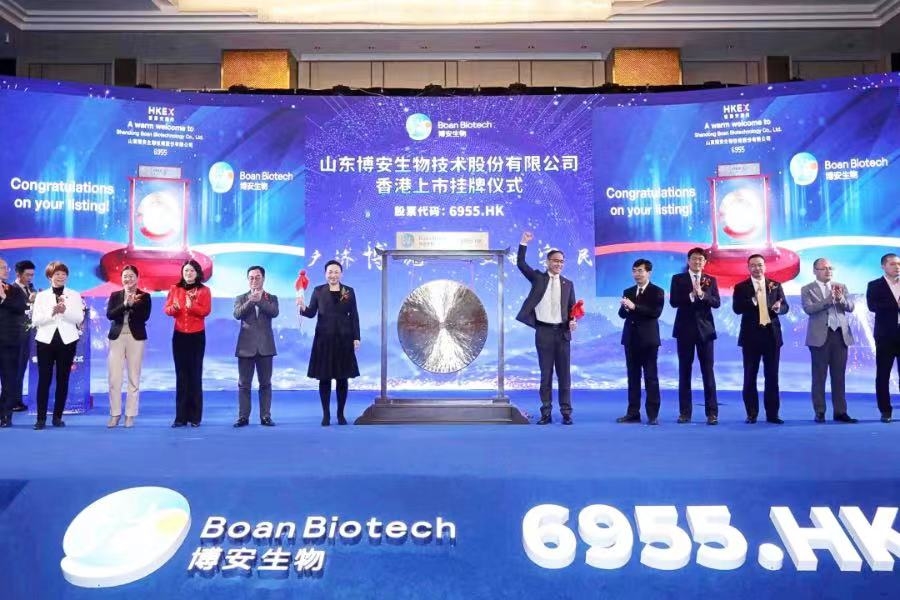

依靠两款生物类似药的销售增长,上市仅四个月,山东博安生物技术股份有限公司(6955.HK)就即将成为第8家在港股“摘B”的生物科技公司。

4月14日,博安生物发表公告,透露港交所已授出批准上市规则第18A.09至第18A.11条不适用于该公司的申请,自2023年4月19日起,公司的中英文股份简称将不再加上“B”的标记。

根据港交所规定,未有收入和利润的生物科技公司可以提交上市申请,但获批上市后,其名称结尾需有“B”字供投资者识别风险。截至2022年,已有56间企业通过该规定登陆港股。但如果年收入高于5亿港元(4.35亿元)、市值大于40亿港元的公司,经港交所批准后,则可以移除“B”的标记,等同于常规下在港交所主板上市,将来有更大机会纳入恒生指数和港股通,除了有利于提高股票流动性,也可以提高市场对企业的关注度,更容易进行股权及债务融资。

博安生物在2023年4月14日,市值已经达到96.5亿港元;此外,基于两款产品博优诺和博优倍的商业化贡献,博安生物去年的年收入达到5.16亿元,同比大幅增长225%,成功满足港交所的摘B规定。

尽管快速摘B,但博安生物始终未能展现自主创新研发能力,其主打的生物类似药面临市场激烈竞争,更有被纳入国家带量采购而需降价的政策风险,公司能否给投资者带来信心,还有待观望。

博安生物成立于2013年,2019年被绿叶制药(2186.HK)收购,然后又被分拆,历经两次递表后,去年12月30日在港交所上市。上市时,博安生物因连年亏损被标注“B”字,但仅仅4个月后就成功摘B。

专注生物类似药

从产品研发管线看,生物类似药是博安生物的主要发力点,包括已上市的两款产品和后续在研的肿瘤、代谢和眼科领域的5款产品,都是生物类似药,这类药物往往瞄准已上市多年的热门生物药进行仿制,研发门坎较低而成功率较高,如果在原研药专利到期后快速上市,就有机会争取巨大的可替代市场。

在博安生物之前,复宏汉霖(2696.HK)也曾依靠生物类似药带来大量营收,在港股上市3年后成功摘B。根据该公司的业绩报告,其生物类似药去年销售收入约23.4亿元,占总营收的73%,其中治疗乳腺癌的生物类似药汉曲优收入达到16.94亿元。

尽管如此,投资者对生物类似药企业难言看好,例如博安生物于上市日的股价曾经破发,上周五的收盘价18.94港元,仍然比招股价19.8港元低4.3%。估值方面,博安生物的市销率虽高达23倍,远高于复宏汉霖的2.7倍,但随着旗下两款产品收入快速飙升,将有助收窄估值差距。

对企业来说,专注于生物类似药也是一把“双刃剑”,正因为研发门坎较低,这些药物往往面临大量竞争,企业需要抬高销售成本,但却未必能带来理想收入和利润。

博安生物的首个商业化产品博优诺就面临这种处境。博优诺是贝伐珠单抗的生物类似药,可用于肺癌、结直肠癌等多种适应症,但贝伐珠单抗的原研药、罗氏公司的安维汀2004年在美国上市、2010年就进入了中国市场,自从2018年专利到期后,多家公司都争先恐后地推出生物类似药。2021年上市的博优诺是贝伐珠单抗在中国上市的第四款生物类似药,但如今同类产品已增长到9款。

为扩大销售,博安生物在2021年选择与销售实力强劲的跨国药企阿斯利康(AZN.LN)合作推广。在上市后的8个月里,尽管这款药为博安生物贡献1.59亿元收入,其行政开支和销售开支也同时抬高8.5倍,未能让博安生物扭亏为盈。

产品将出海巴西

去年11月,博安生物也迎来第二款上市的生物类似药博优倍,用于绝经后妇女的骨质疏松症。这款药的原研药是跨国药企安进公司的普罗力,博安生物介绍,普罗力2021年在全球的销售额高达32.48亿美元(223亿元),博优倍是其中国上市的第一款生物类似药,这款药销售的情况目前还有待观望。

此外,生物类似药还有一项风险,就是国家带量采购(集采)。这是一种由政府牵头、“以价换量”的政策,一旦产品被纳入集采,尽管有助增加销售量,但也意味着必须大幅降价,令盈利空间被大幅压缩。

但值得留意的是,可能是为了打开更多市场,又或是为了抵抗随时可能出现的政策风险,博安生物正积极为现有产品拓展海外市场。

根据该公司上周二公布,博诺优的上市许可申请已获得巴西国家卫生监督管理局受理,希望拓展这个全球第八大医药市场。此外,博优倍也正在欧美同步进行国际临床试验和注册,反映公司正积极把这款药物推向全球市场。博安生物能否借着扩展全球的努力来抵消两大经营风险,时间将证明一切。

欲订阅咏竹坊每周免费通讯,请点击这里