微泰医疗香港上市遇冷

尽管吸引了景顺和其他两家美国中型基金,这家糖尿病设备制造商的股价在前四个交易日基本没有变化

重点:

- 糖尿病设备制造商微泰医疗通过香港IPO筹集了2.5亿美元,但前四个交易日股价基本没有变化

- 尽管吸引了美国巨头景顺,但该公司正与越来越多的新上市中国医疗器械制造商争夺投资者的关注

阳歌

新的一天,新的医疗IPO。

这是香港2021年的一个重要主题。在这一年里,源源不断的药品和医疗设备制造商进入股市。其中最近的一家是微泰医疗器械(杭州)股份有限公司【MicroTech Medical (Hangzhou) Co. Ltd.,2235.HK】,投资者对它报以相对冷淡的态度,它的股价自上周上市以来几乎没有什么变化。

即便是该公司新上市的股票吸引了一些以全球基金巨头景顺(Invesco)为首、相对大牌的投资机构。景顺上周二披露,它现在拥有微泰医疗约15%的股票或更多。关键是,最近有不少类似的中国医疗设备制造商进入市场,全都在香港,它们都渴求投资者的关注。

有这么多的声音在齐声呼唤“喂我,喂我”,投资者可能仍在试图区分孰优孰劣,就没什么奇怪了。就微泰医疗而言,它的股票看起来确实有点高,但如果它能通过新开发的具有巨大市场潜力的产品来成功实现快速增长,这样的价格也不是没有道理。

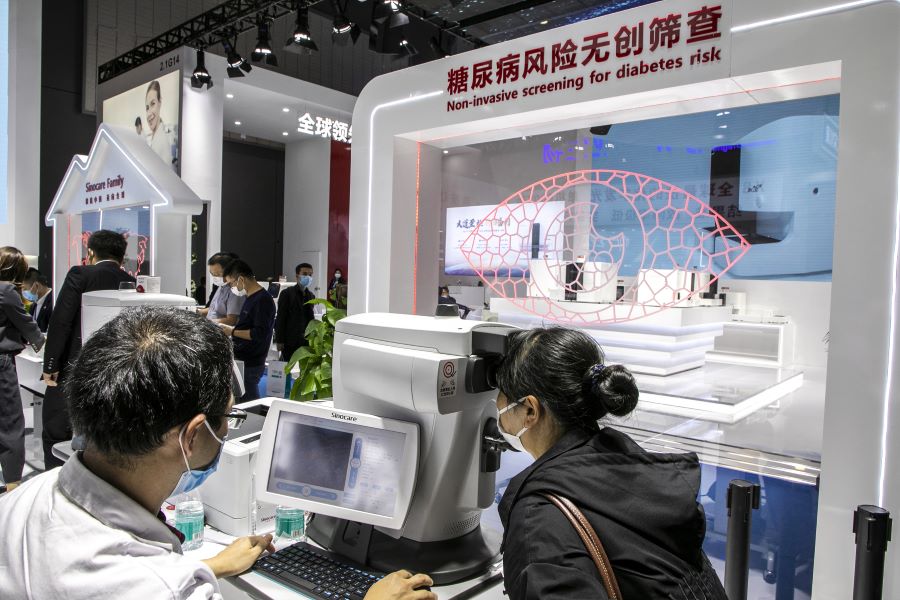

微泰医疗侧重糖尿病治疗市场。它目前有两种产品获准销售:一种贴敷式的胰岛素传输系统和一种连续的血糖监测系统。前者已被批准在欧盟和中国销售,预计将在明年上半年在美国获批。后者已在欧盟获得批准,预计将在今年年底前在中国获得类似的批准。

根据该公司5月首次提交的IPO招股书中引用的第三方数据,这两种产品以及微泰医疗正在开发的其他产品,正在追逐全球糖尿病管理设备市场。这个市场预计将从2019年的478亿美元,以每年8.8%的成长幅度,增长到2030年的1111亿美元。就像我们在更富裕的国家看到的那样,随着中国人的寿命越来越长,越来越不健康的生活方式导致的糖尿病越来越多,中国市场在此期间的年增长率甚至会更高,会以14.7%的年增长率,到2030年达到95亿美元。

随着新一代更富裕的病人能够负担得起更昂贵的治疗方法,微泰医疗及其同行,以及最近上市的制药商,都在试图向投资者兜售中国市场的巨大潜力。市场可能会需要一轮良性的整合,因为这些公司中的大多数都没有足够的资源来保持长期的生存能力,如果它们届时真能实现盈利。

但至少就目前而言,投资者们似乎很乐意给这些公司提供它们需要的现金,来维持它们的运行并持续增长。微泰医疗从其IPO筹集了近20亿港元(2.57亿美元),使其市值达到约130亿港元。经过前四天的交易,该股上周以30.60港元收盘,仅略高于其30.50港元的发行价。

该公司股票的交易量迅速从第一个交易日的近700万股暴跌至上周五的仅40万股,这或许反映了投资者面对几乎不间断的新医疗股上市的疲劳。

不断增加的收入

尽管成立于2011年,微泰医疗直到最近三年,才从它目前的产品阵容获得可观的收入。与2019年相比,它去年的收入增长了45%,至7500万元(1170万美元),而同期亏损从2019年的7900万元增至1.21亿元。

亏损之所以增加是因为销售和研发方面的支出超过了收入的增长。销售成本翻了一番,达到5500万元;研发支出同比增长64%至8200万元。

这种快速增长未必是坏事,因为公司需要不断开发新产品,扩大现有产品的覆盖范围,这些都会产生支出。该公司还在推动直接销售,而不是借助经销商的通路,这就需要付诸更多的努力和更多的开支,不过通常这样的利润也会更高。

根据9月提交的最新版本的招股说明书,在今年的头四个月,收入增长大福加速,同时亏损大幅收窄,这是一个令人鼓舞的迹象是,表明公司正朝着正确的方向前进。更准确地说,2021年前四个月,其收入同比增长了一倍多,达到3900万元,而净亏损则从去年同期的410万元降至260万元。

虽然这些最近的数字看起来让人鼓舞,但微泰医疗还是面临着如何从最近上市的许多同类企业当中脱颖而出的问题。这些企业包括2019年底上市的杭州启明医疗(2500.HK),以及今年2月和9月分别上市的苏州贝康医疗(2170.HK)和堃博医疗(2216.HK)。

由于这些企业都尚未盈利,我们只能在市销率(P/S)方面进行比较,看看它们各自表现如何。从这个角度看,微泰医疗似乎有些贵,市销率达到了142倍。这就意味着,哪怕它的销售额在明年翻了一番,市销率仍然高达70倍左右。

比较起来,启明医疗和苏州贝康医疗的市销率更为合理,分别为35倍和27倍。而更成熟的迈瑞生物医疗的市销率只有20倍。这家公司曾经在纽约上市,后退市目前在深圳交易。与那些更为成熟的企业相比,这些数字也都是很高的,反映出投资者对这个群体将出现巨大增长的预期。

随着微泰医疗现在上市,投资者对于专注中国医疗设备市场的企业方面又有了多一个的选择。该公司在初期吸引到景顺投资和两家规模较小的美国基金管理公司Hudson Bay Capital和Matthews International Capital,肯定是一个好迹象。现在,它只需要保持强劲的增长,并在未来两三年实现盈利,来证明这些信任票是正确的。

欲订阅咏竹坊每周免费通讯,请点击这里